средневзвешенная цена

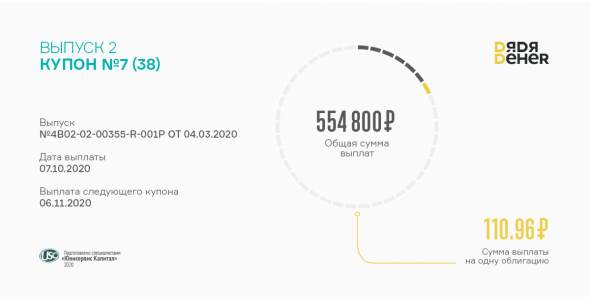

«Дядя Дёнер» выплатил 7 купон по выпуску БО-П02

- 07 октября 2020, 12:21

- |

Размер купонного дохода зафиксирован на весь период обращения облигаций и составляет 13,5% годовых. На одну бумагу номинальной стоимостью 10 тысяч ежемесячно начисляется 110,96 руб. Всего в пользу инвесторов компания перечислила в НРД 554 800 руб.

Досрочного погашения бондов условиями эмиссии не предусмотрено, однако, при нарушении ковенантов эмитент может погасить облигации по требованию инвесторов, выплатив 100% от их номинальной стоимости.

Вторая серия биржевых облигаций сети быстрого питания «Дядя Дёнер» БО-П02 (RU000A101HQ3) поступила в обращение в марте 2020 года. Объем выпуска — 50 миллионов руб., дата погашения — апрель 2023г.

В сентябре бумаги данной эмиссии торговались 22 дня. Объем сделок по ним составил порядка 8,6 млн руб., что на 2,3 млн больше, чем месяцем ранее. Средневзвешенная цена бондов подскочила сразу на 2,3 пункта — до 105,22% от номинальной стоимости облигаций.

Мы опубликовали результаты работы ООО «Дядя Дёнер» за первое полугодие 2020г. Ознакомиться с тезисами и аналитическим покрытием вы можете, перейдя по ссылке.

- комментировать

- 169

- Комментарии ( 0 )

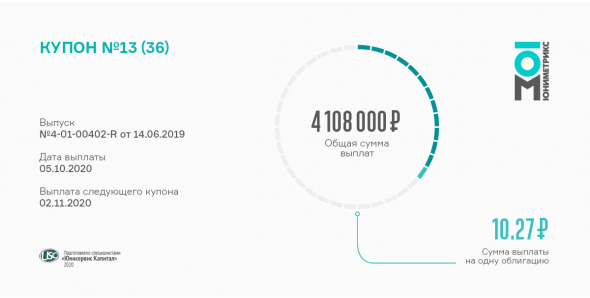

13 купон выплачивает «Юниметрикс»

- 05 октября 2020, 13:07

- |

Дата очередной купонной выплаты пришлась на субботу, в связи с чем была перенесена на сегодня, 5 октября. Общая сумма выплат инвесторам составила 4 108 000 руб.

Купонный доход начисляется по ставке 12,5% годовых, которая зафиксирована на весь срок облигационного займа. На одну бумагу номинальной стоимостью 1000 руб. компания выплачивает по 10,27 руб. ежемесячно.

Облигации ООО «Юниметрикс» серии 01 (RU000A100T81) были размещены на бирже в сентябре 2019 года. Объем выпуска — 400 млн руб., период обращения — 3 года. Начиная с 9 купонного периода допускается досрочное погашение бондов эмитентом по их номинальной стоимости.

В сентябре бумаги эмитента сформировали объем свыше 7,8 миллионов рублей (+3 млн к августу). Средневзвешенная цена изменилась на уровне погрешности, прибавив 0,04 пункта, и зафиксирована на отметке близких к номиналу 100,7%.

( Читать дальше )

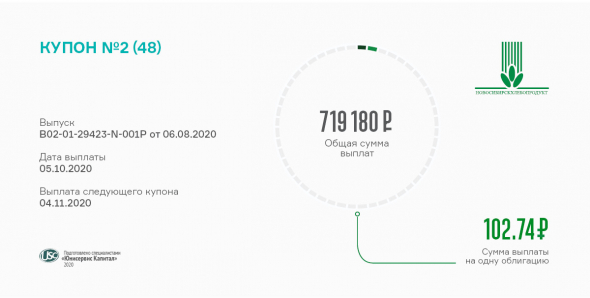

Начислен доход за 2 купон по бондам АО «НХП»

- 05 октября 2020, 11:44

- |

Компания перечислила в пользу инвесторов 719 180 рублей, из расчета 102,74 за одну облигацию номиналом 10 тысяч рублей. Ставка купона установлена на уровне 12,5% годовых.

Свой дебютный облигационный выпуск компания разместила на Мосбирже два месяца назад, в начале августа. Объем эмиссии составил 70 млн руб., выплата купона проводится каждые 30 дней. Эмитент планирует погасить облигационный заем через 4 года, в июле 2024-го.

Облигации АО «НХП» в сентябре сформировали объем на уровне 1,2 млн руб., а средневзвешенная цена совершила резкий скачок сразу на 2,37 пункта и составила 105,55% от номинала.

Основная сфера интересов компании сфокусирована в сфере оптовой торговле зерновыми и масличными культурами. В собственности АО «НХП» находятся 2 элеватора емкостью в 130 тыс. тонн, которые используются для хранения собственных запасов и зерна из интервенционного фонда России.

( Читать дальше )

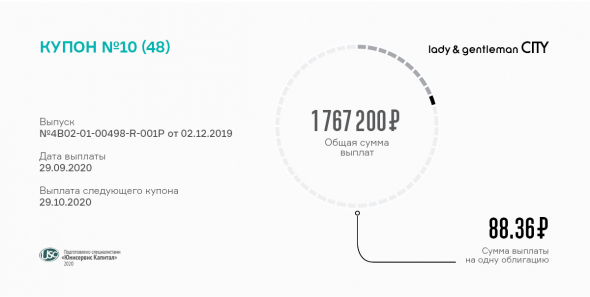

Выплачен 10 купон по облигациям «Трейд Менеджмент»

- 29 сентября 2020, 14:07

- |

Текущая ставка купонного дохода по бондам владельца сети брендовых бутиков lady & gentleman CITY устанавливается с учетом ставки Центробанка и на сегодняшний день составляет 10,75% годовых.

В этом месяце инвесторам было начислено по 88,36 руб. на одну облигацию номинальной стоимостью 10 тысяч. Общая сумма выплат за весь выпуск объемом 200 млн руб., перечисленная компанией в Национальный расчетный депозитарий, составила 1 767 200 руб.

Выпуск серии БО-П01 (RU000A1014V7) был размещен на Московской бирже в декабре 2019г. сроком на 4 года. Эмитент планирует начать погашение займа в августе 2021г., ежеквартально перечисляя инвесторам по 10% от номинала облигаций.

Августовские обороты по бумагам данной эмиссии зафиксированы на уровне 4,4 млн руб. Это на 700 тысяч меньше, чем в июле. Средневзвешенная цена выросла на 0,32 п.п., до 98,15% от номинала.

( Читать дальше )

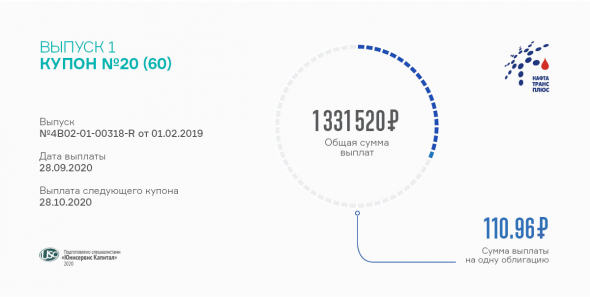

Выплачен 20 купон по 1 выпуску ООО ТК «Нафтатранс плюс»

- 28 сентября 2020, 14:37

- |

Доход инвесторов начисляется по ставке 13,5% годовых и выплачивается ежемесячно. Сумма выплаты за одну облигацию — 110,96 руб., за весь выпуск — 1 331 520 руб.

Эмиссия серии БО-01 (RU000A100303) — первая из двух, находящихся в обращении. Объем дебютного выпуска — 120 млн руб. Бумаги поступили на биржу в феврале 2019 г. сроком на 5 лет. Текущая ставка будет действительна до ближайшей плановой оферты, которая состоится в феврале 2021 года.

В августе облигации первой серии торговались 21 день. Сформированный оборот за месяц составил немногим более 6 млн руб., что лишь на 11,7 тыс. меньше, чем в июле. Средневзвешенная цена месяца — 102,6% от номинала. Динамика по ней положительная, с приростом на уровне 0,18 пункта.

ООО ТК «Нафтатранс плюс» принимает участие в развитии на территории Сибири сети автозаправочных станций концерна Shell. Недавно были запущены в эксплуатацию две новых АЗС, еще две — готовятся к открытию до конца текущего года. В данном проекте «Нафтатранс» обеспечивает логистику, осуществляя поставку ГСМ на все действующие сибирские локации. Подробности — в нашем материале.

16 купон получили инвесторы «Транс-Миссии»

- 25 сентября 2020, 16:52

- |

Для выплаты 16 купона владелец сервиса такси «Таксовичкоф» перечислил сегодня в НРД 1 618 200 руб. из расчета 107,88 руб. на одну облигацию по ставке 15% годовых.

Номинал бондов — 10 тысяч, однако эмитент уже начал амортизационное погашение бумаг. Первая выплата состоялась 26.08.2020г. в размере 12,5% от номинальной стоимости. На данный момент объем облигаций в обращении — 131,25 млн руб. при общем объеме эмиссии 150 млн. руб.

Следующий амортизационный платеж компания проведет вместе с выплатой 18-го купона в ноябре, а окончательное погашение бумаг состоится в мае 2022 года.

Несмотря на начавшийся процесс погашения займа облигации «Транс-Миссии» продолжают активно интересовать инвесторов — в августе бумаги серии БО-П01 (RU000A100E70) набрали оборот порядка 15 млн руб., а средневзвешенная цена выросла на 1,02 пункта и зафиксирована на уровне 104,98% от номинала бондов.

( Читать дальше )

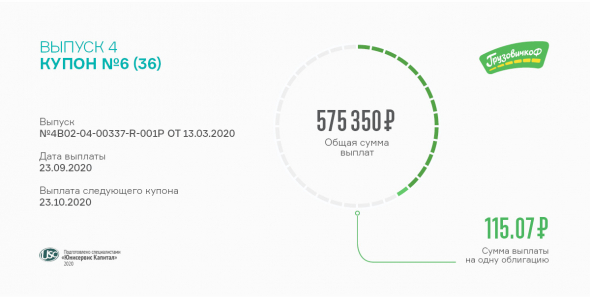

«Грузовичкоф» выплатил 6 купон по 4 выпуску облигаций

- 23 сентября 2020, 16:26

- |

Купонный доход установлен на уровне 14% годовых и зафиксирован на весь период обращения облигационного выпуска. Сумма выплаты за одну бумагу номиналом 10 тысяч составляет 115,07 руб., за все облигации выпуска объемом 50 миллионов — 575 350 руб.

Размещение бондов серии БО-П04 (RU000A101K30) началось в марте 2020г. Компания планирует погасить выпуск в апреле 2023-го. Трехгодичный период обращения разбит на 36 купонов продолжительностью 30 дней.

В августе объем торгов по данному выпуску эмитента составил 5,7 млн руб., что почти на 4,3 млн меньше, чем месяцем ранее. А вот котировки бумаг выросли аж на 4,28 пункта — средневзвешенная цена месяца достигла рекордного значения — 111,24% от номинальной стоимости облигаций.

Мувинговый сервис «Грузовичкоф» ведет активную экспансию, наращивая свое присутствие в городах с населением порядка 200 тысяч человек. Всего за год автопарк компании вырос почти вдвое — с 2458 до 4114 автомобилей, большая часть из которых (3409 ед.) находится в собственности компании. Дальнейшая стратегия развития сервиса включает в себя, в том числе, выход и на Европейский рынок.

«НЗРМ» направил в НРД средства на выплату 19 купона

- 21 сентября 2020, 11:45

- |

Общая сумма купонных выплат составляет 887 680 рублей. Доход инвесторов начисляется каждые 30 дней по ставке 13,5% годовых, которую эмитент установил на весь срок обращения облигаций. На одну бумагу в номинале 10 тысяч приходится 110,96 руб.

Общий объем облигационного займа серии БО-П01 (ISIN код: RU000A1004Z9) — 80 млн руб. Бумаги поступили в обращение на биржу 1 марта 2019 года и были выкуплены в течение одного дня. Установленный срок погашения бондов — 12.08.2022г.

Облигации ООО «НЗРМ» с момента выпуска активно торгуются на вторичном рынке. А августе на Мосбирже по ним было заключено сделок купли-продажи на общую сумму 3,3 млн руб. (почти на 1 млн больше, чем месяцем ранее). Средневзвешенная цена за прошлый месяц выросла на 1,66 пункта и составила 106,15% от номинальной стоимости.

В ближайшее время мы опубликуем аналитические данные по итогам работы эмитента в первом полугодии 2020г., составленные на основании бухгалтерской отчетности компании. Внимательно следите за нашими обновлениями.

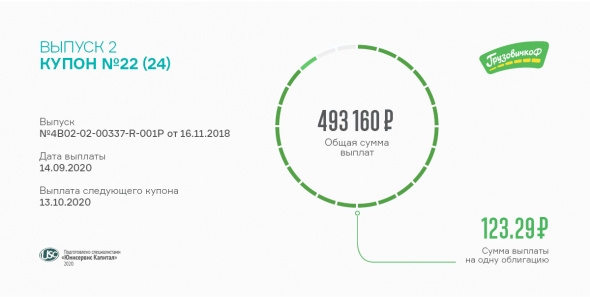

«ГрузовичкоФ» выплатил 22-й купон по облигациям 2-й серии

- 14 сентября 2020, 14:06

- |

Выплата купона по второму облигационному займу была перенесена с выходного дня на понедельник.

Напомним параметры второго выпуска: бонды серии БО-П02 (ISIN код: RU000A0ZZV03), сумма займа — 40 млн рублей, номинал облигации — 10 тыс. рублей. Расчет производится по ставке 15% годовых. Компания выплачивает купон раз в месяц, общая сумма выплат составляет около полумиллиона рублей. Дата погашения назначена на 12.11.2020 г.

Отметим, что «ГрузовичкоФ» не стоит на месте и активно запускает новые сервисы для клиентов:

— в конце лета компания полноценно запустила новую услугу по внешнеэкономической деятельности — «Грузовичкоф ВЭД». За 15 лет сервис «Грузовичкоф» наработал огромный опыт в логистике и готов предложить своим клиентам сервис ВЭД «под ключ» из любой точки мира;

( Читать дальше )

15 купон 3 выпуска перечислит сегодня инвесторам сервис «Грузовичкоф»

- 11 сентября 2020, 14:17

- |

Ежемесячная выплата инвесторам составляет 123,29 рубля за одну бумагу номинальной стоимостью 10 тысяч рублей по установленной ставке 15% годовых. Общая сумма перечисленных средств в НРД ежемесячно составляет свыше 600 тысяч рублей.

Напоминаем параметры выпуска: серия БО-П03 (ISIN код: RU000A100FY3), объем эмиссии — 50 млн рублей. Срок облигационного займа — 3 года, однако, по условиям эмиссии, компания сможет досрочно погасить облигации во время безотзывной оферты в июне 2021 г.

В августе третий выпуск «ГрузовичкоФ» участвовал в торгах 20 дней, за время которых набрал объем 3,2 млн руб. Средневзвешенная цена по итогам месяца повысилась на 0,70 п.п. и составила 104,95% от номинальной стоимости облигаций.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал