средневзвешенная цена

«Круиз» выплатил 11 купон по 4-му выпуску облигаций

- 20 февраля 2021, 19:05

- |

Напоминаем, что после слияния ООО «Грузовичкоф-Центр» и ООО «Круиз» последний принял на себя обязательства мувингового сервиса перед инвесторами по выплате купонного дохода по облигационным займам.

Ставка купона по четвертому выпуску установлена на уровне 14% годовых на весь срок обращения бондов. За одну бумагу в номинале 10 тыс. руб. держатели получают по 115,07 руб. За весь выпуск объемом 50 млн руб. компания выплачивает 575 350 руб. Выплата купонного дохода осуществляется ежемесячно.

Облигационный заем серии БО-П04 (RU000A101K30) поступил в обращение год назад — в марте 2020 г. сроком на три года. Помимо данной эмиссии на бирже торгуется еще одна, третья по счету серия облигаций эмитента. Первые две — благополучно погашены.

В январе бонды этой эмиссии торговались по самой высокой средневзвешенной цене среди всех выпусков организатора «Юнисервис Капитал» — 113,43% от номинала. Объем торгов зафиксирован на уровне 3,7 млн руб., что в два раза меньше, чем в декабре, когда оборот по бумагам эмитента составил порядка 7,5 млн.

- комментировать

- 344

- Комментарии ( 0 )

«НЗРМ» перечислил инвесторам 24 купон

- 18 февраля 2021, 11:39

- |

Ставка купонного дохода по выпуску установлена вплоть до погашения и составляет 13,5% годовых. Объем начислений за одну облигацию номиналом 10 тыс. руб. — 110,96 руб., за всю серию — 887 680 руб.

Облигационный заем серии БО-П01 (RU000A1004Z9) был размещен на бирже в марте 2019 г. Объем эмиссии — 80 млн руб., срок обращения — 3,5 года (48 купонов продолжительностью 30 дней). Амортизационного погашения, как и плановых оферт в дальнейшем не предусмотрено.

В январе облигации эмитента торговались на Московской бирже на протяжении 19 дней, за которые был сформирован оборот в размере 3,3 млн руб., что на 600 тыс. руб. скромнее, чем месяцем ранее. Средневзвешенная цена увеличилась на 0,06 пункта и составила 107,50% от номинальной стоимости бумаг.

В прошлом году производственные мощности завода пополнились новым оборудованием — лазером, листогибом и проч. Это позволило компании сориентироваться на выпуске готовой продукции. В новом году «НЗРМ» продолжит расширение парка оборудования и своей продуктовой матрицы.

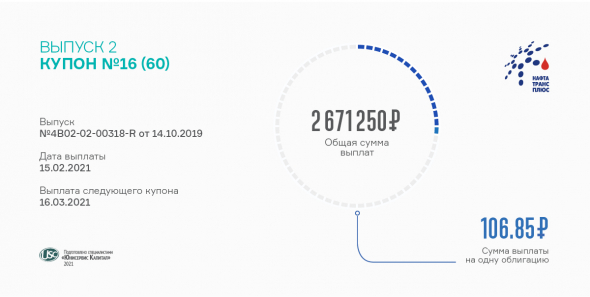

ООО ТК «Нафтатранс плюс» выплатило 16 купон по 2-му выпуску

- 15 февраля 2021, 17:02

- |

Плановая выплата выпала на воскресенье, в связи с чем была перенесена на ближайший понедельник, 15-е февраля. По ставке 13% инвесторам начислено по 106,85 руб. за одну бумагу в номинале 10 тыс. руб.

Сумма выплат за весь объем облигаций составила 2 671 250 руб. Напомним, что второй по счету выпуск эмитента серии БО-02 (RU000A100YD8) объемом 250 млн руб. поступил в обращение в октябре 2019г.сроком на 5 лет (60 купонных периодов). Купон — переменный, способ погашения — амортизация по 6,67% от объема эмиссии ежеквартально, начиная с октября 2021г.

Объем сделок с участием бумаг данной серии в январе зафиксирован на уровне 17,5 млн руб., что на 21,4 млн меньше декабрьского результата. Зато средневзвешенная цена поднялась на 1,95 п.п., до отметки 103,01% от номинальной.

Напомним, что 4 февраля компания завершила оферту по другому выпуску облигаций в обращении, в связи со снижением ставки с 13,5% до 11,8% годовых. Однако среди инвесторов не нашлось желающих предъявить облигации к выкупу. Подробнее об этом — в нашей статье.

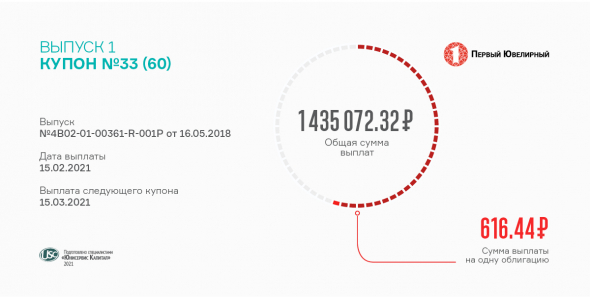

33 купон по 1-му выпуску «ПЮДМ» перечислен инвесторам

- 15 февраля 2021, 12:25

- |

При начислении купонного дохода используется ставка в 15% годовых. Выплата за одну облигацию номиналом 50 тыс. руб. составляет 616,44 руб., з весь выпуск — 1 435 072,32 руб.

Облигационный заем БО-П01 (RU000A0ZZ8A2) был размещен на бирже в мае 2018 года сроком на 5 лет. Объем эмиссии составил 190 млн руб., однако в обращение были выпущены бонды на сумму 116,4 млн руб. В мае текущего года по данному выпуску состоится плановая оферта, в ходе которой может быть пересмотрена текущая ставка купонного дохода по бумагам.

В январе облигации данной серии участвовали в торгах на Московской бирже на протяжении 17 дней, за которые был сформирован оборот порядка 7,9 млн руб., что почти на 1,2 млн больше, чем месяцем ранее. Средневзвешенная цена опустилась на 0,25 п.п. и составила 102,67% от номинальной стоимости бумаг.

В конце января появилась информация о незаконных действиях в отношении эмитента. Действующий руководитель ООО «ПЮДМ», Роман Асанов лично заверил инвесторов, что никакого вреда мошенники нанести не успели, а операционная деятельность компании продолжалась в штатном режиме. Следите за нашей новостной лентой, чтобы в числе первых узнать подробности расследования данного инцидента.

ООО «Круиз» выплатило 20 купон по 3-му выпуску облигаций «Грузовичкоф»

- 09 февраля 2021, 07:50

- |

Завершена процедура присоединения ООО «ГрузовичкоФ-Центр» к ООО «Круиз», в результате которой сменился и эмитент биржевых облигаций. Обслуживать оба выпуска, которые находятся в обращении теперь будет ООО «Круиз».

Следить за официальными публикациями эмитента можно на его странице на сайте раскрытия информации. Более подробно о самом процессе реорганизации вы можете узнать из нашего материала, опубликованного сегодня.

Общая сумма дохода облигационеров за выпуск объемом 50 млн руб., начисленная по ставке 15% годовых, составляет 616 450 руб., по 123,29 руб. за каждую бумагу номинальной стоимостью 10 тыс. руб. Текущая ставка будет применяться до наступления срока плановой оферты, которая состоится 11.06.2021г.

В январе облигации данного выпуска торговались на бирже 15 дней и завершили месяц с объемом в 2,8 млн руб., что на 0,9 млн меньше, чем в декабре. Средневзвешенная цена снизилась на 1,6 пункта и составила 104,68% от номинальной стоимости.

6-й купон по 2-му облигационному выпуску перечислил «ПЮДМ»

- 08 февраля 2021, 15:48

- |

Ежемесячно инвесторам выплачивается доход в размере 115,07 руб. за одну облигацию номиналом 10 тыс. руб. из расчета ставки 14% годовых. Общая сумма, перечисляемая компанией, составляет 1 380 840 руб.

Выпуск серии БО-П02 (RU000A1020K7) объемом 120 млн руб. был размещен в августе 2020г. сроком на 5 лет (60 купонов). Текущая купонная ставка установлена на первые два года обращения бумаг, до ближайшей плановой оферты, которая состоится в августе 2022г.

Бумаги данной серии ликвидны во вторичном обращении — торговый оборот, сформированный облигациями на биржевых торгах в январе составил 19,3 млн руб. (-2,9 млн руб. по сравнению с декабрем). Средневзвешенная цена снизилась на 0,09 пункта, до отметки 103,01% от номинала.

Плановая дата выплаты в этом месяце пришлась на нерабочее воскресенье и была перенесена на ближайший по календарю рабочий день, понедельник, 8-е февраля.

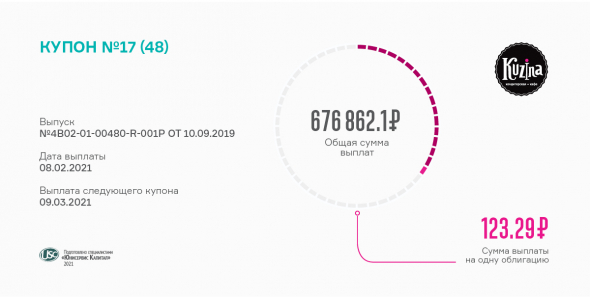

«Кузина» перечислила в НРД средства на выплату 17 купона

- 08 февраля 2021, 15:43

- |

Общая сумма выплат облигационерам составляет 676 862,1 руб. из расчета 123,29 руб. за одну облигацию номиналом 10 тысяч. Купоны начисляются по ставке 15% годовых, установленной до ближайшей оферты, которая состоится в сентябре 2021г.

Купон переменный, с ежемесячной выплатой. В феврале дата начисления купонного дохода пришлась на воскресенье, в связи с чем была перенесена на ближайший понедельник, 8-е число.

Параметры выпуска БО-П01 (RU000A100TL1): объем эмиссии — 55 млн руб., срок обращения — 4 года, с учетом амортизации, которая начнется уже в этом апреле. В рамках амортизационного погашения займа компания ежемесячно будет перечислять инвесторам 3,4% от общего объема эмиссии. Окончательный расчет состоится в августе 2023г.

В прошлом месяце бумаги «Кузины» торговались с оборотом в 4,5 млн руб. (-0,5 млн руб.). Средневзвешенная цена опустилась на 0,69 пункта и составила 103,41% от номинала.

( Читать дальше )

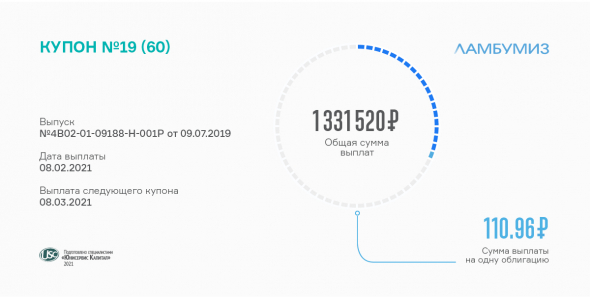

За 19 купонный период рассчитался с инвесторами «Ламбумиз»

- 08 февраля 2021, 15:35

- |

Плановая выплата была назначена на 6-е февраля, которое пришлось на выходной день, в связи с чем транзакция был перенесена на ближайший рабочий понедельник, 8-е февраля.

По выпуску БО-П01 (RU000A100LE3) действует ставка 13,5% годовых. Доход инвесторов составляет 110,96 руб. за одну облигацию номиналом 10 тыс. руб. и 1 331 520 руб. за весь выпуск объемом 120 млн руб.

Ставка установлена до июля текущего года — тогда эмитент будет проводить плановую оферту, в рамках которой ставка может быть изменена. Напомним, что компания разместила на бирже облигации в июле 2019г. сроком на 5 лет. Амортизационное погашение займа начнется в январе 2024 г. путем ежеквартальных выплат инвесторам в размере 25% от номинала.

В прошлом месяце бонды «Ламбумиза» за 15 торгуемых дней набрали оборот в пределах 4,1 млн руб. (-2,3 млн руб.). Средневзвешенная цена снизилась на 0,28 п.п., до 103,06% от номинальной.

( Читать дальше )

«Дядя Дёнер» выплатил 33-й купон по первой серии бондов

- 08 февраля 2021, 15:17

- |

К облигационному выпуску серии БО-П01 (RU000A0ZZ7R8) применяется фиксированная ставка купона — 14% годовых, что в денежном эквиваленте составляет 575,34 руб. за одну бумагу номиналом 50 тысяч рублей.

Общий объем эмиссии — 60 миллионов. Выплата купонного дохода инвесторам на эту сумму обходится компании в 690 408 руб. ежемесячно. Напомним, что бумаги этой серии поступили в обращение в мае 2018-го сроком на 3 года и 2 месяца (48 купонных периодов). Погашение выпуска начнется в мае — на протяжении 3-х последних месяцев эмитент, в рамках амортизации, будет перечислять инвесторам по 1/3 от номинала бумаг.

В прошлом месяце облигации серии торговались на Московской бирже 14 дней и завершили период с итогом порядка 3,3 млн руб. (-300 тыс. к ноябрю). Средневзвешенная цена бумаг сдала позицию на 0,7 п.п. и составила 102,62% от номинала.

( Читать дальше )

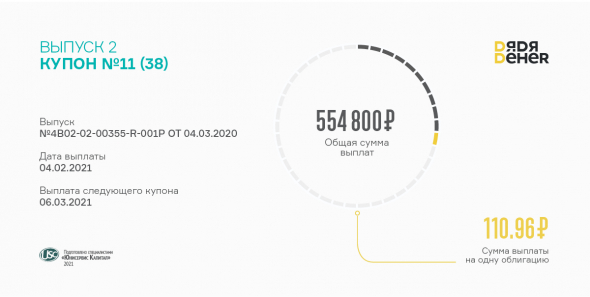

11 купон по 2 выпуску «Дяди Дёнера» выплачен

- 04 февраля 2021, 12:23

- |

По данной эмиссии купонный доход начисляется ежемесячно по ставке 13,5% годовых, зафиксированной на весь срок обращения. За одну облигацию выплачивается по 110,96 руб. и 554 800 руб. — за весь выпуск.

В рамках выпуска БО-П02 (RU000A101HQ3) компания эмитировала 5 тысяч бумаг общим объемом 50 млн руб. сроком на 3 года и 2 месяца или 38 купонных периодов по 30 дней. По выпуску не предусмотрено амортизационного погашения, равно как и плановых оферт.

В январе бумаги второй серии сети уличного питания «Дядя Дёнер» торговались 15 дней с оборотом в 5,5 млн руб., недобрав до декабрьского уровня порядка 1,4 млн руб. Средневзвешенная цена, будучи и без того высокой, поднялась еще на 0,38п.п. до 111,37% от номинальной стоимости облигаций.

Подводя итоги года, в компании отметили, что, учитывая сложную обстановку в 2020-м году, довольны результатами. Уже намечены планы на будущий год, которые включают в себя как развитие сети, так и расширение рынков сбыта собственной продукции.

Более подробно по теме — в нашем недавнем релизе.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал