совкомфлот

📰“Совкомфлот” Пресс-релиз о решениях, принятых органами управления эмитента

- 24 мая 2024, 10:08

- |

Правление ПАО «Совкомфлот» одобрило консолидированную финансовую отчетность ПАО «Совкомфлот» на 31 марта 2024 года

23 мая 2024 года правление ПАО «Совкомфлот» рассмотрело результаты работы группы компаний «Совкомфлот» за I квартал 2024 года и одобрило консолидированную финансовую отчетность ПАО «Совкомфлот» на 31 марта 2024 года, составленную в соответствии с МСФО....

( Читать дальше )

- комментировать

- Комментарии ( 0 )

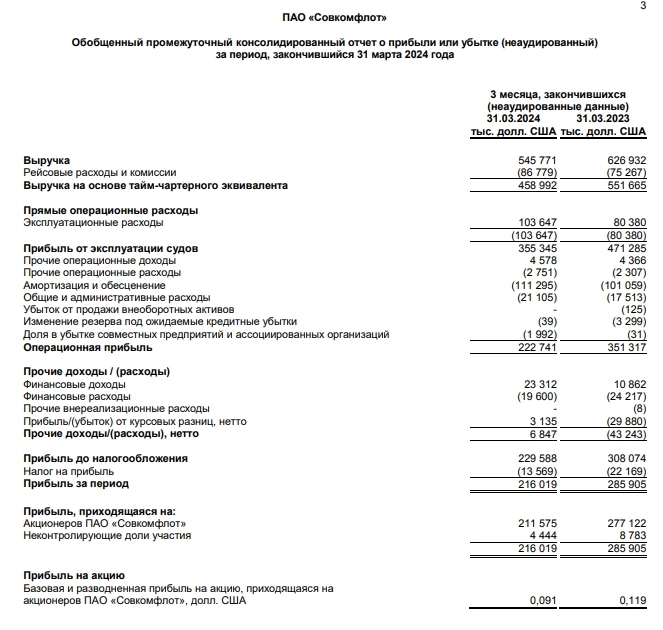

Совкомфлот МСФО 1кв 2024г: выручка $545,7 млн (-12,9% г/г), прибыль $216 млн (-24,4% г/г)

- 24 мая 2024, 10:06

- |

www.e-disclosure.ru/portal/files.aspx?id=11967&type=4

( Читать дальше )

🔎“Совкомфлот” Отчет МСФО

- 24 мая 2024, 10:00

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1838713

( Читать дальше )

Какой интерес у РФ в Бахрейне? И причем здесь Норникель, нефтегаз и Совкомфлот?

- 24 мая 2024, 03:20

- |

Выделил на карте гордый Бахрейн

ГМК Норникель планирует выводить бизнес из России в Бахрейн и Китай.

Норникель может построить завод производства платины в Бахрейне, как сообщил вице-премьер РФ Александр Новак.

Представитель Норникеля отказался от комментариев...

Похоже речь о В. Потанине, который присутствовал на встрече.

Кстати, в Бахрейне есть алюминиевый завод, руда на который доставляется из Австралии.

Ранее Норильский никель принял решение закрыть медный завод под Норильском и построить новый в Китае. Причина в отсутствии решения для его модернизации и завершении серной программы под давлением новых санкций – сообщал в апреле глава компании Владимир Потанин.

Получается отрицательное импортозамещение?)) А санкциями там не смогут прижать? Ну если с медью все более ясно — её можно прямо в Китае и реализовать (хотя активы за рубежом — тоже риски), то вот платину из Бахрейна уже придется доставлять на судах морским путем.

Отметил на карте это маленькое арабское государство Бахрейн (занимает 33 острова), находится рядом с Катаром (который богат природным газом) и Саудовской Аравией. Как видно оттуда открыт только морской путь. А слева в верхнем углу какой пляж… Лазурный берег не хуже чем во Франции =)

( Читать дальше )

Совкомфлот буду только докупать

- 23 мая 2024, 21:22

- |

Признавайтесь, кто сегодня не выдержал и продал?

• Акции Совкомфлота падают на 6% за неделю без новостей.

• Компания выплатила ₽6,32 дивидендов и планирует рекомендовать выплату ₽11+.

• Общая сумма дивидендов составит ₽17 рублей и 50% от чистой прибыли.

• Рынку показалось, что компания может задержать выплаты и опубликовать плохой отчет.

• Компания имеет EV/EBITDA = 2,3, что делает ее акции дешевле некуда.

• Валютные контракты защищают компанию от девальвации.

• Танкеры Совкомфлота продолжат работать со сверхприбылью из-за санкций.

• Я не планирует менять стратегию по Флоту, так как фундаментальные показатели не изменились.

•А технически, продолжаем находиться в растущем тренде.

• Буду покупать акции Совкомфлота ниже ₽130, с целью ₽170 или +30% от текущих цен.

•Сейчас Флот, самая дешевая компания в моём портфеле, ждем дивиденд....

t.me/ETreid подписывайтесь на тг канал, там записываю видео комментарии и зарабатываю деньги на ММВБ,

капитал 30 млн. ₽

Дивиденды Совкомфлота могут составить 11,3 р на акцию (8,5% д/д) - Альфа-Банк

- 23 мая 2024, 18:10

- |

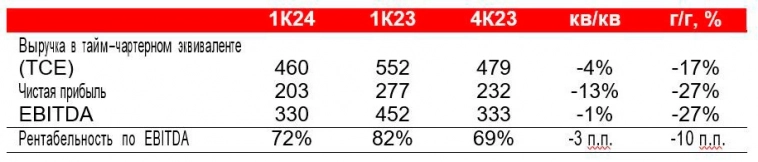

В пятницу, 24 мая, “Совкомфлот” опубликует результаты за 1К24 по МСФО. Мы ожидаем снижения финансовых показателей на фоне коррекции спотовых ставок танкерного фрахта примерно на 30% г/г, однако маржинальность по-прежнему остается значительно выше исторических средних значений.

Выручка в тайм-чартерном эквиваленте, по нашим прогнозам, составит $460 млн, это на 4% ниже результата за 4К23 и на 17% ниже уровня 1К23. Снижение этого показателя обусловлено коррекцией спотовых ставок на фрахт в первом квартале, а также ограниченностью трафика 14 танкеров компании, которые в 2024 г. были включены в список SDN. Рентабельность по EBITDA составит 72%, что подразумевает EBITDA на сумму $330 млн. (-27% г/г). Чистая прибыль, по нашим ожиданиям, составит $203 млн.

Помимо публикации результатов, важным событием для компании станет рекомендация совета директоров по дивидендам за 4К23 (ожидается до конца мая). По нашим оценкам, размер выплат может составить 11,3 руб. на акцию, при дивидендной доходности 8,5%.

( Читать дальше )

Ожидаем снижения чистой прибыли Совкомфлота на 17% кв/кв до $200 млн - Мои инвестиции

- 22 мая 2024, 11:15

- |

В пятницу «Совкомфлот» опубликует результаты за 1-й квартал 2024 года. Что мы ожидаем от отчета?

Результаты несколько снизятся по сравнению с прошлым кварталом, однако все еще останутся сильными, учитывая санкционное давление:

— выручка сократится (-6% кв/кв) — несмотря на то, что ставки фрахта оставались стабильными, скажется негативный эффект от февральских санкций на танкеры;

— EBITDA при этом снизится не так сильно (-2%) — вырастет маржинальность за счет сокращения эксплуатационных расходов;

— чистая прибыль снизится до 200 млн $ (-17%) — в прошлом квартале были разовые положительные эффекты от курсовых разниц (28 млн $), также может вырасти амортизация.

В этом году мы ожидаем снижение финансовых результатов — скажется эффект высокой базы и спотовых ставок в 2023 г., переход на долгосрочные контракты, а также рост санкционного давления, который еще не полностью отразится в результатах за 1кв.

Осторожно смотрим на акции «Совкомфлота». Компания торгуется по мультипликатору EV/EBITDA 24 = 3,5х.

( Читать дальше )

"Теневой" флот танкеров от NY Times

- 21 мая 2024, 23:43

- |

Один из редакторов The New York Times пишет следующее на данный момент

(https://www.nytimes.com/2024/05/20/business/russia-oil-price-cap-policy.html):

«Целый ряд факторов позволил России продолжать получать значительные доходы от продажи нефти, в том числе мягкое регулирование предельных цен. Создание Россией обширного “теневого” флота танкеров позволило ей в значительной степени обойти эту политику»

Целый год с начала санкций многие наши нефти добытчики считали, что можно обойтись без трат на теневой флот. Хорошо, что наконец-то, такая здравая мысль пришла в головы и продолжает воплощаться в реальность.

«Поддержание поставок нефти было важным приоритетом для администрации Байдена, которая стремилась избежать резкого роста цен на бензин, который разозлил американских водителей два года назад»

( Читать дальше )

Совкомфлот I Крупнейший танкерный флот России I Перевозка нефти и газа на ледоколах

- 21 мая 2024, 13:53

- |

Совкомфлот — крупнейший судовладелец и оператор танкерного флота в России, мировой лидер по количеству танкеров ледового класса. Совкомфлот выступает как оператор судов для обслуживания морских месторождений, перевозит нефть, нефтепродукты и сжиженный природный газ.

Основные клиенты Совкомфлота — крупнейшие нефтегазовые компании: Газпром, Новатэк, Лукойл, Газпромнефть и Роснефть.

Сколько судов у компании прямо сейчас — неизвестно. Однако Market Power есть что вам рассказать о компании!

Из этого видео ты узнаешь:

1:15 – историю Совкомфлота

2:00 – конкурентные преимущества Совкомфлота

2:46 – риски компании

3:22 – что будет с бизнесом Совкомфлота

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал