смартлаб премиум

Почта России: насколько реален риск дефолта?

- 29 сентября 2023, 17:23

- |

Спикер Совфеда В. Матвиенко 25.09.2023 на заседании палаты обращаясь к министру экономического развития М. Решетникову, заявив, что у Почты России растет финансовая дыра и срочно необходимо принимать меры по спасению компании. Министр в свою очередь выразил «большую озабоченность» по данному вопросу. По его словам, есть два варианта помощи: 1) платежи из бюджета через доставку пенсий и пособий и 2) инфраструктурные платежи за счет интернет-торговли (предпочтительнее).

В ответ на обеспокоенность В. Матвиенко, гендиректор Почты России М. Волков признал крайне непростое положение в начале текущего года, но отметил, что сейчас удалось изменить тренд – сократить убытки от операционной деятельности и открыть законсервированные ранее отделения. В тоже время он отметил сохранение «очень напряженной» ситуации. По его словам, 27 тыс. отделений (~71% от всех) находятся в сельской местности, убыточны и несут только социальную функцию.

АО «Почта России» − государственный федеральный почтовый оператор и стратегическое предприятие РФ с более, чем 38 тыс. отделениями по всей стране.

( Читать дальше )

- комментировать

- 1К

- Комментарии ( 4 )

Казаньоргсинтез - есть ли существенный апсайд?

- 29 сентября 2023, 12:42

- |

ПАО «Казаньоргсинтез» (КОС)— российская химическая компания и одноименное химическое предприятие. Является одним из крупнейших нефтехимических предприятий Российской Федерации и входит в группу СИБУР. Основное производство расположено в Казани. Предыдущий пост — краткий комментарий к отчету РСБУ за 1пол.2023 г.

( Читать дальше )

Сбербанк думает на тему возможного выкупа акций у нерезидентов

- 29 сентября 2023, 11:25

- |

Греф заявил, что Сбер думает на тему возможного выкупа акций у нерезидентов, но пока конкретных планов нет. Также обещал сказать точную цифру акций, которая принадлежит нерезидентам к годовому собранию акционеров.

В апреле этого года Греф уже говорил, что доля нерезидентов в капитале Сбербанка снизилась и составляет треть.

Выкуп нерезидентов с дисконтом — это, безусловно, мощный драйвер для роста котировок. Особенно, если компания будет учитывать их при распределении дивидендов. Вдобавок, Сбер, будучи компанией под всеми возможными санкциями может предлагать дисконт выше 50%.

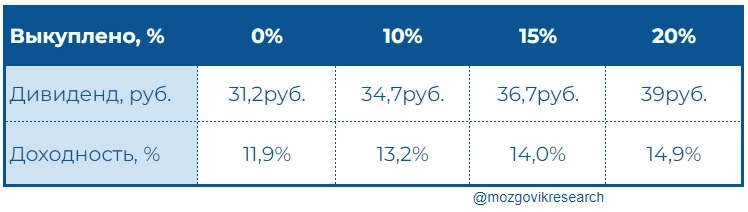

С учетом выкупленных акций прогнозный дивиденд может меняться примерно так:

Но отмечу, что это трудный процесс для согласования. Вдобавок, насколько известно, для правкомиссии, которая одобряет этот выкуп, необходимо подготовить кейс. В случае Магнита, они говорили, что выкуп необходим для осуществления корп. управления. В кейсе Лукойла, который пока не согласован говорится о накоплении валюты за рубежом, которую они готовы отправить на выкуп. И уже есть слухи, что его не одобряют (здесь подчеркну, что это слухи).

( Читать дальше )

Новая стратегия Мосбиржи до 2028 года

- 28 сентября 2023, 15:14

- |

Мосбиржа опубликовала презентацию со стратегией до 2028 года.

Звонок с Q&A для уточнений будет в 16:00, в этой заметке пока основные тезисы и интересные моменты из презентации.

В 1 слайд стратегия выглядит так:

( Читать дальше )

Славянск ЭКО: облигации эмитента в условиях потери части экспортной выручки по нефтепродуктам

- 28 сентября 2023, 14:12

- |

У Славянск ЭКО торгуется единственный выпуск облигаций − СлавЭКО1P1 (ISIN: RU000A103WB0) с объемом в обращении 3 млрд руб. 25% выручки эмитента по экспорту бензина фактически оказались потерянными после введения временного правительственного запрета на поставки бензина и дизеля на внешние рынки с 21.09.2023. Попробуем разобраться, как это повлияет на данный бонд.

Вначале взглянем на финансовое состояние Славянск ЭКО

ООО «Славянск ЭКО» −-нефтепереработчик и нефтетрейдер, с ключевым активом – Славянским НПЗ в Славянске-на-Кубани, в Краснодарском крае, работающий с 1993 г. Занимается производством и реализацией: бензинов, битума, газойля, керосина, фракций тяжелых углеводородов и проч. Доля нефтепереработки среди независимых НПЗ РФ: 1,9% (4 млн т). Бенефициары: Р. Паранянц и В. Паранянц.

Рейтинги (АКРА/НКР): BBB(RU)/BBB.ru со «стабильными» прогнозами

( Читать дальше )

Нас ждут размещения акций и разнузданный бюджет. Что это значит? Weekly #56

- 28 сентября 2023, 11:20

- |

Какие основные тренды мы наблюдаем в моменте?

1✅Активные действия властей по обузданию роста в USDRUB

2✅Разнузданный “военный” бюджет на 2024 год

3✅Ужесточение налоговой политики в отношении экспортеров

4✅Деньги для компаний будут дорожать вслед за ростом ставки

5✅Выстраивание очереди из эмитентов в осеннее окно ликвидности

***

Я озадачил коллег вопросом: как нам регулярно и долгосрочно обыгрывать индекс, например, делая ежегодно 25% годовых…

Этот вопрос сложнее, чем может показаться на первый взгляд, и я постараюсь его постепенно раскрывать в серии еженедельных заметок.

Одна из самых важных вещей, и не такая уж очевидная — это то, что в инвестициях не надо совершать очевидных ошибок.

***

Поговорим об одной из таких возможных ошибок.

_

( Читать дальше )

Как повлияют новые экспортные пошлины на металлургов

- 27 сентября 2023, 19:03

- |

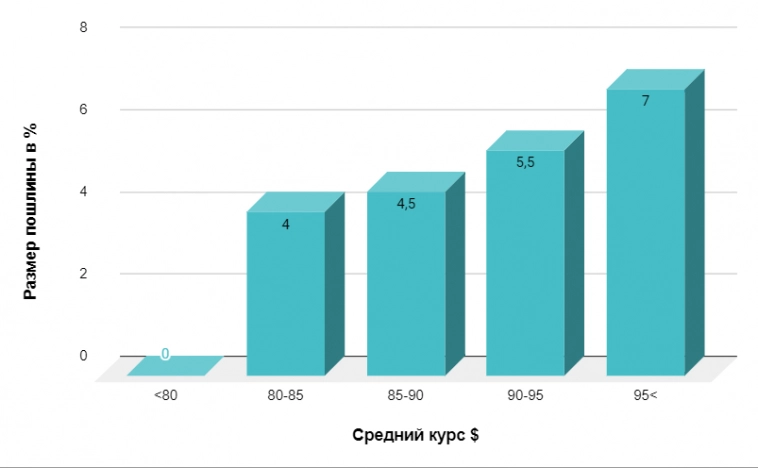

Правительство ввело экспортные пошлины с привязкой к курсу рубля. Мера носит временный характер и направлена на защиту внутреннего рынка. Пошлина составит от 4 до 7% в зависимости от курса национальной валюты.

Суть пошлин хорошо отражает следующая диаграмма👉

Для начал необходимо оценить какой процент выручки у металлургов попадает под пошлины

ММК

Основная часть экспорта приходится на Турецкий актив, а экспорт с магнитогорской площадки сейчас минимальный. Следовательно новые пошлины затронут не более 5% от выручки компании.

НЛМК

В следующем году НЛМК должен переориентировать поставки из-за запрета ЕС на импорт стальных полуфабрикатов. Новые пошлины могут подтолкнуть НЛМК сделать большую ориентацию на внутренний рынок. Однако, запрет вступит в силу только в октябре 2024 года, а пошлины будут действовать до конца до конца 2024 года. Скорее всего пошлины не повлияют на переориентацию поставок.

Исторически НЛМК отправляла на экспорт 60% продукции. Однако на экспорт шла в основном продукция с меньшей добавленной стоимостью (полуфабрикаты в виде слябов), цена которых ниже по сравнению с готовой продукцией (значит и ниже размер уплачиваемой пошлины). Кроме того, пошлины не затрагивают экспорт в страны ЕАЭС, куда НЛМК тоже наверняка поставляет продукцию.

( Читать дальше )

Повышаем рейтинг по акциям Магнита с "3" до "4", целевая цена 7100 руб остается без изменений. Потенциал +29%

- 27 сентября 2023, 18:43

- |

Факторы роста:

( Читать дальше )

Новый выпуск "золотых" облигаций Селигдара

- 27 сентября 2023, 11:15

- |

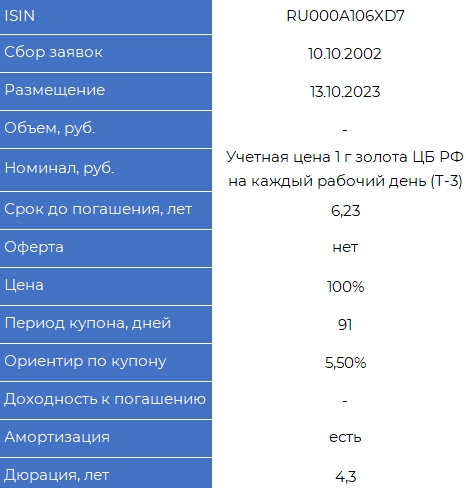

Табл. 1. Параметры рублевого выпуска SELGOLD002

Источник: Rusbonds.ru

«Селигдар» − золотодобывающий холдинг, объединяющего золотодобывающие активы в Республике Саха (Якутия), Республике Бурятия, Алтайском Крае и Оренбургской области. Также занимается добычей олова в Хабаровском крае и других драгоценных и цветных металлов. Компания ведет свою историю с 1975 г. и сейчас входит в ТОП-10 золотодобытчиков РФ с долей рынка 2,2%. На 01.01.2023 запасы золота составили 272 т. Ключевые бенефициары: К. Бейрит, С. Татаринов и С. Васильев.

Рейтинги (Эксперт РА/НРА/НКР): ruA+/ AA-|ru|/ A+.ru со «стабильными» прогнозами.

Табл. 2. Ключевые финансовые параметры (МСФО)

( Читать дальше )

Стоит ли участвовать в SPO ТМК? Экспресс комментарий

- 27 сентября 2023, 10:50

- |

Наши подписчики задаются вопросом, что мы думаем.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал