смартлаб премиум

Ленэнерго рекомендовала дивиденды за 2023г. - 10,5% ДД по префам! Но дальше - лучше!!!

- 20 мая 2024, 19:01

- |

Совет директоров Россети Ленэнерго рекомендовал дивиденды за 2023 год в размере 0,4249 рубля на 1 обыкновенную акцию и 22,2453 рубля на одну привилегированную (все в рамках прогноза), при текущих ценах (на обычку = 22,5 руб/акц, на префы — 212,0 руб/акц), дивидендная доходность составит 1,89% по АО, и 10,49% по АП!

( Читать дальше )

- комментировать

- 2.7К | ★2

- Комментарии ( 8 )

Сырьевой срез (апрель): 2-й квартал выглядит хуже, чем первый. Но не у всех эмитентов, которые продают сырье?!

- 20 мая 2024, 18:59

- |

Предыдущий пост тут: smart-lab.ru/company/mozgovik/blog/1007064.php

Половина второго квартала уже позади, хотя отчетности за 1-й квартал по большей части эмитентов мы еще не увидели. Данный пост — попытка заглянуть в будущее, которого еще нет в отчетах!)

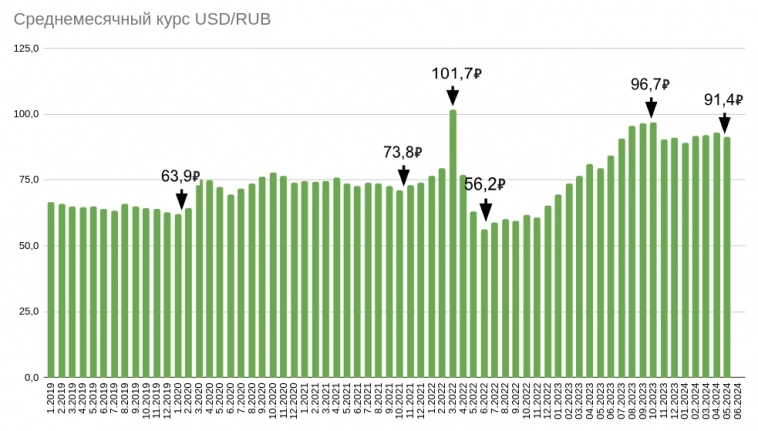

Традиционно начинаем с USD/RUB — доллар стабилизировался в районе 91 рубля за 1$. Год назад было 79,4 рубля за доллар в Мае, поэтому эффект низкой базы у экспортеров продолжается (у инфляции, видимо, тоже)

Цены на российский Urals в мае показывает снижение (упали цены на нефть + рубль укрепился). Было почти 7000 руб за баррель в апреле — теперь 6200 руб за баррель в мае, но пока укладываемся в бюджет

( Читать дальше )

Встреча Mozgovik 17.05.24г. Основные тезисы моего выступления!

- 20 мая 2024, 15:44

- |

Встреча с подписчиками Мозговика прошла 17 мая — всем большое спасибо кто пришел, а для тех кто не смог прийти и послушать наши выступления я напишу короткий конспект!

Я разбираю компании в электроэнергетике, поэтому большая част поста будет о этих компания, и в конце я скажу пару слов о новой разобранной компании КАМАЗ!

Электрогенерация!

( Читать дальше )

Магнит отчет за 2023 год. Пока дивидендная корова без роста прибыли.

- 16 мая 2024, 11:53

- |

Магнит опубликовал финансовые результаты за 2023 год работы.

Выручка в 4-ом квартале немного ускорилась до 10,5% до 686,7 млрд руб. За год рост составил 8,2%, показатель превысил 2,5 трлн рублей.

EBITDA выросла в 4-ом квартале до 42,1 млрд рублей (+11,7%), немного улучшим рентабельность (темпы роста немного выше выручки). Но годовой результат немного превышает результаты 2022 года (+3,6%, до 166,3 млрд рублей).

Чистая прибыль составила 11,3 млрд рублей против убытка в 14,2 млрд. Но год назад было обесценение гудвила в 4-ом квартале на 25,5 млрд. Также год назад в 4-ом квартале 2022 года была прибыль по курсовым на 3,3 млрд. В 4-ом квартале 2023 года же убыток по курсовым разницам на 2,1 млрд рублей.

Если исключить эти факторы, то чистая прибыль 4-ого квартала составила 13,4 млрд против 8 млрд в 2022 году (+68%). За год же результат оказался не настолько хорошим. Чистая прибыль без учета курсовых разниц и обесценения гудвила составила 57,9 млрд против 59,9 (-3%).

( Читать дальше )

Россети Ленэнерго. Отчет РСБУ Q1 2024г.! П-П-ПУШКА! Скоро дивиденды!

- 15 мая 2024, 21:11

- |

Компания Россети Ленэнерго опубликовала финансовый отчет за Q1 2024г. по РСБУ:

👉Выручка — 33,08 млрд руб. (+17,1% г/г)

👉Себестоимость — 20,69 млрд руб. (+10,4% г/г)

👉Прибыль от продаж — 12,38 млрд руб. (+30,2% г/г)

👉Чистая прибыль — 10,26 млрд руб. (+29,8% г/г).

( Читать дальше )

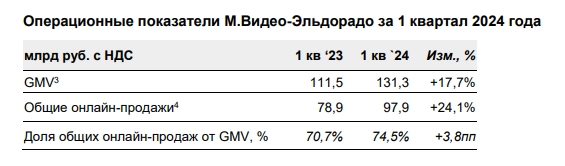

М.Видео операционные результаты за 1 квартал. Прогресс есть, но ситуация остается тревожной

- 15 мая 2024, 15:31

- |

М.Видео опубликовал операционные результаты за 1-ый квартал 2024 года. Показатель товарооборота (GMV) вырос на 17,7% к прошлому году.

Количество магазинов с начала года выросло до 1245 (+3 магазина с начала года).

( Читать дальше )

Вопросы к встрече годовых подписчиков Mozgovik Research в пятницу

- 15 мая 2024, 11:02

- |

Поэтому прошу всех участников нашей московской встречи написать свои вопросы Олегу, Анатолию, Валентину и Тимофею, а мы постараемся заранее проработать ответы на них.

Вопросы пишите в комментарии к этой записи.

( Читать дальше )

Ставропольэнергосбыт рекомендовал дивиденды за 2023 год! Удивили!!!

- 14 мая 2024, 22:07

- |

Совет директоров Ставропольэнергосбыт рекомендовал дивиденды за 2023 год в размере 0,3121725 руб на 1 обыкновенную и привилегированную акцию, при текущих ценах (на обычку = 3,48 руб/акц, на префы — 3,39 руб/акц), дивидендная доходность составит 9,0% по АО, и 9,2% по АП!

( Читать дальше )

Допэмиссия акций М.Видео слабо скажется на снижении долговой нагрузки

- 14 мая 2024, 18:06

- |

Совет директоров М.Видео 13.05.2024 принял решение разместить дополнительный выпуск акций в объеме 30 млн шт. по открытой подписке, увеличив капитал в 1,8 млрд руб., таким образом, на 17%. Предполагается, что весь объем выкупит один из ключевых акционеров − ПАО «ЭсЭфАй» (SFI) по преимущественному праву (сейчас владеет 10,4% акций).

Рекомендую здесь ознакомиться с анализом влияния предстоящей допэмиссии акций на финансовые метрики эмитента у коллеги − Анатолия Полубояринова: https://smart-lab.ru/mobile/topic/1016975. В своем же посте вкратце рассмотрю влияние этой новости на уровень долга компании и ее облигации.

Группа М.Видео-Эльдорадо (ПАО «М.видео») – одна из крупнейших российских компаний в сфере электронной коммерции и розничной торговли электроникой, и бытовой техникой. Ее сеть насчитывает более 1,2 тыс. магазинов в более чем 370 городах РФ. Эмитентом облигаций выступает дочерняя компания ООО «МВ ФИНАНС», а поручителем для них – ООО «МВМ» (операционная компания группы).

( Читать дальше )

Сбер отчет РПБУ за апрель 2024 года. Рентабельность капитала разгоняется, а высокие ставки росту кредитного портфеля - не помеха.

- 14 мая 2024, 15:59

- |

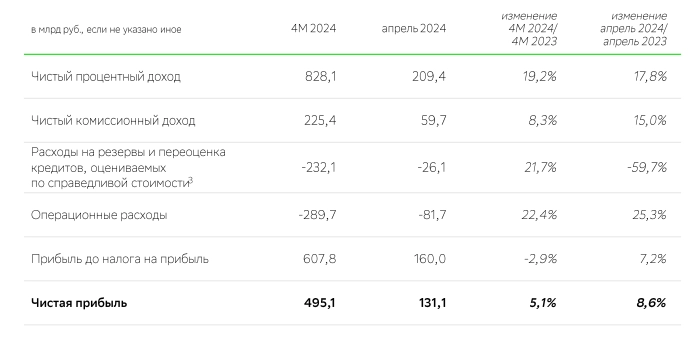

Сбербанк опубликовал результаты работы по РПБУ за апрель 2024 года. Чистая прибыль за год прибавила 8,6% и составила 131 млрд рублей. Рентабельность капитала за 4 месяца работы составила 22,4%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал