скрипт

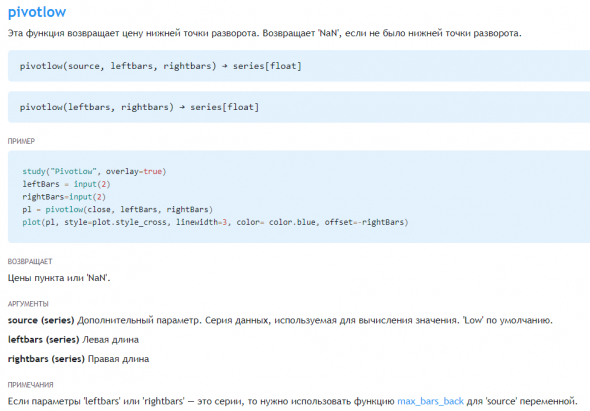

АПРИ Флай Плэнинг АО БО-П04 (B (RU), 500 млн.р., 13,00%/13,65%). Размещение приближается к концу

- 28 декабря 2020, 11:51

- |

За 3 первых дня размещения облигаций АПРИ Флай Плэнинг АО БО-П04 реализовано 3/4 выпуска. Размещение продолжается. Возможно, завершится за 3 оставшиеся сессии этого года.

Для подачи заявки на участие в размещении, пожалуйста, направьте нам: Ваше имя, количество приобретаемых бумаг, наименование Вашего брокера.

Наши контакты:

— Николай Стариков: @NikolayStarikov, starikov@ivolgacap.com, +7 (908) 912-48-69

— Евгения Зубко: @EvgeniyaZubko, zubko@ivolgacap.com, +7 912 672 68 83

— Ольга Киндиченко: @Kindichenko_Olga, kindichenko@ivolgacap.com, +7 916 452 81 12

— Екатерина Захарова: @ekaterina_zakharovaa, zaharova@ivolgacap.com, +7 916 645-44-68

— dcm@ivolgacap.com, +7 495 150 08 90

Минимальная сумма покупки облигаций на размещении – 300 бумаг.

Скрипт подачи торгового поручения — в таблице выше.

Не является инвестиционной рекомендацией (https://www.probonds.ru/upload/files/15/659f50d6/Disklei%CC%86mer.pdf)

@AndreyHohrin

( Читать дальше )

- комментировать

- Комментарии ( 0 )

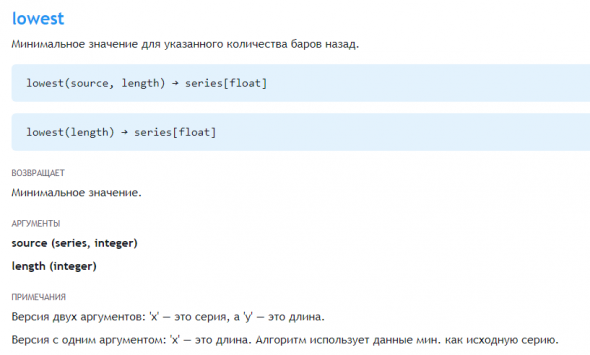

АПРИ Флай Плэнинг АО БО-П04 (B (RU), 500 млн.р., 13,00%/13,65%). Ход первичного размещения и скрипт для покупки

- 24 декабря 2020, 12:02

- |

В первый день размещения облигаций АПРИ Флай Плэнинг АО БО-П04 реализовано чуть более половины выпуска. Размещение продолжается.

Для подачи заявки на участие в размещении, пожалуйста, направьте нам: Ваше имя, количество приобретаемых бумаг, наименование Вашего брокера.

Наши контакты:

— Николай Стариков: @NikolayStarikov, starikov@ivolgacap.com, +7 (908) 912-48-69

— Евгения Зубко: @EvgeniyaZubko, zubko@ivolgacap.com, +7 912 672 68 83

— Ольга Киндиченко: @Kindichenko_Olga, kindichenko@ivolgacap.com, +7 916 452 81 12

— Екатерина Захарова: @ekaterina_zakharovaa, zaharova@ivolgacap.com, +7 916 645-44-68

— dcm@ivolgacap.com, +7 495 150 08 90

Минимальная сумма покупки облигаций на размещении – 300 бумаг.

Скрипт подачи торгового поручения — в таблице выше.

Презентация эмитента и выпуска:

( Читать дальше )

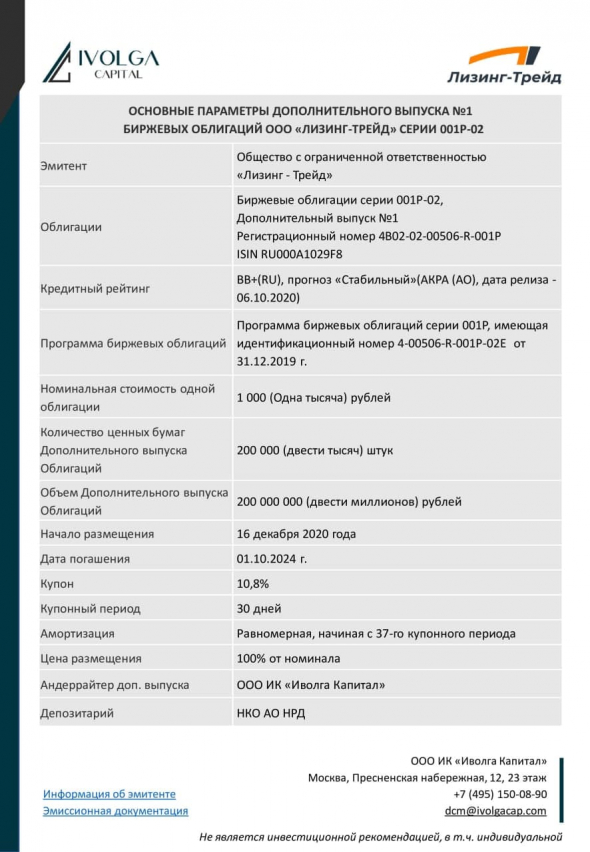

Старт размещения допвыпуска облигаций Лизинг-Трейд 001P-02 (BB+ (RU), YTM 11,15%)

- 16 декабря 2020, 07:12

- |

Сегодня стартует размещение дополнительного выпуска облигаций Лизинг-Трейд 001P-02 (BB+(RU))

Организатор/андеррайтер – ИК «Иволга Капитал».

Скрипт для участия в размещении допвыпуска облигаций Лизинг-Трейд:

— полное / краткое наименование: Лизинг-Трейд 001P-02 / ЛТрейд 1P2

— ISIN: RU000A1029F8

— контрагент (партнер): ИВОЛГАКАП (код контрагента МС00478600000)

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

— минимальное количество бумаг — 300 штук

Удовлетворяться будут идентифицированные заявки. Для идентификации Вам достаточно сообщить нам количество приобретаемых бумаг, Ваше имя, наименование Вашего брокера.

Наши контакты:

— Евгения Зубко: @EvgeniyaZubko, zubko@ivolgacap.com, +7 912 672 68 83

— Ольга Киндиченко: @Kindichenko_Olga, kindichenko@ivolgacap.com, +7 916 452 81 12

— Екатерина Захарова: @ekaterina_zakharovaa, zaharova@ivolgacap.com, +7 916 645-44-68

— Николай Стариков: @NikolayStarikov, starikov@ivolgacap.com, +7 (908) 912-48-69

( Читать дальше )

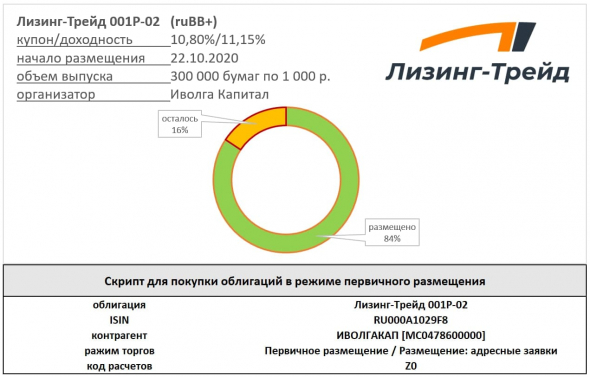

Завершается размещение облигаций ООО "Лизинг-Трейд" (ruBB+, 300 млн.р., купон/доходность 10,8%/11,15%)

- 05 ноября 2020, 13:44

- |

Продолжается и постепенно подходит к концу размещение облигаций ООО «Лизинг-Трейд». Размещено 84% выпуска.

Презентация эмитента и выпуска:

( Читать дальше )

скрипты

- 23 сентября 2020, 07:10

- |

Автоматизация подачи заявок в начале сессии - полуавтомат на языке qpile для терминала quik

- 25 августа 2020, 11:02

- |

Предоставляется для рассмотрения возможностей. Сразу дисклаймер: я не программист! Это может быть интересно новичкам и таким же не программерам как и я.

В спекулятивном портфеле у меня от 30 до 60 разных ценных бумаг. Многие из них относятся к низколиквидным акциям второго, третьего эшелона, есть облигации.

Иногда по низколиквидным бумагам случаются «спайки» — краткосрочные задёрги вверх или проливы вниз. Как это можно отрабатывать: выставляем заявку на продажу в начале сессии сильно выше рыночной котировки (+10%, +20% или +40%) и ждём всю сессию или наоборот на покупку сильно ниже рыночной.

И если срабатывает, то забираем разницу как чистую прибыль или свободный денежный поток, который дальше можно инвестировать в покупку новых ценных бумаг.

Вот так это выглядит на графике одной акции с фри-флоутом менее 5%:

( Читать дальше )

Индикатор TW: V.Viewer

- 27 июля 2020, 21:13

- |

Ссылка на индикатор в TW

Выглядит так (это наш RiU0, tf 15 min):

Давно перестал любить объемы, но понимаю, что просто не умею их готовить.

Сам код выглядит так:

//@version=4 study(title="RedK_Supply/Demand Volume Viewer v1", shorttitle="VViewer1", format=format.volume) //inputs l=input(10, title="Volume Length") s=input(3, title="Smoothing") //calculations red = #d5180b, green = #007f0e, upday = close > open v=volume Body = abs(close - open) BarRange = high - low Wick = (BarRange - Body) RealBarRange = BarRange + Wick //Calc supply & Demand per Bar .. beware of the odd case of 0 price movement during bar.. assigne equal share to bulls & bears BScore = BarRange > 0 ? (close >= open ? BarRange / RealBarRange : Wick / RealBarRange) : 0.5 BullScore = BScore * v, demand = wma(BullScore,l) BearScore = v - BullScore, supply = wma(BearScore,l) NetVol = demand - supply NetVol_s = wma(NetVol, s) //Plot Section hline(0, title="zero line", color = color.white, linestyle = hline.style_solid, editable = false) plot(v, title='Volume', color= upday? green : red, style=plot.style_columns, transp=70, display = 0 ) plot(supply, title='Supply', color=color.red, style=plot.style_line, transp=20, linewidth=2, display = 0 ) plot(demand, title='Demand', color=color.green, style=plot.style_line, transp=20, linewidth=2, display = 0 ) // Net Volume Plot plot(NetVol_s, title='Volume Viewer',style=plot.style_area , color = NetVol_s >= 0 ? green : red) plot(NetVol_s, title='Volume Viewer Line',style=plot.style_line , color = color.white, linewidth=1)

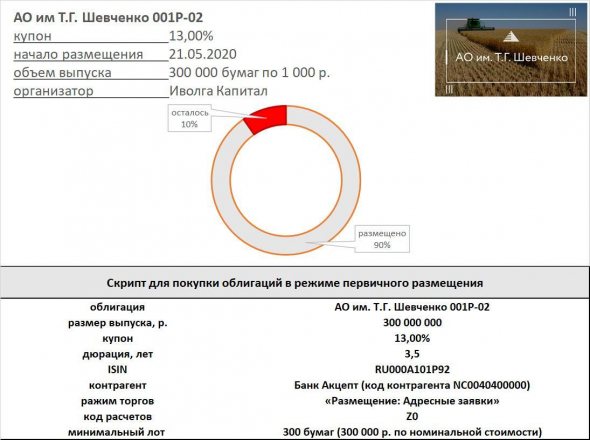

Размещение облигаций АО им. Т.Г. Шевченко завершается

- 29 июня 2020, 07:42

- |

Размещение облигаций АО им. Т.Г. Шевченко завершается. Если Вы заинтересованы в участии, успевайте!

PS. О поданной заявке необходимо сообщить организатору размещения по телефону / эл.почте: ООО ИК «Иволга Капитал», +7 495 748 61 07 / info@ivolgacap.com

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

21 мая стартует размещение облигаций АО им. Т.Г. Шевченко (300 млн.р., YTM 13,55%)

- 20 мая 2020, 13:46

- |

21 мая стартует размещение облигаций АО им. Т.Г. Шевченко

Параметры выпуска АО им. Т.Г. Шевченко 001P-02:

🔸 Размер: 300 млн.р

🔸 Купон: 13,00% (YTM 13,55%) годовых, выплата ежеквартально

🔸 Срок до погашения: 5 года, амортизация в последний год обращения

🔸 Организатор размещения: ООО «Иволга Капитал»

В первый день размещения заявки будут приниматься с 10-00 до 13-00 мск и с 16-45 до 18-30 мск

Скрипт подачи заявки (параметры для подачи заявки через голосовой трейд-деск или через терминал):

— наименование облигации: АО им. Т.Г. Шевченко 001P-02 (Краткое наименование: Шевченк1Р2)

— ISIN: RU000A101P92

— контрагент (партнер): Банк Акцепт (код контрагента NC0040400000)

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

— минимальный лот – 300 бумаг (300 000 р. по номинальной стоимости)

Пожалуйста, обязательно сообщите нам о выставлении заявки (не идентифицированные заявки не будут исполняться):

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал