скрипт

Скрипт подачи заявки на размещение облигаций ООО Обувь России 001P-02 (1 млрд р, 12,0%)

- 10 декабря 2019, 11:34

- |

Время приема заявок с 10:00 до 13:00 и с 16:45 до 18:30 мск (технический перерыв с 17:30 до 17:45). Удовлетворение заявок (поставка бумаг на счет) — с 14:00 мск.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 5 )

Где взять готовый скрипт по управлению позицией (трейлинг-стоп, стоп-лос, тейк-профит) для работы на СПбирже через Квик? А то брокер заблокировал для Америки стопы и ввод рыночной заявки! Спасибо!

- 28 ноября 2019, 14:55

- |

Скрипт #ThinkOrSwim для #watchlist

- 28 ноября 2019, 12:38

- |

Скрипт #ThinkOrSwim для #watchlist

Показывает в колонке с акцией, на сколько цена далеко от цены открытия сегодняшнего дня.

#Diff_Open.показывает, сколько центов до открытия дня

#Cнять галочку Include Extended Session

plot iDiffOpen = open(period = «DAY»)[0] — close;

***

Нужна полная библиотека индикаторов ???

Загляни в наш блог… https://goo.gl/TMYVXm

Размещение облигаций АПРИ "Флай Плэнинг" близится к завершению, а "Ист Сайбрериан петролеум" - к экватору

- 28 ноября 2019, 08:44

- |

Оба выпуска должны разместиться до середины декабря. Скорее — раньше.

Оба выпуска должны разместиться до середины декабря. Скорее — раньше.Размещение третьего выпуска облигаций АО АПРИ «Флай Плэнинг», несмотря на небольшую приостановку день назад, идет активно и завершится в ближайшие дни. Несколько даже опережающими темпами происходит размещение дебютного выпуска облигаций ООО «Ист Сайбериан петролеум», за 3 первых дня размещено более 40% выпуска.

Скрипт участия в первичном размещении АПРИ:

— наименование облигации: АПРИ Флай Плэнинг АО БО-П03 (краткое наименование: АПРИФП БП3)

— ISIN: RU000A101178

— регистрационный номер: 4B02-03-12464-K-001P от 05.11.2019

( Читать дальше )

Скрипт заявки на участие в размещении облигаций АО АПРИ "Флай Плэнинг" (400 млн.р., 3 года, купон 14,25%)

- 13 ноября 2019, 13:59

- |

14 ноября стартует размещение облигаций АО АПРИ «Флай Плэнинг»

Параметры выпуска АПРИ Флай Плэнинг АО БО-П03:

Размер: 400 млн.р

Купон: 14,25% годовых, выплата ежеквартально (YTM 15,03%)

Срок до погашения: 3 года, амортизация с 9 купонного периода

Организатор размещения: ООО «Иволга Капитал»

Скрипт подачи заявки (эти параметры необходимы для подачи заявки через голосовой трейд-деск или через терминал):

— наименование облигации: АПРИ Флай Плэнинг АО БО-П03 (краткое наименование: АПРИФП БП3)

— ISIN: RU000A101178

— регистрационный номер: 4B02-03-12464-K-001P от 05.11.2019

— контрагент (партнер): СБЦ (код контрагента EC0276600000)

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

— минимальный лот – 100 бумаг (100 000 р. по номинальной стоимости)

Заявки будут приниматься 14 ноября с 10:00 до 13:00 и с 16:45 до 18:30 мск

Презентация эмитента и выпуска: www.probonds.ru/posts/144-apri-flai-plening-informacija-o-vypuske-obligacii-400-mln-r-3-goda-kupon-14-25.html

Видео-обзор эмитента и выпуска: www.youtube.com/watch?v=ckws_tlrjv8

( Читать дальше )

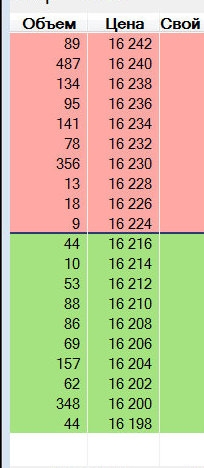

Воскресный вопрос всем - 20 сверху и 20 снизу в стакане BID/ASK

- 08 сентября 2019, 17:50

- |

Давно хотел задать такой вопрос… Как-то был у меня один знакомый по бирже, у него было 2 торговых счета у разных брокеров.

Однажды, в разговоре с ним я упомянул, что вижу у себя в квике в стакане по акциям 10 котировок «снизу» (bid) и 10 — сверху (ask). Он говорит «Не, не, у меня всегда было 20 сверху и 20 снизу, и сейчас так». Я говорю «Погоди, ты про фьючи?». Он говорит «Никак нет, про акции!». Я говорю: «Точно?». Он говорит: «Железно!». Далее он меня заверил, что хорошо понимает мой вопрос, так как у другого его брокера картина обычная (10 котировок BID и 10 котировок ASK). Причем в обоих случаях он имел в виду именно Квик.

В тот момент я большого значения этому не придал. На данный момент в силу разных причин связь я с этим человеком утратил безвозвратно.

Поэтому хочу задать всем пару вопросов:

1. Есть ли на данный момент брокер, который дает возможность видеть в основное время торговой сессии (не аукционы!) в стакане 20 котировок сверху (ask) и одновременно 20 котировок снизу (bid)?

( Читать дальше )

Скрипт на покупку облигаций «Юниметрикс»

- 06 сентября 2019, 07:00

- |

Код расчетов: Z0

Наименование/идентификатор Андеррайтера/краткое наименование: АО «Банк Акцепт» /NC0040400000/Акцепт

Номер выпуска: 4-01-00402-R от 14.06.2019

ISIN код: RU000A100T81

Время проведения торгов в дату начала размещения, 9 сентября (время московское):

период сбора заявок: 10:00 — 13:00;

период удовлетворения заявок: 14:00 — 16:30.

Сбор и удовлетворение заявок в последующие дни: 10:00 — 17:29 (мск).

Напомним условия трехлетнего выпуска: номинал облигации — 1000 рублей. Ставка на весь период — 12,5% годовых. Предусмотрен ежемесячный купон. Возможно досрочное погашение, начиная с 9-го купонного периода, по усмотрению эмитента.

Узнать о компании можно в разделе «Инвесторам».

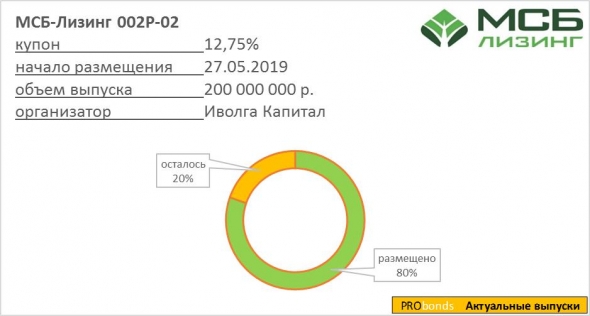

МСБ-Лизинг завершает размещение облигаций

- 07 августа 2019, 09:06

- |

Второй выпуск облигаций МСБ-Лизинга размещен на 80%. До сих пор эмитент заявлял планово медленное размещение. Так и шло. Но ближе к концу мы решили ускориться. Так что первичные торги завершатся в течение нескольких дней.

Чем интересна компания? Входит в седьмой десяток лизингодателей России в портфелем более 1,5 млрд.р. Имеет супер-диверсифицированный портфель, и самый ровный его прирост в течение лет среди лизинговых компаний, облигации которых представлены на бирже. Стабильна по прибыли и капиталу, консервативна по заимствованиям. Бумаги МСБ занимают почетные 15% в составе портфелей PRObonds. Первый выпуск облигаций МСБ торгуется выше 101%, даже невзирая на амортизацию.

( Читать дальше )

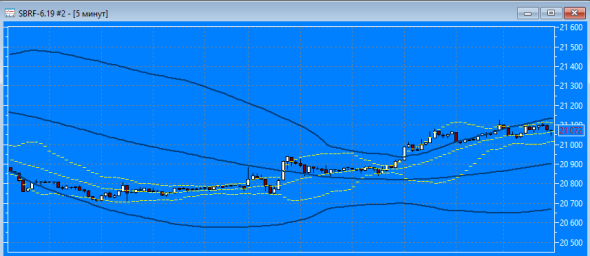

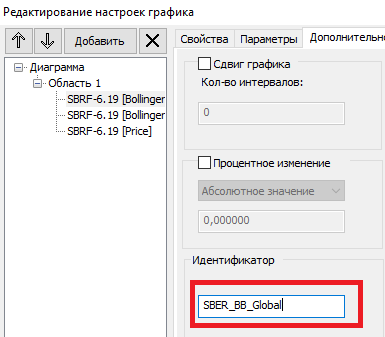

Робот "Два Боллинджера" с исходниками

- 04 апреля 2019, 16:19

- |

Итак, робот на двух графиках Боллинджера.

Общий принцип:

1) На цену накладываются два графика Боллинджера: с периодами 20 и 120 (назовем их local и global).

2) В зависимости от параметра внутри робота, входим либо когда цена входит внутрь local-Боллинджера (ContrTrendFlag=1), либо выходит из него (ContrTrendFlag=0).

3) Дополнительный фильтр: Лонг только когда когда мы в верхней половине global-Боллинджера, шорт — если в нижней.

Данные робот берет из графиков, так что график должен быть открыт, и прописаны идентификаторы.

График с двумя Боллинджерами выглядит примерно так:

Настройки на цене и индикаторах не забудьте:

( Читать дальше )

Тестирование модели CandleMax в программе Wealth-Lab

- 05 марта 2019, 21:44

- |

Введение

В данной статье приведено тестирование свечной модели CandleMax в программе Wealth-Lab. Я уже приводил описание и тестирование этой свечной модели на исторических данных по 32 наиболее ликвидным акциям МосБиржи с 22.09.1997 (начало торгов на ММВБ) и по 29.12.2018.

Вот эта статья:

Тестирование рабочей свечной модели на исторических данных

То тестирование было выполнено в Excel и вызвало ряд дополнительных вопросов, в частности некоторые читатели хотели увидеть эквити системы, а также получить больше статистической информации.

Скорее всего, эти пожелания так и остались бы без ответа, так как систему я не продаю, а для себя все давно уже решил и оттестировал, если бы не один комментарий к той моей статье. Этот комментарий был написан блогером JC_TRADER и содержал ссылку на тестирование моей системы в программе Wealth-Lab. Вот эта ссылка: https://jc-trader.livejournal.com/1628589.html

Пройдя по этой ссылке, я был просто обескуражен. По итогам проведенного JC_TRADER тестирования, система CandleMax позорно показала отношение прибыльных сделок к убыточным как 50.92% к 49.08% при отношении стоп-лосса к тэйк-профиту как 1:1. Соответственно, не могло быть и речи о том, чтобы использовать такую убогую систему, о чем и написали читатели блога JC_TRADER.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал