сегежа

Инвестиционный кейс Системы больше связан с успешным финансовым результатом публичных дочек - Промсвязьбанк

- 27 марта 2024, 11:16

- |

Так, совет директоров определил, что в 2024 году целевой размер дивиденда — не менее 0,52 рубля на обыкновенную акцию. При этом темпы роста дивидендных выплат в 2025-2026 гг. допускаются в диапазоне 25-50% к предыдущему году. На потенциальное увеличение выплат будут влиять факторы, связанные с финансовым положением «Системы», отмечается в сообщении. Кроме того, предполагается, что при условии «существенного сокращения» внешнего долга совет директоров может рекомендовать выплату по дивидендам в размере до 50% от FCF за отчетный год.

Ярко выраженной реакции в бумагах не было, но в целом считаем положительным моментом факт утверждения дивполитики. Другое дело, что компания и ранее утверждала ее также на 3 года, но были отклонения — например, за 2021 г. дивиденды не выплачивались, а за 2022 г. были меньше заложенных. Инвестиционный кейс компании больше связан с успешным финансовым результатом публичных «дочек» (здесь выбивается в целом только Сегежа, в меньшей степени — Эталон) и потенциальными IPO непубличных активов.«Промсвязьбанк»

- комментировать

- Комментарии ( 0 )

СЕГЕЖА отчёт. Нужна реанимация

- 26 марта 2024, 20:20

- |

Сегежа — это та компания, которая напомнила нам, что на рынке не должно быть любимчиков и не надо привязываться к компаниям. Даже если раньше, мы были убеждены, что у компании прекрасные перспективы для роста, после всех этих агрессивные поглощений, и даже открытый и любезный IR отдел не должен вводить в заблуждения наш холодный рассудок.

Стабильными в Сегеже остаются сейчас только её проблемы: низкие цены на продукцию, потеря маржинального рынка сбыта и растущий долг.

ОПЕРАЦИОННЫЕ РЕЗУЛЬТАТЫ

В четвёртом квартале цены по всем производственным сегментам находились ниже своих средних значений за последние пять лет. Как бы IR отдел не говорил нам два года, что вот вот цены в Китае развернутся, пока это остаётся несбыточными мечтами.

За 4 кв. 2023 г. средние цены реализации продукции:

Мешочная бумага — (-10% кв/кв);

Пиломатериалы — (+14% кв/кв);

Фанера березовая — (-19% кв/кв);

На рынке мешочной бумаги сохранялся низкий спрос в связи со слабой строительной активностью и высокими складскими остатками продукции по всей цепочке поставок. Сегежа увеличивала объемы продаж в Турцию, Африку, Азию, при этом доля Китая в структуре продаж товарной бумаги продолжила снижаться из-за низкого спроса. При этом несмотря на полную загрузку производственных мощностей, рынок оставался дефицитным по мнению менеджмента.

( Читать дальше )

Сегежа. Ой, а что случилось?

- 25 марта 2024, 09:22

- |

Вышел ужасный отчет за 2023 у компании Сегежи, но в целом предсказуемо ( smart-lab.ru/blog/960624.php ). Отчет вторичен, так как сейчас стоит вопрос о выживаемости компании, но обо всем по порядку.

📌 Про проблемы было известно

— Что дал 4 квартал? Да ничего хорошего, девальвация не помогла компании, так как и 4 квартал оказался операционным убыточным (1.5 млрд убытка). Компания могла бы в теории подождать несколько лет до улучшения ситуации, но огромный долг не позволит этого сделать. Также проблем подкинул минфин США, внеся компанию в SDN-лист, что добавит проблем с закупкой оборудования/поиском покупателей/оплатами и так далее.

— Проблема долга. Чистый долг компании сейчас составляет 120+ млрд, а на его обслуживание в 2023 году ушло 14 млрд. Помимо этого 55 млрд нужно будет рефинансировать в 2024 году под более высокий процент, поэтому для решения данной проблемы нужны хирургические меры, а не подачки в виде небольших займов от Системы 💰 на несколько млрд, как было в 4 квартале.

( Читать дальше )

Сегежа (SGZH): результаты 2023. Либо допэмиссия, либо банкротство

- 24 марта 2024, 11:15

- |

Главные опилко-мейкеры страны настрогали нам консолидированную отчетность по МСФО за 2023 год. Как я и предполагал пару дней назад, отчетность Сегежи сильно выбивается из сверхпозитивных результатов многих других компаний на рынке РФ. Наконец хоть у кого-то всё не «тошнотворно безоблачно», а вовсе даже наоборот.

👉Ранее на Смартлабе я уже качественно «прожарил» отчеты Транснефти, Инарктики, Совкомфлота, Газпромнефти, Тинькофф, Лукойла, Сбера, Роснефти и других.

💼Постоянные читатели знают, что я держу свою небольшую позицию по Сегеже давно, изредка понемногу докупаю и иррационально верю в то, что когда-нибудь компания сможет преодолеть трудности. Впрочем, даже я немного прифигел от такого отчета.

Чтобы не пропустить свежие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🌲ПАО «Сегежа Групп» (Segezha Group) — крупный российский лесопромышленный холдинг, объединяющий российские и европейские предприятия лесной, деревообрабатывающей и целлюлозно-бумажной промышленности.

( Читать дальше )

Страсти по Сегеже

- 23 марта 2024, 19:48

- |

На днях Сегежа отчиталась за 2023 год. Результаты вполне ожидаемые — компания стабильно катится в светлое будущее. Но что по-настоящему интересно, так это интервью, которое гендир компании дал Интерфаксу: www.interfax.ru/interview/951763

Из интервью понятно, что Сегежу все же будут спасать не за счет Системы, а за счет допэмиссии в пользу неких сторонних инвесторов. Более того, генеральный хочет не только «решить проблему долга», но еще хотел бы 30 миллиардов сверху, чтобы продолжить инвестиции и «развитие».

Стремление Системы избавиться от Сегежы понятно — компания изначально создавалась для продажи, но в ходе работы превратилась в токсичный актив. Первоначальный план явно состоял в том, чтобы взять первую попавшуюся команию, раскачать ее за счет увеличения долга и под красивые графики растущей выручки впарить лохам как нечто вроде русского Амазона. В частности, именно поэтому Сегежа до сих пор использует в своих презентациях не общепринятые показатели, а OIBDA — показатель, который не учитывает процентные расходы. Расчет был на то, что последний буратино в пирамиде не понимает, что выручка растет за счет долгового допинга, и не будет разбираться в фактических показателях. Нужно признать, у Системы это даже почти получилось — IPO розничному инвестору зашло.

( Читать дальше )

Сегежа - сколько будет стоить при доп эмиссии в 60 млрд. руб.

- 22 марта 2024, 15:57

- |

Предыдущий отчет мы разбирали здесь.

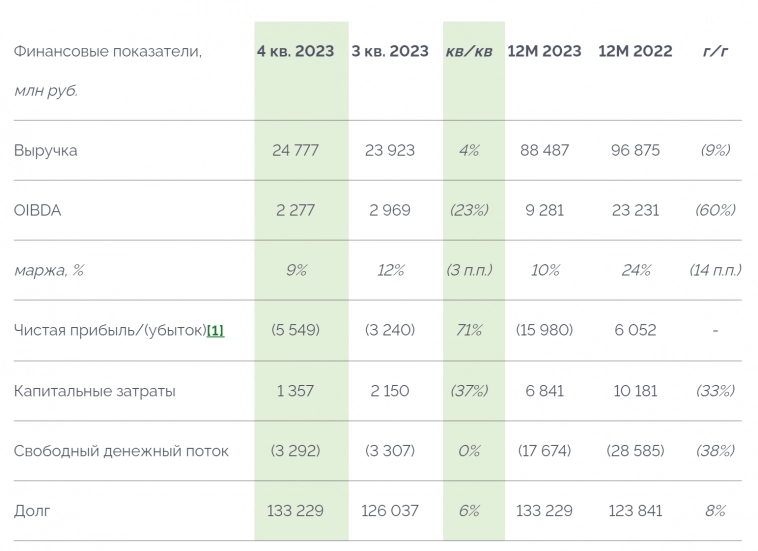

И по отношению к предыдущему кварталу и годовые результаты все еще удручающие.

- Выручка +4% к/к

- OIBDA минус 23%

- чистый убыток вырос на 71%

- долг вырос на 6% и составляет 133 млрд. руб. (!)

- долг/ebitda = 13

Входить в акции компании сейчас очень рискованно — признаков разворота не наблюдается, наоборот, тенденция негативная.

И компания впервые заявила о докапитализации (читать как допэмиссии). Ранее Сегежа старалась уходить от этого ответа и чаще прикрывалась Системой как спасителем.

https://www.interfax.ru/business/951757

«Я считаю, что нам надо закончить все действия по урегулированию вопроса долга до конца этого года. Эту задачу с долгом мы однозначно решим, и она для нас не будет уже столь существенна», — отметил глава Segezha, отвечая на вопрос, когда могут быть привлечены акционерные средства.

По его мнению, интерес со стороны инвесторов к Segezha понятен: «Сейчас Segezha Group стоит 4 руб.

( Читать дальше )

Вероятность выплаты дивидендов Segezha Group за 2023 год близка к нулю - Альфа-Банк

- 22 марта 2024, 15:32

- |

Компания продолжает придерживаться консервативного подхода к инвестициям – Capex составил 1,4 млрд руб. за квартал и менее 7 млрд руб. по итогам года (6% и 8% от выручки).

( Читать дальше )

Итоги недели: распродажи на российском рынке и перспективы TCS Group, ВТБ, Polymetal, «Сегежи»

- 25 февраля 2024, 13:34

- |

В новом выпуске нашего YouTube-шоу Ярослав Кабаков и Тимур Нигматуллин обсудили главные события уходящей недели и поделились своими прогнозами по российскому рынку и отдельным акциям.

Смотрите до конца, пишите комментарии под постом и не забывайте о лайках!

Подписывайтесь на наш телеграм-канал @finam_invest

Сегежа опубликовала крайне слабый отчет по РСБУ за 2023 год – сохраняем шорт-идею

- 20 февраля 2024, 18:48

- |

Сегежа вчера опубликовала крайне слабый отчет по РСБУ за 2023 год

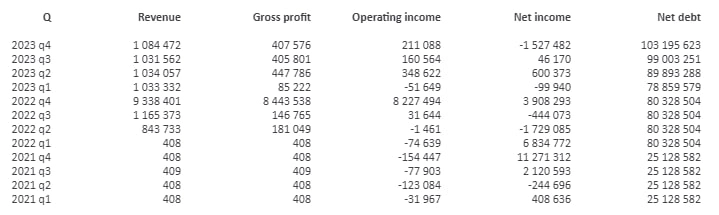

(кстати, наша система теперь автоматически находит в PDF-документе необходимые таблицы и на базе 3-х нейросетей распознает в изображениях цифры с 99%-точностью, выделяет данные по кварталам, считает ключевые метрики: чистый долг, чистая прибыль, оп. прибыль и т.п)

Убыток Сегежи за 2023 год составил~1 млрд руб (против прибыли в 8.6 млрд руб в 2022 г.), хотя за 9 мес. 2023-го года у компании была прибыль в размере 0.5 млрд руб, получается убыток за 4-й квартал 2023 года составил целых ~1.5 млрд руб – рекордно большой

К тому же чистый долг продолжает активно расти: за год увеличился на 22.9 млрд руб (37.4% (!) от капитализации), за 4-й квартал – на 4.2 млрд руб (6.9% от капитализации)

Справочно:

— Выручка -88.4% г/г и -63.1% г/г за 4-й квартал и 2023 год соответственно

— Операционная прибыль -97.4% г/г и -91.8% г/г соответственно

______

Ждем отчета по МСФО 21-22 марта, считаем результаты будут такими же негативными, на чем акции могут еще больше распродаться, как было по итогам 2023 q3 – слабый РСБУ стал предвестником плохого МСФО, на публикации которого падение акций ускорилось

( Читать дальше )

РФ сократила экспорт древесной и целлюлозно-бумажной продукции в 2023г на 29,7% до $9,9 млрд — данные ФТС

- 12 февраля 2024, 12:11

- |

www.interfax.ru/business/945630

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал