русал

Путин и Си Цзиньпин обсудят новые инициативы в энергетике — помощник российского президента Ушаков

- 14 мая 2024, 17:40

- |

tass.ru/politika/20795961«Локомотивом двусторонней кооперации является энергетика, в прошлом году были вновь побиты рекорды поставок в Китай нефти, трубопроводного газа, СПГ и угля, — рассказал Ушаков. — На переговорах, естественно, будут обсуждены и новые инициативы в энергетической области».

Также в составе делегации будут Орешкин, Лавров, Набиуллина, Силуанов, Белозеров, Лихачев, Борисов, Греф, Дерипаска, Костин, Михельсон, Сечин, Шувалов и Шохин.

t.me/rian_ru

- комментировать

- Комментарии ( 0 )

Санкции США уничтожили запасы российского алюминия

- 14 мая 2024, 12:01

- |

Всего год назад склады LME трещали по швам. Доля российского алюминия на складах в апреле выросла до 68% с 52% в марте 2023 года. На один Русал приходилось около 5,4% мировых поставок алюминия. В мае 2023 года на складах LME находилось 263к тонн российского алюминия. Для примера, индийский алюминий был в объёме 116к тонн.

В мае 2023 года из 58к тонн первичного алюминия, 67% приходилось на Русал.

Весной 2023 года США ввели заградительные пошлины на алюминий в размере 200%. А в апреле 2024 года США расширяют санкции, добавляя к ним ограничения на медь, никель и алюминий.

( Читать дальше )

Санкции США привели к сокращению запасов российского алюминия на Лондонской бирже. За апрель запасы сократились примерно на 195 тыс. тонн, до 116 тыс. тонн - Ъ

- 14 мая 2024, 09:31

- |

Введение санкций США в отношении российского алюминия оказало значительное влияние на запасы этого металла на Лондонской бирже металлов (LME). В результате трейдеры начали выводить алюминий со складов LME, сократив запасы на 195 тысяч тонн за месяц. Это произошло после того, как США и Великобритания ввели запрет на импорт российского алюминия, меди и никеля из РФ.

Эксперты отмечают, что такие действия стали следствием растущих рисков использования западной торговой инфраструктуры. Они ожидают, что позиции китайских торговых площадок, таких как Шанхайская фьючерсная биржа, усилятся в результате этой ситуации.

Согласно данным Лондонской биржи металлов, запасы российского алюминия на складах LME с конца марта по конец апреля сократились с 256 тысяч тонн до 116 тысяч тонн. Аналогично, запасы российской меди уменьшились с 60,7 тысяч тонн до 47 тысяч тонн.

Ограничения, введенные в результате санкций, затрагивают металлы, выпущенные после 13 апреля, и запрещают принятие новых партий российского алюминия, меди и никеля на LME и Чикагской товарной бирже.

( Читать дальше )

Какие акции часто продают в мае

- 13 мая 2024, 14:45

- |

Май — в самом разгаре, и начался он вяло: пока Индекс МосБиржи торгуется в минусе. Впереди — три большие торговые недели, и активность инвесторов может сильно вырасти. Главный вопрос: будут инвесторы покупать или продавать акции.

По статистике, этот месяц считается неудачным для мировых площадок. В мае стартуют продажи активов перед летним затишьем на торгах, и акции могут существенно падать. Посмотрим, как обстоит дело в России.

Продавай в мае и уходи

Изначально популярная присказка по-английски звучит так: Sell in May and go Away. Это утверждение подкреплено некоторой статистикой. Действительно, фондовый рынок США и ряда других стран в мае ломает устоявшиеся растущие тренды.

Обычно это связывают с тем, что управляющие крупных фондов в ожидании конца делового сезона фиксируют позиции в акциях перед началом лета, откладывая новые покупки на более ликвидный осенний период.

В итоге в каникулярные месяцы (с мая по октябрь) индексы растут слабее, чем с ноября по апрель. Однако в России это падение часто сглаживается ослаблением курса рубля, и май выходит не таким слабым.

( Читать дальше )

Завод Русал в Швеции кое-кто хочет отобрать.

- 12 мая 2024, 20:40

- |

— Нам следует сделать то же, что и другие европейские страны, а именно ввести законы о принудительном администрировании, согласно которым компания просто перейдет под контроль шведского государственного принудительного управления. Чтобы Москва потеряла над ним контроль, но бизнес мог продолжаться, говорит представитель партии по экономической политике Мартин Одал.

Кубальский алюминиевый завод – единственный в Швеции. Алюминий попадает в шведские автомобили, лодки и здания. Он принадлежит одной из крупнейших в мире алюминиевых компаний, контролируемой Олегом Дерипаской. Компания не находится под санкциями.

www.svt.se/nyheter/lokalt/vasternorrland/centerns-krav-forstatliga-rysk-aluminiumfabrik-i-sundsvall

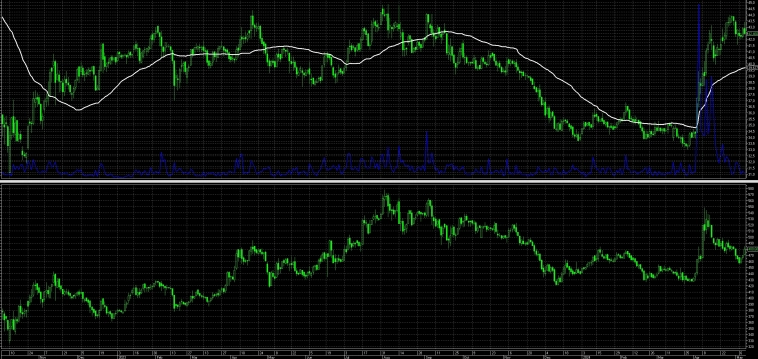

Почему Русал падает, а ЭН+ растёт

- 10 мая 2024, 17:56

- |

ИДЕЯ ИЗ VIP ЧАТА,

КОТОРУЮ ПИСАЛ НА ПРОШЛОЙ НЕДЕЛЕ в своём телеграмм

(много интересных мыслей, это — одна из... ).

Обычно положительная корреляция,

но РУСАЛ растёт, ЭН+ групп падает.

Думаю, РУСАЛ — не жизнеспособная компания.

Долг выше 7 EBITDA.

Прибыли почти нет.

Дивидендов нет.

Или государство поддержит, или кранты.

Если поддержит, будет рост.

Потому РУСАЛом и в лонг и в шорт — высокий риск.

Идею написал, но на свои позицию не открываю.

Противник автоследования:

пишу мысли, идеи, свои портфели, а каждый думает сам.

Учитывая высокий долг RUSAL,

учитывая пессимизм (падение EN+ Group),

покупать EN+ Group опасно.

учитывая стабильно высокую КС в 2024г. (около 16%),

ШОРТ RUAL-6.24 по 4 406р.

Цель минимум:

падение RUAL-6.25 до 4 200р.

EN+ Group

владеет контрольным пакетом (56,88%) РУСАЛ,

крупнейшего производителя алюминия за пределами Китая

с годовой мощностью 3,9 млн т и энергогенерирующими активами 19,4 ГВт.

Единственный поставщик алюминия в мире,

полностью обеспечен собственными гидроэнергией и глиноземом.

( Читать дальше )

ТОП-5 облигаций в юанях для покупки на Мосбирже в мае 2024

- 09 мая 2024, 09:16

- |

На днях я уже сделал авторскую выборку качественных замещаек и флоатеров, которыми можно разнообразить свой долговой портфель. А теперь наступила пора обратить свое внимание на юаневые бонды.

🇨🇳У меня ко всему прочему полные закрома юаней, которые пока что лежат без дела на брокерском счете. Часть из них припаркована под не вполне понятную ставку в фонде CNYM, но остальные хочется пристроить более интересно. Поэтому я вооружился своим самым главным оружием — своими ленивыми мозгами — и пошел рыскать в поисках более-менее доходных юаневых облигаций.

Подписывайтесь на телеграм-канал, где я регулярно выкладываю стратегии инвестирования и актуальные подборки инструментов.

⛩️Добавление в портфель китайского юаня — один из способов валютной диверсификации. При этом возможностей для инвестиций в китайской валюте у российского инвестора немного, и ключевой из них — облигации в юанях.

📊По состоянию на май 2024, на Мосбирже доступно чуть больше 30 юаневых бондов. Собрал подборку из ТОП-5 облигаций с фиксированным купоном и высокой доходностью. Исключил из рассмотрения выпуски, по которым в ближайшие месяцы предстоит оферта.

( Читать дальше )

📰МК«ОК РУСАЛ» Проведение заседания совета директоров и его повестка дня

- 08 мая 2024, 13:43

- |

2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: 07 мая 2024 года....

( Читать дальше )

16 мая 2024 года - МК«ОК РУСАЛ» - СД решит по дивидендам

- 08 мая 2024, 13:43

- |

Самые быстрые новости у нас! https://t.me/newssmartlab

Источник:https://www.e-disclosure.ru/portal/event.aspx?EventId=FkrmSEz0iESXXRKRUh6AeQ-B-B

( Читать дальше )

Боковик Дивидендные ожидания Какие акции среднесрочно не куплю и почему ГАЗПРОМ(Нефть) ВТБ АКРОН ЛСР

- 06 мая 2024, 21:46

- |

Друзья,

в этом ролике

за 9 минут рассказываю про динамику объёма торгов на Мосбирже по месяцам

(четвёртый месяц подряд растёт оборот по акциям,

На рынке боковик.

Сегодня одни компании росли, другие падали:

Лукойл падает (часть участников рынка не хочет идти на дивиденды), Русснефть и Суртуг (особенно обычка) росли,.. .

Т.е. на рынке «кто в лес, кто по дрова»:

рынку нужна передышка, в виде боковика.

Рассказываю, какие акции среднесрочно не куплю (спекулятивно могу) и почему

(Акрон, ВСМПО Ависма, ВТБ, В Контакте, Газпром, Газпромнефть, ЛСР, ПИК, М-Видео, МГТС, КАМАЗ, СОЛЛЕРС, МЕЧЕЛ, РУСАЛ, ЭН+, Сегежа и др.)

С уважением,

Олег

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал