розничные продажи

Минус по доллару после розничных продаж сегодня?

- 14 августа 2020, 12:53

- |

Товарные рынки перешли в коррекцию в пятницу, наиболее активно падает серебро, сохраняется высокая волатильность после падения в «черный вторник» почти на 16%. Фьючерсы на золото также находятся под небольшим давлением, однако предполагается, что интерес покупателей остается высоким. Продажи на рынке сырьевых рынках сопровождаются вялыми покупками в долларе, так как с четверг на пятницу сильных возмущений информационной среды не произошло. Отмечу, что на горизонте замаячил пока еще незначительный риск провала фискальной сделки США. Вероятность события пока небольшая, но восприятии рынков эта вероятность может быть еще меньше. Хотя новостной фон заполнен сообщениями о переговорах по сделке, прошло уже две недели с момента истечения основных программ федеральной помощи, а конкретики все нет.

Данные по заявкам на пособия по безработице указали на резкое снижение притока безработных — минус 263К по сравнению с прошлой неделей. Логично, что это результат сокращения недельных выплат с $600 в неделю $200, т.к. стимулов переходить в статус безработного намного меньше.

( Читать дальше )

- комментировать

- 953

- Комментарии ( 1 )

Показатель розничных продаж

- 15 июня 2020, 12:37

- |

16 июня будет опубликован еще один экономический показатель, оказывающий существенное влияние на рынок в среднесрочном плане — это показатель розничных продаж(Retail Sales)

Retail Sales –экономический показатель США, который отражает изменение объемов продаж в сфере розничной торговли. Индикатор Retail Sales показывает уровень расходов потребитилей и спроса, другими словами инфляцию со стороны потребителя. Эти данные касаются товаров краткосрочного и долгосрочного пользования, начиная с продуктов питания, так и торговлей авто на розничном уровне. Но автомобили –это дорогостоящий, изменчивый и сезонный товар, поэтому данные разделены на Американские розничные и на Американские основные розничные продажи. Так же они разделены на месячные подсчеты (MoM) и годовые подсчеты (YoY). Наиболее важными для нас являются конечно же месячные данные, так как они скорее всего покажут неожиданные результаты, а рынки чаще всего реагируют на отклонения от ожиданий. Данные публикуются ежемесячно, примерно через 2 недели после начала месяца.

( Читать дальше )

Розничные продажи в США: читаем между строк

- 17 октября 2019, 14:46

- |

После публикации отчета по розничным продажам в США в сентябре, в СМИ прокатилась волна уныния и предостережений, что единственная еще «сияющая звезда» на небосклоне экономической статистика США, померкла. Вот краткое резюме вчерашних данных:

Широкий индекс розничных продаж MoM: -0.3%, при прогнозе +0.3%

Розничные продажи в контрольной группе MoM: 0.0% при прогнозе +0.3%

Базовый индекс продаж (исключая автомобили и топливо) MoM: 0.0% при прогнозе 0.2%

Первое что нужно заметить в анализе данных, так это то, что вышедший отчет – первая предварительная оценка (Advanced Reading). Я напомню, что обычно это довольно грубое приближение экономического показателя, за котором следуют «вторая предварительная» оценка (Preliminary), а затем окончательное (Final) значение. Например, за август, широкий индекс продаж был скорректирован с 0.0% до 0.2% (в сторону повышения), базовый индекс – с 0.4% до 0.6%.

Второй момент, измеряя рост в годовом выражении (по сравнению с тем же месяцем в 2018) мы имеем положительный прирост, со следующими значениями:

( Читать дальше )

Худший рост производства в Китая за 17 лет

- 16 сентября 2019, 08:59

- |

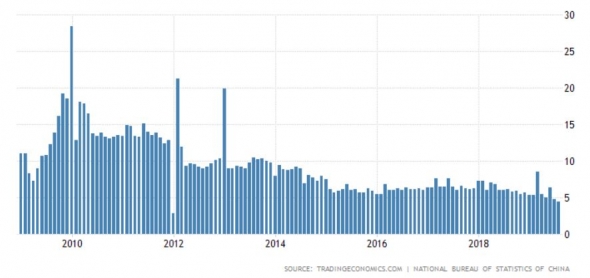

Такой вот макроэкономический подарок к 70 летию Китайской Народной Республики. Продолжаем двигаться в сторону глобальной рецессии, но если она будет ещё и сопровождаться растущими ценами на нефть, то такого поворота мало кто ждал в проводящих смягчения и центральных банках. То есть они не смогут заливать кризис деньгами из-за инфляции вызванной ростом цен энергоносителей. Хуже не придумаешь. Лучше бы Трамп договорился с Китайцами по торговле и не бил по Ирану.

Промышленное производство в Китае выросло на 4,4 процента в годовом исчислении в августе 2019 года, что хуже рыночных ожиданий в размере 5,2 процента и после роста на 4,8 процента в предыдущем месяце. Это был самый слабый годовой рост промышленного производства с февраля 2002 года на фоне обострения торговых споров с США и вялого внутреннего спроса, когда производство замедлилось в обрабатывающей промышленности (4,3% против 4,5% в июле), горнодобывающей промышленности (3,7% против 6,6%) и коммунальных услуг (5,9% против 6,9%). По отраслям более слабыми темпами развивалось производство текстильных изделий (0,1% против 1,2%), химических веществ (1,2% против 3,8%), неметаллических полезных ископаемых (8,1% против 8,7%), средств связи (4,7% против 6,1%), транспортного оборудования (7,8% против 15,7%) и энергетического оборудования (5,1% против 6,5%). При этом рост производства ускорился как по черным металлам (10,4% против 10%), так и по машиностроению (10% против 7,6%). С января по август 2019 года промышленное производство выросло на 5,6 процента. Промышленное производство в Китае в среднем составляло 11,98 процента с 1990 по 2019 год, достигнув рекордного максимума в 29,40 процента в августе 1994 года и рекордно низкого -21,10 процента в январе 1990 года.

( Читать дальше )

Розничные продажи ограничивают размах снижения ставки ФРС

- 17 июля 2019, 14:09

- |

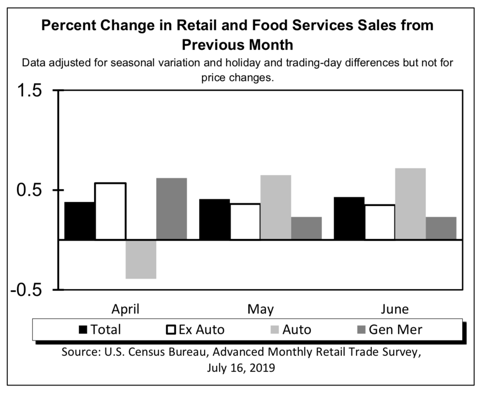

Доллар США слабо откликнулся на данные по розничным продажам за июнь несмотря на то, что актуальные цифры значительно превысили прогнозы. Часть трейдеров ушла в отпуск, оставшаяся часть предпочла сосредоточиться на комментариях ФРС, поэтому данные позволили американской валюте лишь зафиксировать вчерашний рост выше уровня 97 в ходе торговой сессии в среду.

Розничные продажи в контрольной группе выросли на 0.7%, более чем в два раза выше ожиданий (0.3%), индикаторы продаж включая/не включая товары с волатильными ценами указали на уверенный рост потребительских расходов. Продажи автомобилей уже второй месяц подряд делают положительный вклад в продажи, вероятно благодаря сезонному увеличению летних поездок.

Пауэлл, выступая Париже, вновь вмешался в рыночные ожидания, сообщив о рисках снижения инфляционных ожиданий и «открепления» их от целевых ориентиров ФРС, падения рыночных премий за инфляцию, что требует от чиновников более гибкой подстройки политики. При этом ФРС упорно продолжает игнорировать традиционные фундаментальные данные, показывая свою обеспокоенность лидирующими индикаторами. По итогам вчерашнего выступления шансы на сокращение ставки на 50 б.п. выросли до 31%. При этом Пауэллу удалось убедить рынок, что ФРС сможет стимулировать инфляцию, так как с конца июня рыночные метрики инфляционных ожиданий перешли в рост:

( Читать дальше )

"Весенняя перезагрузка" в потреблении в США

- 19 апреля 2019, 15:23

- |

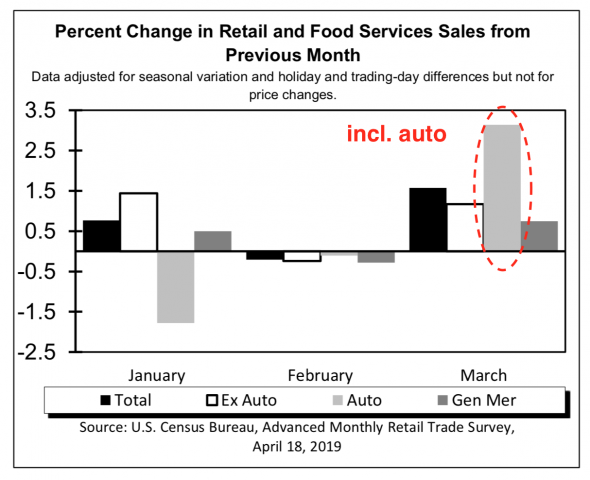

Розничные продажи в США неожиданно выросли в марте максимальным темпом за полтора года, компенсировав кризисный февраль с падением в 1.7%. В структуре совокупного потребления в марте произошел крайне обнадеживающий сдвиг, а именно увеличилась доля расходов на покупку автомобилей, то есть товаров длительного пользования. Это позволяет рассчитывать на улучшение ожиданий домохозяйств относительно размера и стабильности будущих доходов, однако пока что на уровне поверхностных спекуляций. Хотя продажи автомобилей нестабильны, позитивное месячное изменение накладывается на предположения об отскоке активности во втором квартале, позволяя вписать его в общую картину возможного восстановления.

Однако еще в январе продажи автомобилей потянули потребление вниз, очевидно из-за сезонного истощения после новогодних расходов.

Широкий показатель продаж вырос на 1.6% в марте по сравнению с февралем. Ядро продаж также испытало положительную динамику, базовый индикатор прибавил 1%.

( Читать дальше )

Доллар вновь не торопится верить розничным продажам?

- 02 апреля 2019, 12:02

- |

После ужасных январских цифр по розничным продажам, которым рынок согласился верить лишь частично (списав падение на проблемы связанные с остановкой правительства) данные за февраль должны были восстановить эмоциональный баланс инвесторов, но этому не суждено было случиться вчера.

Продажи в розничном секторе сократились второй месяц подряд, и хоть падение широкого показателя оказалось не таким драматичным (-0.2% при прогнозе в 0.2%), изменение базового показателя (-0.6%) всерьез поставило под угрозу курс на целевую инфляцию, так как к слабому спросу на товары длительного потребления добавились еще два месяца устойчивого снижения розничным продаж, что неудовлетворительно для экономики где почти 70% ВВП – потребление. Но не стоит торопиться делать выводы..

Продажи в контрольной группе, которые некоторые экономисты рассматривают более четким «слепком» потребительских расходов на розничные товары, также упали на 0.2%, упуская цель на рост. Позитивным моментом стал пересмотр продаж в контрольной группе до 1.7% в январе. В рамках данного показателя максимально возможно оцениваются покупки «по собственному усмотрению» (discretionary purchases), которые сильно зависят от поведенческих факторов, таких как восприятие будущего дохода, благополучия и которые должны быть удовлетворены после «необходимых покупок». Собственно, в отличии от базового показателя, где исключены расходы на топливо и запчасти, сюда также не включаются строительные материалы и продукты питания.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал