рецессия в сша

Мировые новости 03.10.2022

- 03 октября 2022, 10:34

- |

- Apple потребуется восемь лет, чтобы вывести 10% производства из Китая.

- В сентябре индекс Мосбиржи* потерял 18.45%, что стало самым большим снижением с февраля 2022 года (* IMOEX = 1957 сейчас).

- В Германии проходят многотысячные протесты против санкций и энергетической политики властей.

- Поставки Tesla в сентябре ниже прогнозов из-за проблем с логистикой.

- ОПЕК + рассмотрит вопрос о сокращении добычи, чтобы поддержать цены на нефть.

- Волнения по поводу государственных облигаций Великобритании перекидываются на рынки США и Европы.

- S&P 500 показал худший месяц с марта 2020 года и худший сентябрь* с 2002 года (*S&P 500 -9.34% в сентябре).

- Стоимость доли Berkshire Hathaway Уоррена Баффета в Apple упала со $161 млрд. до $125 млрд. в этом году.

- Введение новых санкций ЕС может затянуться, ряд стран выступили против потолка цен на российскую нефть.

- Рост цен в ЕС опережает рост цен в США уже два месяца подряд, риск рецессии и потери заработной платы также выше в ЕС, чем в США.

( Читать дальше )

Хедлайны 22.09.2022

- 22 сентября 2022, 10:06

- |

ФРС поднимает ставку еще на 0.75% и обещает новые повышения для борьбы с инфляцией.

Пауэлл указывает на то, что рецессия может стать платой за снижение инфляции.

GS (прогноз по ставке ФРС):

— ноябрь: 75 б.п.

— декабрь: 50 б.п.

— февраль: 25 б.п.

— итоговая ставка: 4.50%-4.75%- Чиновники ФРС прогнозируют ставку выше 4.25% к концу года, что предвещает дальнейшие значительные повышения на предстоящих заседаниях.

Peter Oppenheimer, главный стратег GS: Мы еще не увидели условия, в которых рынок достигает дна. Это вряд ли произойдет раньше конца этого года, когда инфляция и ставки достигнут пика.

Рэй Далио: Акции и облигации будут под давлением, т.к. экономика США, вероятно, скатится в рецессию либо в 2023 г., либо в 2024 г.

Ставка по 30-летней ипотеке в США достигла 6.25%, самого высокого уровня с 2008 г.

- Индийская рупия упала до исторического минимума в 80.38 за доллар после очередного повышения ставки ФРС.

( Читать дальше )

Технический анализ «вкусно - и точка».

- 19 августа 2022, 09:56

- |

#STOCKS#MCD

Технический анализ «вкусно — и точка».

McDonald's

Если бросить взгляд на график, то он действительно вызывает интерес. Постоянный рост акций по экспоненте! А как ведут себя бумаги McDonald's в период рецессии США? Наибольшее падение в акциях наблюдалась в период кризиса доткомов (падение в районе 75%) и в период пандемии (бумаги упали на 45% от своего максимума). Стоит также отметить, что кризис 2008 года выглядит не так страшно.

Нас ждет период сушки ликвидности и, соответственно, дорогих денег и высокой инфляции. В такой ситуации компания McDonald's выглядит очень привлекательно, т.к владеет реальными активами. Да, McDonald's — это не про бургеры. McDonald's — один из крупнейших собственников недвижимости в мире! И, по сути, компания получает основной доход от сдачи недвижимости в аренду своим франчайзи.

( Читать дальше )

Конвертация депозитарных расписок в акции повлияет только на конкретных эмитентов. А также немного о сырье и облигациях за юани.

- 16 августа 2022, 09:59

- |

📊 У нас в преддверии новой торговой недели должно было произойти два знаменательных события. Московская Биржа с 15 августа допустила нерезидентов дружественных стран к торгам на рынке облигаций (особого влияния они не смогли бы оказать на рынок, ибо подавляющая часть держателей тех же ОФЗ — из недружественных стран). Также с этого числа запустилась автоматическая конвертация депозитарных расписок в акции. Весь процесс конвертации займет примерно 2,5–3 недели. Оказать влияние автоматическая конвертация может на тех эмитентов, которые имеют крупную программу расписок (Магнит, Сбербанк, Татнефть, Норникель, Газпром). При этом

( Читать дальше )

Buybacks…

- 15 августа 2022, 14:58

- |

#STOCKS#JPM

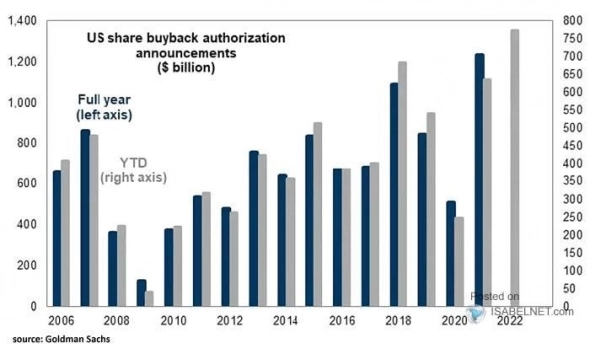

Buybacks…

▪️Компании США сокращают объемы Buyback’ов и аккумулируют кэш из-за риска рецессии;

▪️Байбэки были крупнейшим источником спроса на акции США в этом году и оказали поддержку фондовым рынкам;

Вот только недавно обращали ваше внимание на тему рекордных заявленных байбэков и связанных с ними рисков (таких как: соотношение закредитованности корпоративного сектора и ВВП США). И, после крайнего ралли на американских рынках, сентимент начал меняться. Компании постепенно начали анонсировать отказ от обратного выкупа своих акций. Все логично, все дело в уменьшающейся ликвидности. Крупные игроки видят проблемы и хотят подстраховаться.

Получается, что один из главных катализаторов роста постепенно исчерпывает себя. Посмотрим, как будут развиваться события, но рынки уже явно перегреты.

*Данный пост не является инвестиционной и торговой рекомендацией

наш ТГ-канал t.me/GTrading

Инфляция в США: прогнозы и ожидания

- 10 августа 2022, 13:52

- |

Инфляция в США достигла в апреле этого года 8,5%, а в июне уже 9% годовых, что при целевом значении 2% является настоящей медленной катастрофой для США. Такой высокой ставки инфляции не было больше 40 лет.

Нынешняя администрация президента Байдена попыталась свалить всю ответственность на Россию, обвиняя ее в действиях, приведших к росту цен на бензин и продовольствие. Отметим при этом, что США уже не покупает нефть у России, как и какое-либо продовольствие. Поэтому заявление Байдена не имело какой-либо поддержки в мире, как и внутри Штатов. Население требует принять меры, а не искать виновных.

Чем страшна Америке 9% инфляция, ведь для России это весьма приемлемая цифра?

Рост цен на энергоносители и продовольствие автоматически приводит в Штатах к поднятию ставки ФРС, которая поможет извлечь лишнюю ликвидность на финансовых рынках Америки. Но поднятие ставки несомненно спровоцирует большое количество банкротств в среднем и бедном классе Америки, учитывая тот факт, что закредитованность населения в США до 2022г. составляла по разным оценкам от 70 до 90%.

( Читать дальше )

Да нет еще рецессии в США

- 31 июля 2022, 08:38

- |

zen.yandex.ru/media/m2econ/recessiia-v-ssha-nachalas-net-62e2e232b26655565f08c7a7

Buybacks…

- 29 июля 2022, 10:57

- |

#STOCKS#SNAP

Buybacks…

Компания Snap на прошлой неделе выпустила отчет, который оказался хуже ожиданий. В результате, на данный момент, компания минусует более чем на 40%… Опять. Но плохой отчет — это не самое интересное, ведь далее компания объявила программу обратного выкупа акций на сумму до 500$ млн. Нужно же как-то поддержать свои акции!

На этом моменте остановимся поподробнее.

Интересный факт, что анонсированные байбэки на этот год на максимумах с 2006 года. Goldman Sachs утверждает, что размер обратного выкупа в 3 квартале будет в районе 300$ млрд. Следующий интересный факт, что закредитованность корпоративного сектора США неплохо так превышает ВВП.

Только байбэки и становятся катализатором роста бумаг, на которые компании активно кредитуются, чтобы поддержать свои акции. Ликвидности в системе становится меньше, на дворе рецессия (замедление экономического роста 😅) и ужесточение монетарной политики. Какой-то долговой пузырь, получается. Ну, в общем, вот!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал