репо с цк

Тактика доверительного управления Иволги. Дефолты ВДО и конкурентоспособность рублей

- 10 октября 2025, 07:06

- |

0️⃣ Предпосылки и предположения (предыдущий пост – здесь)

• Средняя полученная доходность всех портфелей доверительного управления в ИК Иволга Капитал – 17,2-24,9% годовых после вычета комиссий, до удержания НДФЛ, в зависимости от стратегии. Это за всё время ведения ДУ. С начала 2025 года на нашей центральной стратегии – ВДО – доходность до НДФЛ в среднем около 35% годовых.

• Спавшая было волна дефолтов в ВДО возвращается. Так что доходности в сегменте находятся в диапазоне 25-30%. Что заметно превышает доходности 1 эшелона облигаций.

• На широком облигационном рынке 2 месяца растут доходности, еще более быстрыми темпами падают акции. Нет уверенности в том, что оба тренда завершены.

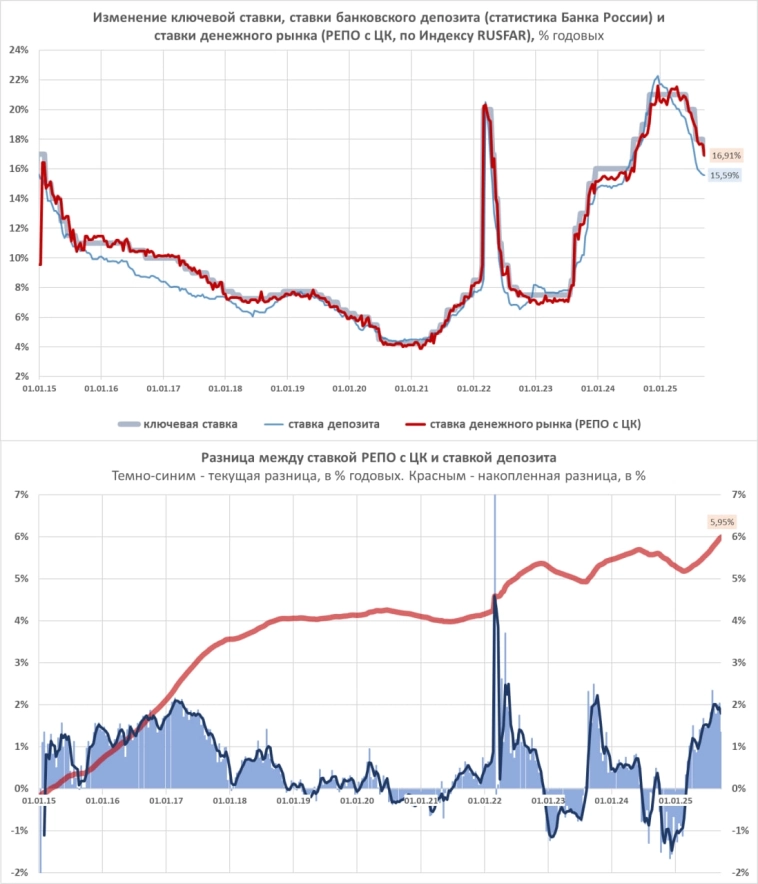

• Ставки по депозитам почти перестали снижаться, остановились вблизи 15,5%. Оттока с депозитов не происходит.

• Ключевая ставка снижена 12 сентября с 18 до 17%. Дальнейшее снижение (24 октября и далее) не предопределено. Оснований для ее заметного снижения в будущем мало.

( Читать дальше )

- комментировать

- 9К

- Комментарии ( 3 )

Возможно, увеличим вес акций в портфеле Акции / Деньги (12,8% за 12 мес.)

- 07 октября 2025, 06:45

- |

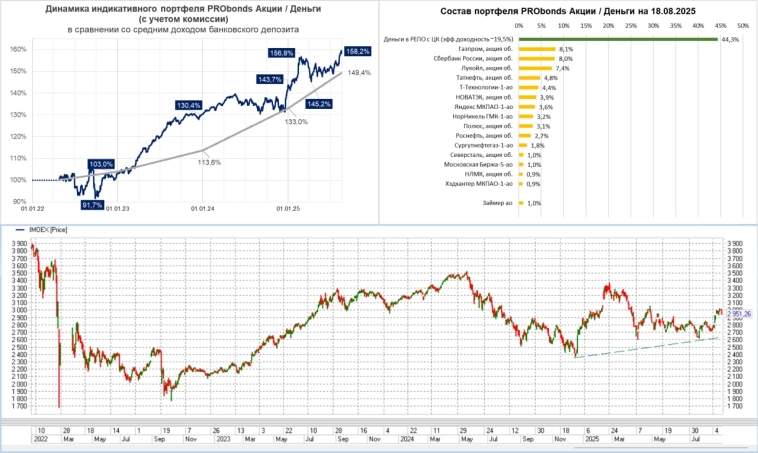

Еще немного, и депозит нас догонит (см. верхнюю левую иллюстрацию). В предыдущих подобных эпизодах портфель Акции / Деньги совершал рывок, оставляя банки позади. Но, возможно, это лишь череда удачных совпадений. Не утверждаю, что и сейчас пришло время отскока. Хотя об этом чуть ниже.

Результат портфеля за последние 12 месяцев не впечатляет: 12,8%. Причем за 3,5 года его ведения и акции, и деньги дали одинаковую отдачу (правая нижняя иллюстрация). Что говорит о слабости первых. О них скажу в нескольких словах.

Вчера случился интересный отскок. Дневной рост Индекса МосБиржи оказался больше по амплитуде, чем его падение в пятницу. При этом апатия на рынке нарастает, а Индекс – на дне года и по состоянию на вчера – на 21% ниже своего февральского максимума.

Если Индекс остановил падение, если еще и попробует расти, понаблюдаем реакцию публики. И – тоже если – реакция будет в категориях «это не настоящий рост», мы увеличим вес акций в портфеле.

Ждали этого долго. Не исключено, дождались.

( Читать дальше )

Почти все сценарии – в пользу денежного рынка (если сравнивать с депозитами и 1 эшелоном облигаций)

- 26 сентября 2025, 06:51

- |

В начале августа, когда КС еще опустилась только до 18% (сейчас 17) высказывал мнение, что денежный рынок будет доходнее депозитов на годы вперед.

Прошло почти 2 месяца, не годы, конечно, но пока всё именно так.

При этом даже на снижении ключевой ставки с 18 до 17% 12 сентября депозитные ставки перестали проседать быстро, как это было в первой половине года. Тогда депозитная доходность оказалась завышена и выходила из зоны дискомфорта. Сейчас она ближе к норме, а регулятор однозначных сигналов о новых понижениях КС не дает.

И всё же депозиты медленно ползут вниз. Думаю, продолжат. На 2 декаду сентября средняя ставка, по оценке Банка России, 15,56%, всего на 2 сотых ниже средней ставки на 1 декаду. Но и третья декада должна оказаться ниже второй.

Снижение есть и на денежном рынке, однако он уже с марта заметно доходнее депозитного. Сейчас премия однодневной ставки РЕПО с ЦК (основной инструмент денежного рынка на МосБирже) к депозиту – около 1,4% годовых. Не так и мало, учитывая, что денежный рынок куда удобнее и ликвиднее. И его нынешняя ставка, около 16,9% — только базис. Если ее реинвестировать, то за год получим около 18,5% за счет сложного %. На руки, после вычета комиссий – около 18%. Или +2-2,5% годовых к депозиту.

( Читать дальше )

Портфель Акции / Деньги (14,3% за 12 мес) и взгляд на рынок акций, где наступает апатия

- 23 сентября 2025, 06:48

- |

Портфель PRObonds Акции / Деньги. Напомню, портфель состоит из корзины акций в соответствии с Индексом голубых фишек (+ Займер) и денежного рынка через РЕПО с ЦК. Базовая развесовка – от 50:50 до 60:40. Сейчас мы в ней. На акции приходится 54% активов, на рубли 46. Доход портфеля за последние 12 мес. – 14,3% при просадке Индекса МосБиржи на -1,5%. Основная часть дохода за год пришлась на деньги.

Рынок акций. Очередное разочарование и очередное снижение. С 15 августа -9%. Сами эти %% укладываются в общую волатильность, но такой длинный минус всего за 5 недель – много.

Будет ли больше и ниже? В моем понимании шансы на это сокращаются. Предположения про НДС 22% и надолго высокую ключевую ставку уже в рынке. Как и про СВО без переговоров. Настроение или сформировано, или формируется. И это настроение апатии: зачем, вообще, ваш такой-то рынок нужен?

В подобной обстановке раз за разом мы получаем не дальнейший обвал, а неожиданный подъем. Не буду утверждать раньше времени, что именно так и будет. Но, если увижу и повышение котировок, и недоумение экспертов и участников по его поводу, подумаю о пополнении портфеля акциями. Чего не происходило с апреля.

( Читать дальше )

Портфель Акции / Деньги (20% за 12 мес.). Эффективен ли рынок акций для извлечения дохода?

- 09 сентября 2025, 06:43

- |

• Идея. Публичный портфель PRObonds Акции / Деньги, запущенный 3,5 года назад – почти классическая модель пассивного инвестирования, распределенного по паре классов активов, на корзину акций и на денежный рынок. Корзина акций соответствует Индексу голубых фишек (+ акции Займера). А оговорка «почти» возникает, потому что взаимные веса акций и денег иногда меняются (нижний левый график). В итоге имеем вложение, намного менее подверженное колебаниям, чем просто портфель акций. Немного отстающее от просто портфеля акций по доходности (из-за выбранной начальной точки, апрель 2022), но по совокупности характеристик выигрывающее и у акций, и у денег.

• Результаты. С апреля 2022 по сентябрь 2025 за минусом комиссии портфель имеет +58,4%. Скромно, однако депозит дал бы только около 50,6%. А за последние 12 месяцев прирост портфеля – ровные 20%. Тогда как средняя ставка депозита за это же время – 19,6%, прирост Индекса МосБиржи полной доходности (с дивидендами) – 18,3%.

( Читать дальше )

Тактика доверительного управления Иволги. Акции вернулись к доходности, ВДО в ней остались, ОФЗ перегреты, рубль слабеет, золото в ажиотаже

- 05 сентября 2025, 06:18

- |

0️⃣ Предпосылки и предположения (предыдущий пост – здесь)

• Средняя полученная доходность всех портфелей доверительного управления в ИК Иволга Капитал – 18,5-24,7% годовых после вычета комиссий, до удержания НДФЛ, в зависимости от стратегии. Это за всё время ведения ДУ. С начала 2025 года на стратегии ВДО доходность до НДФЛ выше 36% годовых.

• Рекордная волна дефолтов в сегменте ВДО спала, но сменилась в среднем весьма тревожными полугодовыми отчетностями. Оба обстоятельства сохраняют в сегменте доходности, заметно превышающую доходности 1 эшелона облигаций.

• Снижение ставок по банковским депозитам замедлилось. По оценке ЦБ, на конец августа они вблизи 15,7%, на 2,3 п.п. ниже нынешней ключевой ставки. Дальнейшее снижение (даже вслед за КС) видится еще более умеренным, причем перестало стимулировать отток денег с депозитов.

• Ключевая ставка. После 2 подряд ее понижений, 6.06 и 25.07, суммарно с 21 до 18%, существует консенсус, что 12.09 ставка окажется еще ниже. Возможно, на 17%.

( Читать дальше )

Акции и портфель. В ожидании момента истины

- 19 августа 2025, 07:04

- |

Прогнозы – неблагодарное занятие. Пишешь их, по законам жанра. И вечно попадаешь в белый свет как в копеечку.

Однако, если смотреть только на результат, всё не так печально. Портфель Акции / Деньги и рассчитан на то, что планам на фондовом рынке в большинстве не суждено сбыться. Его базовое состояние – 50% акций (в близком соответствии Индексу голубых фишек), 50% рублей на денежном рынке.

Сейчас соотношение чуть смещено в пользу акций. А доход последних 12 месяцев, 17,5%, пусть и небольшой, но выше пассивного вложения в «индекс».

Хотя, если акции продолжат расти, мы от них постепенно будем от них отставать.

Но на сегодняшнее утро я не ставлю ни на что. Ни на рост, ни на падение. В прошлом срезе предполагал, что при повышении котировок акций, их вес в портфеле, может сократиться, денег — увеличиться. Вот, какой-то рост состоялся, решения о сокращении не пришло.

Почему настолько пассивное поведение позволяет нам соревноваться с рынком? Получать сходный или более высокий результат при меньших просадках. Потому что иногда всё же веса акций и денег смещаются сильно. Бывает такое редко, 1-2 раза в год. Но этих сдвигов достаточно, чтобы догонять и перегонять.

( Читать дальше )

Тактика доверительного управления Иволги. ВДО приносят много доходов и дефолтов. Незачем бежать из рублей

- 07 августа 2025, 07:08

- |

0️⃣ Предпосылки и предположения (предыдущий пост – здесь)

• Средняя полученная доходность всех портфелей доверительного управления в ИК Иволга Капитал – 17,9-24,5% годовых после вычета комиссий, до удержания НДФЛ, в зависимости от стратегии. Это за всё время ведения ДУ. С начала 2025 года на стратегии ВДО доходность до НДФЛ выше 36% годовых.

• Дефолты в сегменте ВДО. По оценке Эксперт РА, эмитенты ВДО нарушали свои облигационные обязательства в 1 п/г 2025 в 14 (!) раз чаще, чем в 1 п/г 2024. Дефолты сохраняют в нашем сегменте доходности, заметно превышающую доходности 1 эшелона облигаций.

• Ставки банковских депозитов снижаются ускоренно. По данным ЦБ, на конец июля они вблизи 16,5%, на 1,5 п.п. ниже ключевой ставки.

• Снижается и ключевая ставка. После 2 подряд ее сокращений, 6.06 и 25.07, суммарно с 21 до 18%, существует консенсус, что 12.09 ставка окажется еще ниже.

• Рубль остается сильным. Основания для его быстрого / серьезного ослабления по-прежнему считаем недостаточными.

( Читать дальше )

Акции. Жду сползания вниз

- 05 августа 2025, 06:56

- |

Всю весну и лето тенденция на рынке акций или боковая, или нисходящая. Как посмотреть.

Обычно ожидают, что акции из долгого невнятного флэта однажды должны пойти в рост. Тем более российские, номинированные в рублях. Этот рынок и существует для многих только как вариант защиты от инфляции.

Но, долго работая с биржевыми активами, я предпочитаю ставить на тренды и их продолжение. До момента, пока не сложится явных предпосылок для их перелома.

Глядя на Индекс МосБиржи, не понимаю, почему его движение должно продолжиться вверх. И ожидающим светлого будущего, если они не вполне согласны с настоящим, в этой логике, правильнее готовиться к бОльшим невзгодам. Не ожидающим тоже.

Правда, давно принято считать, что отечественный фондовый рынок, как и экономика, уже привиты от любых бед. Но в отношении экономики, по-моему, предположение утратило силу (мой индикатор – дефолты в ВДО, возможно, не убедителен, однако с 2008-9 гг столько дефолтов сразу не случалось). Вероятно, очередь за рынком.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал