регулирование рынка

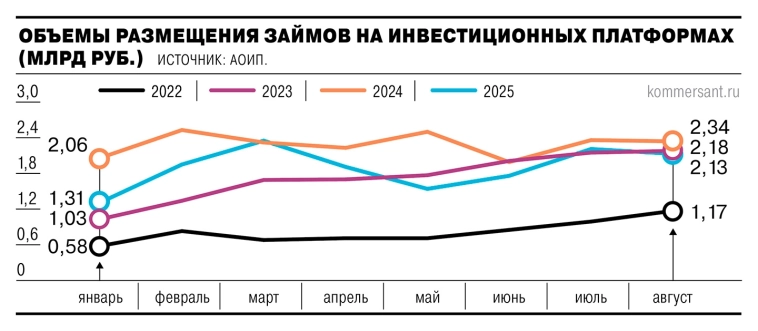

Рынок краудфандинга в августе сократился на 3,4% м/м и на 8,9% г/г из-за ужесточения регулирования ЦБ и падения платежеспособности заемщиков — Ъ

- 06 октября 2025, 08:12

- |

Рынок краудфандинга в августе 2025 года вновь показал спад: объем выданных займов составил 2,1 млрд руб., что на 3,4% меньше, чем в июле, и на 8,9% меньше, чем годом ранее, сообщает Ассоциация операторов инвестиционных платформ (АОИП). После кратковременного роста летом рынок вернулся к снижению на фоне новых требований ЦБ и ухудшения финансового состояния малого и среднего бизнеса.

Главная причина падения — ужесточение регулирования, вынудившее краудплатформы внедрить более строгие скоринговые модели. «Это сократило число одобренных заявок и временно заморозило активность», — отмечает аналитик «Риком-Траст» Олег Абелев. По данным ЦБ, доля просроченных займов в секторе выросла во II квартале до 17,7% против 15,4% в I квартале.

Гендиректор JetLend Роман Хорошев поясняет, что в МСБ усиливаются кассовые разрывы, а крупные компании сталкиваются с дефицитом ликвидности из-за санкций. При этом снижение ключевой ставки еще не отразилось на рынке: эффект может проявиться только к началу 2026 года.

( Читать дальше )

- комментировать

- 217

- Комментарии ( 0 )

Банки выступают против выпуска цифровых свидетельств на ЦФА, поскольку не хотят, чтобы Московская биржа выступала и их эмитентом, и площадкой, на которой они размещаются — Ъ

- 22 сентября 2025, 08:12

- |

Российские банки резко раскритиковали идею обращения цифровых финансовых активов (ЦФА) на Московской бирже через механизм цифровых свидетельств. Как стало известно, крупнейшие эмитенты ЦФА выступили против законопроекта, обсуждавшегося в Банке России.

Главное возражение — риски утраты контроля над инструментом. Банки не хотят, чтобы биржа выступала одновременно и площадкой, и эмитентом цифровых свидетельств. По мнению участников рынка, такой формат фактически превращает ЦФА в традиционные ценные бумаги, нивелируя их ключевые преимущества — гибкость, возможность использования смарт-контрактов и технологичность. «Цифровые свидетельства — это лишь дополнительная обертка, удорожающая продукт и снижающая его привлекательность. Проще сразу выпустить облигации»,— отмечает источник, знакомый с обсуждением.

Эксперты подчеркивают, что введение цифровых свидетельств может оттолкнуть эмитентов, и без того работающих на пока еще узком рынке ЦФА. Для клиентов это также приведет к удорожанию и усложнению продукта. «Создание новых инструментов требует продуманной инфраструктуры, ясных правил и понятного бизнес-кейса для инвестора»,— говорит руководитель брокерского департамента Совкомбанка Игорь Лаухин.

( Читать дальше )

Регулирование рынка на CME Group

- 11 июня 2025, 18:49

- |

Отдел регулирования рынка CME Group работает над защитой целостности рынка всех четырёх бирж — CME, CBOT, NYMEX и COMEX — следующим образом:

Применение и обеспечение соблюдения правил, защищающих всех участников рынка

Применение упреждающих мер для снижения рисков и предотвращения ущерба для рынка.

Обеспечение выполнения каждой биржей своих обязательств в соответствии с федеральными нормами в качестве специализированных рынков контрактов

И привлечение нарушителей к ответственности за их действия.

Познакомьтесь с Командой!

Отдел регулирования рынка состоит из нескольких команд.

Надзор за рынком

Команда по надзору за рынком отвечает за выявление и предотвращение манипулирования рынком путем мониторинга ценовых соотношений между фьючерсными рынками и базовыми физическими рынками, а также за проверку позиций участников для обеспечения справедливой и упорядоченной торговли биржевыми контрактами.

Расследования

Группа расследований отвечает за выявление и расследование потенциальных нарушений в сфере торговли, таких как:

( Читать дальше )

Жесткая ДКП вынуждает бизнес искать альтернативы банковским кредитам. Один из главных — рынок капитала. Как помочь бизнесу выйти на фондовый рынок – эксперт Деловой России Алексей Лазутин

- 19 мая 2025, 09:42

- |

Жесткая денежно-кредитная политика вынуждает бизнес искать альтернативы банковским кредитам. Один из главных — рынок капитала. Как средним и малым компаниям открыть к нему путь, какие меры поддержки уже работают и что еще предстоит сделать? Об этом мы поговорили с Алексеем Лазутиным, главой подкомитета «Деловой России» по публичным рынкам капитала.

📉 Ставки растут, кредиты недоступны. Что делать компаниям?

— С 2023 года ключевая ставка выросла почти в три раза. Как это сказалось на бизнесе?

— Это стало настоящим испытанием, особенно для малого и среднего бизнеса. После повышения ставки до 8,5% в июле 2023 года мы прошли путь до 21%. Почти два года бизнесу приходилось оптимизироваться, экономить, искать альтернативные источники финансирования. И он научился: сегодня компании активнее диверсифицируют заемные инструменты.

— Банковские кредиты по-прежнему основной инструмент?

— Пока да, но интерес к рынку капитала стремительно растет. По данным Мосбиржи, объем размещений корпоративных облигаций в первом квартале 2025 года вырос на 75% — до 1,67 трлн рублей. Это сигнал: компании начинают воспринимать облигации как полноценную альтернативу.

( Читать дальше )

ЦБ РФ предложил усилить прозрачность IPO: возможности и риски для рынка – Известия

- 27 января 2025, 09:26

- |

Центральный Банк России в своем новом докладе предложил меры по повышению прозрачности IPO. Регулятор считает, что компании при выходе на биржу должны раскрывать дополнительные данные: прогнозные показатели, механизм стабилизации цены акций, независимые аналитические отчеты, а также детальные сведения о распределении акций и ограничениях на их продажу.

Плюсы инициативы ЦБ

- Защита инвесторов: В условиях роста числа розничных инвесторов (на их долю приходится более 70% торгов акциями) прозрачность поможет минимизировать риски и повысить осознанность вложений.

- Привлечение капитала: Упрощение оценки компаний может увеличить доверие участников рынка и стимулировать вложения в отечественные активы.

Потенциальные сложности

- Барьер для малого бизнеса: Новые требования могут усложнить доступ к IPO для быстрорастущих средних и малых компаний (числом около 55 тыс.), которым важно оперативное привлечение средств на развитие.

- Риски снижения активности: Увеличение бюрократической нагрузки может снизить число размещений, что негативно скажется на развитии фондового рынка.

( Читать дальше )

ЦБ предложил изменить подход к раскрытию информации и взаимодействию с инвесторами при проведении IPO. Ассоциация НАУФОР поддерживает инициативу ЦБ. Аналитики также положительно оценили инициативу – Ъ

- 21 января 2025, 07:26

- |

Банк России предложил реформу первичных размещений акций (IPO), опубликовав 20 января доклад. Основные изменения включают расширенные требования к раскрытию информации. Эмитенты должны будут предоставлять не только финансовую отчетность по МСФО, но и стратегические планы, финансовые цели и детали распределения акций.

Также регулятор планирует усилить ответственность организаторов IPO за предоставленную информацию и установить единые стандарты работы для всех участников процесса. Эти меры направлены на повышение доверия инвесторов и стабильности рынка.

Ассоциация НАУФОР поддерживает инициативу ЦБ и предлагает разделить контроль над соблюдением требований между регулятором и саморегулируемыми организациями (СРО). В ближайшее время НАУФОР планирует ввести обязательную декларацию о рисках при IPO, которая должна информировать инвесторов о возможных потерях.

Аналитики положительно оценивают инициативу. Повышенная прозрачность поможет инвесторам лучше оценивать перспективы компаний и снизить инвестиционные риски. Ожидается, что в будущем компании начнут предоставлять больше данных сверх минимальных требований, используя новые цифровые инструменты коммуникации.

( Читать дальше )

ЦБ разрабатывает концепцию регулирования операторов и инвесторов на рынке ЦФА: Планируется изменить правила квалификации инвесторов, доступ к инструментам и лимиты инвестирования – Ъ

- 19 сентября 2024, 08:00

- |

Банк России разрабатывает концепцию регулирования операторов информационных систем (ОИС) для выпуска цифровых финансовых активов (ЦФА). Планируется изменить правила квалификации инвесторов, доступ к инструментам и лимиты инвестирования.

В настоящее время неквалифицированные инвесторы могут приобретать ЦФА с ограничением в 600 тыс. рублей в год, что, по мнению операторов, слишком мало. Они предлагают разрешить неквалифицированным инвесторам покупать долговые ЦФА с гарантированным возвратом номинала. Также обсуждается упрощение процедуры присвоения статуса квалифицированного инвестора и создание единого реестра для облегчения доступа к различным платформам.

Эксперты предупреждают о технологических и регулятивных рисках на рынке ЦФА, включая сложность проверки эмитентов и технологические риски, связанные с хранением данных.

До ЦБ дошли инициативы по регулированию рынка

- 01 августа 2024, 13:09

- |

Подробнее — в материале «Ъ».

Нужно вводить поэтапное регулирование финансового рынка.

- 23 июля 2022, 14:58

- |

В принципе для начала можно что то подобное внедрить и для брокеров. Если наступит страховой случай, в связи с чем брокер не сможет вам выплатить деньги, тогда государство выплачивает вам деньги.

А в том случае если вы проиграли свои деньги из-за невнимательности или недостатка знаний, или не хватки терпения, думаю никто ничего никогда вам не вернет!

Власти США проверят работу популярных финтех сервисов "buy now, pay later"

- 22 декабря 2021, 08:22

- |

Бюро финансовой защиты потребителей (Consumer Financial Protection Bureau, CFPB) открыло расследование в отношении программ “покупай сейчас, плати потом” (buy now, pay later или BNPL). Об этом стало известно 16 декабря. Бюро обеспокоено влиянием BNPL на накопление потребительского долга. Также CFPB планирует изучить вопрос с точки зрения законов, которые применимы к данным программам. Кроме того, будет изучаться процесс сбора и обработки данных клиентов. Директор CFPB считает, что BNPL это новая версия старых способов отсроченного платежа по приобретению товаров, когда покупатель вносил небольшой депозит, чтобы позднее заплатить всю сумму за товар. Но разница в том, что сегодня покупатель немедленно получает товар и долг, говорится в заявлении бюро.

Компании Affirm, Afterpay, Klarna, PayPal и Zip получили предписания от CFPB предоставить сведения и документы. Позднее бюро опубликует результаты расследования, указав, какие практики используются в этой индустрии, а также какие риски несёт деятельность. В этом году в течение Чёрной Пятницы и Кибер Понедельника был отмечен значительный рост BNPL, отмечает CFPB. По мнению бюро, BNPL стимулирует потребителей покупать больше, чем они могут себе позволить. Это ведёт к накоплению скрытых долгов, которые не видят регуляторы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал