SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

пхг

Рынок природного газа вновь показывает признаки разворота - Финам

- 04 августа 2020, 14:56

- |

На американской сессии котировки фьючерсов на природный газ (NYMEX:NG1) выросли в понедельник на 17% и вновь приблизились к ценам начала года.

ГК «Финам»

Рост газовых цен может стать позитивным сигналом для акций «Газпрома» и «Новатэка», которые в этом году проявляют себя слабее рынка. Первые теряют с начала года 28,7%, вторые – 15,9%, при том, что Индекс МосБиржи сегодня лишь на 3,8% ниже открытия года.

Причина роста котировок пока не вполне понятна. Вероятно, снижение мировой динамики заболевания COVID-19, признаки которого проявились в последние дни, дают надежду на возобновление роста спроса на газ. Возможно, казалось снижение накала страстей в штатах по поводу BLT. Или снижение объемов добычи совпало с началом создания запасов перед новым отопительным сезоном.

Впрочем, ситуация с запасами в Европе пока остается сложной. Европейские подземные хранилища по состоянию на воскресенье 2 августа 2020 года были заполнены на 86,28%, что чрезвычайно много для этого времени года: это близко к пиковым значения прошлых лет, которые обычно приходились на октябрь. Запасы природного газа в хранилищах, созданные по низким ценам, продолжат сдерживать цены на европейском рынке газа.

Если ценам удастся подняться и закрепиться выше 2,2 долл. за млн БТЕ, что пока не удалось сделать, это будет означать разворот на рынке газа в сторону его восстановления.Калачев Алексей

ГК «Финам»

Рост газовых цен может стать позитивным сигналом для акций «Газпрома» и «Новатэка», которые в этом году проявляют себя слабее рынка. Первые теряют с начала года 28,7%, вторые – 15,9%, при том, что Индекс МосБиржи сегодня лишь на 3,8% ниже открытия года.

Причина роста котировок пока не вполне понятна. Вероятно, снижение мировой динамики заболевания COVID-19, признаки которого проявились в последние дни, дают надежду на возобновление роста спроса на газ. Возможно, казалось снижение накала страстей в штатах по поводу BLT. Или снижение объемов добычи совпало с началом создания запасов перед новым отопительным сезоном.

Впрочем, ситуация с запасами в Европе пока остается сложной. Европейские подземные хранилища по состоянию на воскресенье 2 августа 2020 года были заполнены на 86,28%, что чрезвычайно много для этого времени года: это близко к пиковым значения прошлых лет, которые обычно приходились на октябрь. Запасы природного газа в хранилищах, созданные по низким ценам, продолжат сдерживать цены на европейском рынке газа.

- комментировать

- Комментарии ( 1 )

С 1 июля тарифы на хранение и закачку газа в украинских хранилищах выросли на 10,5% и 18,1% соответственно

- 26 июня 2020, 16:00

- |

Регулятор повысил тарифы на услуги украинских ПХГ

24.06.2020 в 18:22

Нацкомиссия повысила тариф Укртрансгаза на хранение и закачку газа в хранилища и снизила тариф на отбор.

Нацкомиссия, которая регулирует сферу энергетики и коммунальных услуг, одобрила повышение тарифа Укртрансгаза на услуги по хранению и закачке газа в хранилища, и снижение тарифа на отбор. Как сообщает Интерфакс-Украина в среду, 24 июня, новые тарифы вступят в силу с 1 июля.

Согласно постановлению, тариф на хранение будет составлять 0,19 грн за 1 тыс. куб. м в сутки (+10,5%), на закачку – 110,16 грн за 1 тыс. куб. м в сутки (+18,1%), отбор – 63,41 грн за 1 тыс. куб. м в сутки (-34,8%).

Пересмотр тарифов связан со сменой объемов хранения/закачки/отбора газа и изменением основных макроэкономических показателей, в т.ч. минимальной зарплаты, цен на энергоносители. Кроме того, комиссия утвердила к указанным тарифам коэффициент, который учитывает заказ индивидуальных услуг сроком на месяц – 1,1, а также коэффициент, который учитывает заказ индивидуальных услуг на сутки вперед – 1,2.

( Читать дальше )

24.06.2020 в 18:22

Нацкомиссия повысила тариф Укртрансгаза на хранение и закачку газа в хранилища и снизила тариф на отбор.

Нацкомиссия, которая регулирует сферу энергетики и коммунальных услуг, одобрила повышение тарифа Укртрансгаза на услуги по хранению и закачке газа в хранилища, и снижение тарифа на отбор. Как сообщает Интерфакс-Украина в среду, 24 июня, новые тарифы вступят в силу с 1 июля.

Согласно постановлению, тариф на хранение будет составлять 0,19 грн за 1 тыс. куб. м в сутки (+10,5%), на закачку – 110,16 грн за 1 тыс. куб. м в сутки (+18,1%), отбор – 63,41 грн за 1 тыс. куб. м в сутки (-34,8%).

Пересмотр тарифов связан со сменой объемов хранения/закачки/отбора газа и изменением основных макроэкономических показателей, в т.ч. минимальной зарплаты, цен на энергоносители. Кроме того, комиссия утвердила к указанным тарифам коэффициент, который учитывает заказ индивидуальных услуг сроком на месяц – 1,1, а также коэффициент, который учитывает заказ индивидуальных услуг на сутки вперед – 1,2.

( Читать дальше )

Снижение совокупного экспорта Газпрома в апреле усилилось до 29% - Альфа-Банк

- 18 июня 2020, 15:48

- |

«Газпром» представил статистику по экспорту за 1К20, которая указывает на сильное снижение европейских поставок газа в рамках долгосрочных контрактных обязательств. Согласно данным Газпром-экспорт, объемы экспорта газа в Европу снизились на 9,2 млрд куб. м г/г всего до 39,6 млрд руб. м на фоне снижения поставок в Германию и Австрию соответственно на 23,3% и 25,3% г/г, на долю которых приходится половина снижения европейского экспорта.

В сочетании со снижением объемов продаж в Великобританию (на 55% всего до 1,5 млрд куб. м) и ограничениями в части спроса на основных экспортных рынках (спрос на рынке Турции снизился на 17% г/г, в Италии – на 18% г/г), европейские поставки Газпрома опустились на 18,8% г/г, демонстрируя снижение потребностей европейских стран в российском трубопроводном газе на фоне существенного увеличения экспорта СПГ, который вырос на 7,4 млрд куб. м (+ 33% г/г), по данным Platts. Последний достиг своего пика в марте, превысив уровень 350 млрд куб. м в сутки c последующим незначительным снижением поставок в апреле, по данным OIES, на фоне сокращения отпуска газа на регазификационных терминалах в Европе, в среднем оказавшись немного ниже уровня 2019 г. в размере 3,7 миллиардов часов в сутки.

( Читать дальше )

В сочетании со снижением объемов продаж в Великобританию (на 55% всего до 1,5 млрд куб. м) и ограничениями в части спроса на основных экспортных рынках (спрос на рынке Турции снизился на 17% г/г, в Италии – на 18% г/г), европейские поставки Газпрома опустились на 18,8% г/г, демонстрируя снижение потребностей европейских стран в российском трубопроводном газе на фоне существенного увеличения экспорта СПГ, который вырос на 7,4 млрд куб. м (+ 33% г/г), по данным Platts. Последний достиг своего пика в марте, превысив уровень 350 млрд куб. м в сутки c последующим незначительным снижением поставок в апреле, по данным OIES, на фоне сокращения отпуска газа на регазификационных терминалах в Европе, в среднем оказавшись немного ниже уровня 2019 г. в размере 3,7 миллиардов часов в сутки.

( Читать дальше )

Показатели Газпрома за первый квартал будут сравнительно высокими - Sberbank CIB

- 29 мая 2020, 14:03

- |

Аналитики Sberbank CIB вчера провели телефонную конференцию с «Газпромом» по европейским рынкам газа. Основные выводы представлены ниже.

Спрос на газ в Европе, как ожидает компания, в 2020 году сократится на 30-40 млрд куб. м не только из-за карантинных ограничений, но и в связи с теплой погодой во время предыдущего отопительного сезона (в 1К20 спрос упал на 7 млрд куб. м).

Ребалансировка рынка, вероятно, будет достигнута за счет сокращения поставок, а не благодаря росту спроса. Впрочем, росту спроса может помочь то, что летом спрос может оказаться выше обычных уровней, а следующей зимой погода нормализуется. На данный момент объем газа в хранилищах на 29 млрд куб м превышает средние значения за много лет, что в краткосрочно перспективе окажет давление на цены газа в хабах.

«Газпром» ожидает сокращения поставок СПГ в США, несмотря на ввод в эксплуатацию новых мощностей, и полагает, что это сыграет ключевую роль в ребалансировке рынка. При текущих ценах эти поставки убыточны. По оценке компании, совокупные объемы СПГ в 220 году окажутся на уровне прошлого года или немного выше. Как ожидается, экспорт Газпрома сократится с 191 млрд куб. м в 2019 году до 167 млрд куб. м в 2020 (что близко к уровню, при котором действует обязательство компании «бери или плати»).

( Читать дальше )

Спрос на газ в Европе, как ожидает компания, в 2020 году сократится на 30-40 млрд куб. м не только из-за карантинных ограничений, но и в связи с теплой погодой во время предыдущего отопительного сезона (в 1К20 спрос упал на 7 млрд куб. м).

Ребалансировка рынка, вероятно, будет достигнута за счет сокращения поставок, а не благодаря росту спроса. Впрочем, росту спроса может помочь то, что летом спрос может оказаться выше обычных уровней, а следующей зимой погода нормализуется. На данный момент объем газа в хранилищах на 29 млрд куб м превышает средние значения за много лет, что в краткосрочно перспективе окажет давление на цены газа в хабах.

«Газпром» ожидает сокращения поставок СПГ в США, несмотря на ввод в эксплуатацию новых мощностей, и полагает, что это сыграет ключевую роль в ребалансировке рынка. При текущих ценах эти поставки убыточны. По оценке компании, совокупные объемы СПГ в 220 году окажутся на уровне прошлого года или немного выше. Как ожидается, экспорт Газпрома сократится с 191 млрд куб. м в 2019 году до 167 млрд куб. м в 2020 (что близко к уровню, при котором действует обязательство компании «бери или плати»).

( Читать дальше )

Эффект сокращения экспорта на финрезультат Газпрома в 1 квартале будет существенным - Промсвязьбанк

- 20 мая 2020, 12:07

- |

Главный покупатель российского газа — Германия — в марте 2020 года сократила импорт продукции «Газпрома» на 45% — до 2,67 млрд куб. м, свидетельствуют данные ФТС России. Экспорт газа в Турцию продолжил падение — до 210 млн кубометров с 1,418 млрд куб. м за аналогичный период 2019 года.

Предварительные данные за 1 кв. 2020 уже публиковал Reuters, поэтому такая статистика ожидаема. Отсутствие спроса на газ связано как с глобальным перепроизводством – хранилища уже давно заполнены, а отбор из ПХГ слабый вследствие теплой зимы, так и с пандемией коронавируса. Но есть и другие причины. Так, падение импорта Германией еще может объясняться и сделкой РЕПО, реализованной в конце прошлого года с Газпромбанком, по итогам которой газ ушел в зачет реализации 2019 года. Что касается Турции, то страна еще в прошлом году на 35% сократила закупки газа у «Газпрома» – до 15 млрд куб.м, это минимум более чем за 10 лет.

Идет тенденция к замещению российского газа СПГ, закупаемым у Катара, Алжира, Нигерии и США. С учетом того, что СПГ сейчас еще и дешевле (70 долл./куб.м. на споте против 227 долл./куб.м за поставки российского газа), ситуация на турецком направлении будет оставаться тяжелой для «Газпрома». В прошлом году и Турецкий поток, и Голубой поток были недозагружены, а в марте этого года загрузка не превышала и 10%.

( Читать дальше )

Предварительные данные за 1 кв. 2020 уже публиковал Reuters, поэтому такая статистика ожидаема. Отсутствие спроса на газ связано как с глобальным перепроизводством – хранилища уже давно заполнены, а отбор из ПХГ слабый вследствие теплой зимы, так и с пандемией коронавируса. Но есть и другие причины. Так, падение импорта Германией еще может объясняться и сделкой РЕПО, реализованной в конце прошлого года с Газпромбанком, по итогам которой газ ушел в зачет реализации 2019 года. Что касается Турции, то страна еще в прошлом году на 35% сократила закупки газа у «Газпрома» – до 15 млрд куб.м, это минимум более чем за 10 лет.

Идет тенденция к замещению российского газа СПГ, закупаемым у Катара, Алжира, Нигерии и США. С учетом того, что СПГ сейчас еще и дешевле (70 долл./куб.м. на споте против 227 долл./куб.м за поставки российского газа), ситуация на турецком направлении будет оставаться тяжелой для «Газпрома». В прошлом году и Турецкий поток, и Голубой поток были недозагружены, а в марте этого года загрузка не превышала и 10%.

( Читать дальше )

Выправляться ситуация на газовом рынке начнется осенью - Промсвязьбанк

- 15 мая 2020, 11:57

- |

Экспорт газа российского энергетического холдинга «Газпром» сократился в первом квартале почти на 20% на фоне слабого спроса, сказал Рейтер источник, знакомый с экспортной статистикой. По данным источника, экспорт Газпрома в Европу, включая Турцию, сократился на 19,2% в годовом выражении почти до 40 миллиардов кубометров газа.

ПАО «Промсвязьбанк»

Такая статистика ожидаема, учитывая обнародованные до этого показатели по месяцам. Отсутствие спроса на газ связано как с глобальным перепроизводством – хранилища уже давно заполнены, а отбор из ПХГ слабый вследствие теплой зимы, так и с пандемией коронавируса. С учетом и крайне низких цен на газ, эффект на финрезультат «Газпрома» в 1 кв. 2020 будет существенным – мы ждем снижения прибыли, падения маржи, свободный денежный поток рискует оказаться отрицательным. Выправляться ситуация будет, по нашим ощущениям, лишь с осениация на газовом рынке начнется осенью.Крылова Екатерина

ПАО «Промсвязьбанк»

Газпром - рекордов не будет - Финам

- 07 мая 2020, 14:07

- |

Благодаря изменению дивидендной политики и окончанию двух из трех больших строек динамика акций «Газпрома» опережала рынок в прошлом году. Резкое падение спроса на энергоносители из-за пандемии и избыток предложения газа на рынке обесценили эти факторы в текущем году, поскольку обещают падение итоговых операционных и финансовых показателей.

ПАО «Газпром» — глобальная энергетическая компания с крупнейшей в мире газотранспортной системой. На нее приходится 16% запасов и около 11% мировой добычи природного газа. В России «Газпром» контролирует 68% добычи, половину переработки и 100% экспорта газа. В конце 2019 года «Газпром» изменил дивидендную политику: по итогам прошлого года на дивиденды пойдет не менее 30% скорректированной прибыли, по итогам 2020 года — не менее 40%, по итогам 2021 и далее — не менее 50%.

Заполненные сверх нормы европейские ПХГ, теплая зима и избыток предложения СПГ оказывали давление на цену газа на рынке спот. Снижение энергопотребления из-за карантина и обвал нефтяных котировок приведут к снижению спроса и цен и по долгосрочным контрактам в 2020 году. В нынешнем году руководство «Газпрома» ожидает дальнейшего снижения объемов экспорта, а также падения средней цены реализации до $133 за 1 тыс. куб. м.

( Читать дальше )

ПАО «Газпром» — глобальная энергетическая компания с крупнейшей в мире газотранспортной системой. На нее приходится 16% запасов и около 11% мировой добычи природного газа. В России «Газпром» контролирует 68% добычи, половину переработки и 100% экспорта газа. В конце 2019 года «Газпром» изменил дивидендную политику: по итогам прошлого года на дивиденды пойдет не менее 30% скорректированной прибыли, по итогам 2020 года — не менее 40%, по итогам 2021 и далее — не менее 50%.

Заполненные сверх нормы европейские ПХГ, теплая зима и избыток предложения СПГ оказывали давление на цену газа на рынке спот. Снижение энергопотребления из-за карантина и обвал нефтяных котировок приведут к снижению спроса и цен и по долгосрочным контрактам в 2020 году. В нынешнем году руководство «Газпрома» ожидает дальнейшего снижения объемов экспорта, а также падения средней цены реализации до $133 за 1 тыс. куб. м.

( Читать дальше )

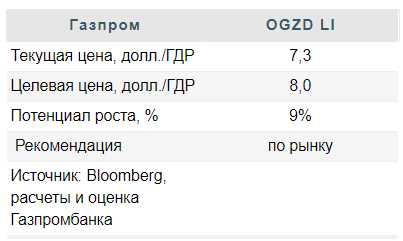

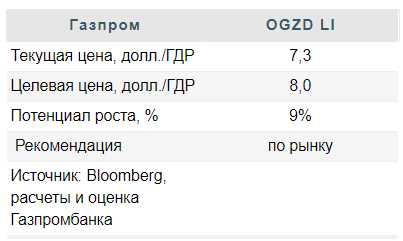

Внутренние источники роста Газпрома станут триггером роста его котировок - Газпромбанк

- 12 февраля 2020, 18:35

- |

На Дне инвестора Газпрома основное внимание инвесторов привлекли заявленные компанией планы (i) исключить частично или полностью корректировки к чистой прибыли для расчета дивидендов за 2019 г., что предполагает размер дивидендов выше минимально требуемого уровня и (ii) утвердить в 2020 г. новую долгосрочную программу мотивации менеджмента с привязкой к динамике рыночной капитализации компании.

Для нас же не менее важным стало усиление фокуса компании на обеспечении устойчивого СДП за счет внутренних источников роста, в том числе гибкого подхода к капитальным затратам.

Внутренние источники роста поддержат компанию в условиях непростой рыночной конъюнктуры: Компания признает сложную ситуацию на экспортных рынках, которая начала ухудшаться еще в 2019 г. По мнению компании, основными внешними вызовами стали увеличение поставок СПГ из США в Европу до рекордно высокого уровня, два аномально теплых зимних сезона подряд, существенные запасы газа в европейских ПХГ, аккумулированные в течение 2019 г., и, как результат, падение спотовых цен на газ в Европе (в среднем примерно на 40–45% в 2019 г.).

( Читать дальше )

Для нас же не менее важным стало усиление фокуса компании на обеспечении устойчивого СДП за счет внутренних источников роста, в том числе гибкого подхода к капитальным затратам.

Внутренние источники роста поддержат компанию в условиях непростой рыночной конъюнктуры: Компания признает сложную ситуацию на экспортных рынках, которая начала ухудшаться еще в 2019 г. По мнению компании, основными внешними вызовами стали увеличение поставок СПГ из США в Европу до рекордно высокого уровня, два аномально теплых зимних сезона подряд, существенные запасы газа в европейских ПХГ, аккумулированные в течение 2019 г., и, как результат, падение спотовых цен на газ в Европе (в среднем примерно на 40–45% в 2019 г.).

( Читать дальше )

В ближайшие месяцы ситуация на рынке будет сложной для Газпрома - Sberbank CIB

- 24 января 2020, 12:55

- |

По подсчетам Интерфакса, в январе 2020 года экспортные поставки газа Газпромом в Европу, сократились приблизительно до 13,0-13,3 млрд куб. м, или примерно на 25% по сравнению с 17,6 млрд куб. м в январе прошлого года. Более низкий показатель был зафиксирован последний раз в 2015 году, когда экспорт упал до 11,0 млрд куб. м. Сейчас это связано в основном с теплой погодой зимой, а также с тем, что потребители предпочитают использовать газ из почти полностью заполненных хранилищ.

Текущая динамика экспорта газа в целом совпадает с нашими ожиданиями. Как мы отмечали ранее, на конец прошлого года европейские газохранилища были заполнены до рекордно высоких уровней еще до наступления отопительного сезона: в октябре 2019 года, по данным AGSI, хранилища были заполнены на 98%, в основном в преддверии переговоров о транзите газа через Украину с учетом сопутствующих рисков.

Текущая динамика экспорта газа в целом совпадает с нашими ожиданиями. Как мы отмечали ранее, на конец прошлого года европейские газохранилища были заполнены до рекордно высоких уровней еще до наступления отопительного сезона: в октябре 2019 года, по данным AGSI, хранилища были заполнены на 98%, в основном в преддверии переговоров о транзите газа через Украину с учетом сопутствующих рисков.

Подписание договора о транзите с Украиной, а также теплая погода этой зимой оказывают давление на цену газа — мы полагаем, что европейские потребители откладывают закупку газа, чтобы сначала израсходовать имеющиеся запасы. Мы ожидаем, что в ближайшие месяцы ситуация на рынке будет сложной для «Газпрома». Мы полагаем, что компания продолжит защищать свою рыночную долю, продавая газ на спотовом рынке. Тем не менее, наш прогноз экспорта в Европу на весь 2020 год на уровне 194 млрд куб. м (что приблизительно на 3% ниже уровня 2019 года) сейчас выглядит слишком оптимистичным.Sberbank CIB

Газпром - очень привлекательный актив для долгосрочных инвестиций - Фридом Финанс

- 26 ноября 2019, 19:54

- |

«Газпром» ожидает среднюю цену на газ в 2020-м на уровне 2017 года — в районе $200 за 1 куб. м. Низкая цена стала следствием различных факторов. В частности, Еврокомиссия требует больше газа продавать на споте. Но спотовый рынок исторически — это балансирующий рынок, где торгуются небольшие объемы, а большинство контрактов (78%) заключается на долгосрочной основе на условиях привязки к нефтяному базису. Увеличение объема продаж никак не повысило число покупателей на рынке, поэтому цены, и без того отличающиеся высокой волатильностью, резко просели (до $90 за 1 куб. м). В результате страны ЕС сумели на комфортных условиях практически целиком заполнить ПХГ, сделав достаточные запасы на весь зимний период. На споте цены могут «гулять», но к заметному росту продаж Газпрома это не приведет.

В случае прекращения транзита через Украину с 1 января в странах, не имеющих ПХГ (Сербия, Босния, Молдова) дефицит газа возникнет, но на европейском рынке в целом ситуация будет стабильной. Рисков для СП-2 нет: закон в Германии разрешает его использование со 100% мощностью. Соответственно, для существенного изменения расклада сил на рынке нет предпосылок. Сейчас доля Газпрома приблизительно 37%, СПГ — 13%, остальное обеспечивают внутренние (Норвегия) и внешние поставщики. Но долгосрочно, на горизонте до 2035 года, цены на газ и объемы будут расти (на 13–23 и 22–39% соответственно).

( Читать дальше )

В случае прекращения транзита через Украину с 1 января в странах, не имеющих ПХГ (Сербия, Босния, Молдова) дефицит газа возникнет, но на европейском рынке в целом ситуация будет стабильной. Рисков для СП-2 нет: закон в Германии разрешает его использование со 100% мощностью. Соответственно, для существенного изменения расклада сил на рынке нет предпосылок. Сейчас доля Газпрома приблизительно 37%, СПГ — 13%, остальное обеспечивают внутренние (Норвегия) и внешние поставщики. Но долгосрочно, на горизонте до 2035 года, цены на газ и объемы будут расти (на 13–23 и 22–39% соответственно).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал