процентные ставки

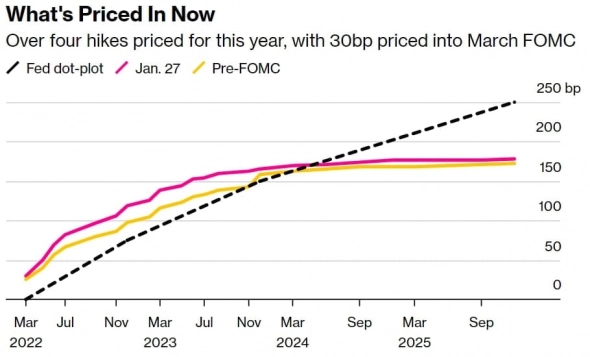

Bullard (ФРС): думаю рынки закладывают 5 повышений ставки в этом году и это неплохая ставка

- 02 февраля 2022, 09:10

- |

Bullard (ФРС):

👉 Думаю рынки закладывают 5 повышений ставки в этом году

👉 Поддержу повышение ставки в марте

👉 То, что рынки рассчитывают на пять повышений ставок в этом году, «не является ужасной ставкой». Я считаю, что остается открытым вопрос, придется ли ФРС принимать более жёсткие меры.

👉 Я прогнозирую устойчивый спрос в США и рост ВВП на 4% в 2022 году. ФРС не так уж далека от достижения нейтральной позиции, если рассматривать ставки и баланс вместе.

👉 В июле-августе мы сможем оценить, насколько высокой инфляция останется до конца года, и скорректировать политику соответствующим образом.

- комментировать

- 138

- Комментарии ( 0 )

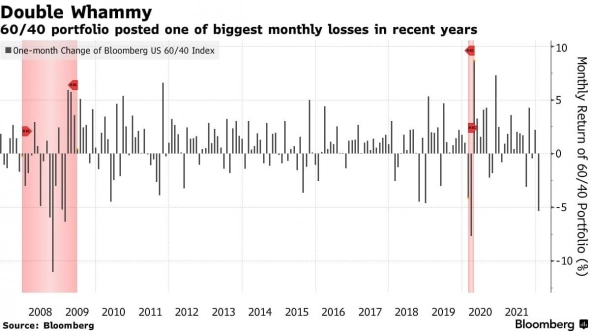

Портфели 60/40 несут наибольшие потери с марта 2020 года из-за политики ФРС

- 01 февраля 2022, 09:46

- |

👉 Цены как на акции, так и на облигации резко упали в январе на фоне ужесточения ДКП в США. Индекс Bloomberg 60/40 потерял за месяц 5,4%: снижение на 6,75% и 2,1% для акций и облигаций соответственно. Это худший показатель после падения на 7,7% в марте 2020 года

👉 Нэнси Дэвис из Quadratic Capital Management считает, что рынок сейчас наблюдает стагфляционную среду. Акции и облигации синхронно падают в цене из-за постоянной высокой инфляции и низких темпов экономического роста.

Трейдеры готовятся к 5 повышениям ставок ФРС в этом году

- 28 января 2022, 09:06

- |

👉 Ястребиный тон Джерома Пауэлла заставил инвесторов ожидать резкое повышение ставки в марте вплоть до +0,5%. Трейдеры с большой вероятностью оценивают пятикратное повышение ставки в этом году

👉 Показатели роста валового внутреннего продукта США за последний квартал 2021 года оказались выше прогнозов. В годовом исчислении ВВП вырос на 6,9%. Это усиливает опасения относительно ещё более резкого наклона ДКП.

ФРС может повысить ставки 7 раз в этом году — Goldman Sachs

- 24 января 2022, 09:40

- |

Экономисты Goldman Sachs видят риски того, что в этом году ФРС может повышать ставки на каждом заседании, начиная с марта, т. е. семь раз: в марте, мае, июне, июле, сентябре, ноябре и декабре

Инфляционное давление означает, что риски в некоторой степени смещены в сторону более быстрых темпов ужесточения денежно-кредитной политики, чем предполагает наш базовый сценарий. Есть вероятность того, что регулятор будет действовать на каждом заседании до тех пор, пока инфляционная картина не изменится. Это повышает вероятность еще одного поднятия ставки или объявления о начале сокращения баланса уже в мае, что предполагает больше четырех повышений ставок в этом году. Мы можем также представить себе ряд причин, которые бы заставили ФРС повышать ставки на каждом заседании

Среди таких причин банк называет дальнейший рост долгосрочных инфляционных ожиданий или очередное превышение прогнозов фактическими данными по инфляции. Экономисты Goldman Sachs отмечают, что появление омикрона и продолжающийся рост заработных плат заставляет их беспокоиться относительно инфляционных перспектив

www.bloomberg.com/news/articles/2022-01-23/goldman-sees-risk-fed-will-tighten-at-every-meeting-from-march

Перспектива того, что цена на нефть превысит 100 долларов, подогревает опасения по поводу инфляции

- 21 января 2022, 00:59

- |

Сто и более долларов за баррель сырой нефти — такой сценарий может вскоре стать реальностью, считают банки США. Цена барреля (159 литров) нефти марки Brent достигла семилетнего максимума в 89 долларов после роста на 50 процентов за последний год и еще на 14 процентов с начала 2022 года.

Высокие цены на энергоносители в любом случае являются драйвером инфляции номер один. Но сто евро за баррель сырой нефти могут перетасовать карты в покере процентных ставок для центральных банков. Если цены на энергоносители не упадут, это будет окончательным ударом по инфляции. В конце концов, центральные банки уже опасаются спирали цен на заработную плату.

Из-за быстро растущей инфляции профсоюзы могут добиваться повышения заработной платы, а компании — перекладывать растущие расходы на потребителей. Такие эффекты второго порядка грозят еще больше подстегнуть инфляцию. Потребителям в Еврозоне уже приходится платить все больше и больше за энергоносители. Однако цена барреля в сто долларов в конечном итоге может создать именно ту инфляционную среду, которая порождает значительное давление на заработную плату.

( Читать дальше )

Почему падают акции технологических компаний - отрицательная корреляция с разворотом процентных ставок

- 19 января 2022, 13:55

- |

Разворот процентных ставок набирает полную силу. Центральные банки по всему миру уже повышают свои ключевые процентные ставки, см. Россию, Бразилию, Польшу, Великобританию и многие другие страны. ЕЦБ колеблется, но ФРС будет повышать процентные ставки несколько раз в этом году! Это бьет Уолл-стрит в живот. Акции технологических компаний, в частности, чувствительны к процентным ставкам. Соответственно, в настоящее время они падают сильнее, чем акции «старых добрых скучных» секторов…

( Читать дальше )

Выступление Джерома Пауэлла: Главное

- 11 января 2022, 18:36

- |

👉 Большая доля скачка инфляции связана с нарушениями на фоне пандемии COVID-19. Мы будем использовать наши инструменты для снижения инфляции

👉 Если инфляция продолжит оставаться выше прогноза, со временем нам придется еще больше повышать процентные ставки

👉 Главное, что может сделать ФРС, — это обеспечить надежный рынок труда. Наши инструменты не имеют прямого распределительного эффекта, но ограниченный рынок труда имеет много преимуществ

👉 Теперь у нас есть несоответствие между спросом и предложением. Я не считаю необходимым урегулировать все несоответствия через канал спроса

👉 Мы хотим поощрять длительный рост, который требует ценовой стабильности, а высокая инфляция является угрозой для этой цели

👉 Экономика больше не требует чрезмерно адаптивной политики

👉 Мы, вероятно, нормализуем политику в этом году, в том числе повысим процентные ставки. Возможно, в конце этого года, баланс сможет сократиться

👉 Мы собираемся прекратить покупку активов в марте. Нам нужно добиться стабильности цен, я уверен, что мы сможем это сделать

👉 Спрос на рабочую силу по отношению к предложению находится на самом высоком уровне, который я могу вспомнить. Однако присутствуют проблемы с предложением

Золото поднимется до 10000$, серебро до 500$ - вот почему это произойдет

- 07 декабря 2021, 01:19

- |

Цена на золото не смогла отстоять отметку в 1800 долларов, и прошедшая неделя была отмечена потерями в золоте, а также серебре и акциях горнодобывающей промышленности. Но если Leigh Goehring, партнер компании Goehring & Rozencwaig Associates, сделает по-своему, такие движения вряд ли будут иметь значение. Он видит впереди «десятилетие дефицита» и высокую инфляцию. Кроме того, центральный банк, скорее всего, не станет повышать процентные ставки. Это должно значительно подтолкнуть золото и серебро вверх. Он считает возможными $10000 за золото и $500 за серебро.

В следующем году инфляция уже может превысить 9%, и она может стать намного хуже, сказал Goehring в интервью Kitco News. «Мы все ближе и ближе к взрыву цены на золото в сторону повышения. Я твердо убежден, что инфляция никуда не денется. Эта проблема будет существовать и впредь. Мы можем столкнуться с „черным лебедем“ в инфляции. Это может быть нефтяной шок, шок от природного газа или сельскохозяйственный шок», — сказал Goehring.

По его словам, между сегодняшним днем и концом 1960-х и началом 1970-х годов есть много сходств, которые нельзя игнорировать. В те времена инфляция росла примерно на 5-6 процентов в год — точно так же, как и сегодня. А затем, в 1973 году, прилетел «черный лебедь» — нефтяное эмбарго. «Цена на нефть выросла с 4 долларов за баррель до 15 долларов буквально за одну ночь. И это вызвало огромную волну инфляционной психологии. ФРС агрессивно повышала процентные ставки. В течение следующих двух лет цена на золото снижалась, пока не достигла дна в 1975 году», — сказал Goehring. «Однако на этот раз ФРС придется воздержаться от повышения ставок, потому что это будет слишком болезненно для всех». И это был бы идеальный сценарий для золота, добавляет Goehring. «Как только драгоценный металл достигнет дна на ужесточении мер ФРС, он начнет свой масштабный бычий рынок».

( Читать дальше )

Какие страны могут пострадать от повышения процентных ставок кроме Турции

- 24 ноября 2021, 09:32

- |

Анализ, опубликованный на прошлой неделе инвестиционным банком Nomura, показал, что четырьмя развивающимися рынками, наиболее подверженными риску валютного кризиса, являются Египет, Румыния, Турция и Шри-Ланка

www.cnbc.com/2021/11/24/mark-mobius-on-weaker-turkish-lira-investing-in-emerging-markets.html

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал