процентная ставка

Полную стоимость микрозаймов хотят ограничить 100% годовых (сейчас она не может быть выше 292%) — Известия

- 22 апреля 2024, 11:39

- |

Причина внесения поправок - резкий рост уровня закредитованности населения за последний год. Также в документе подчеркивается, что повышение задолженности по ссудам значительно опережает увеличение доходов населения, что способствует обращениям должниками за вторыми и третьими кредитами.

«Известия» направили запросы в Минфин и банки с просьбой оценить перспективы поддержки инициативы.

iz.ru/1684939/natalia-bashlykova-evgenii-grachev/schet-ne-umesten-polnuiu-stoimost-mikrozaimov-khotiat-ogranichit-100-godovykh

- комментировать

- 178

- Комментарии ( 0 )

Банк России может перейти к снижению ставки не раньше июля 2024г — консенсус-прогноз 30 участников рынка, опрошенных РБК

- 22 апреля 2024, 10:04

- |

+ На ближайшем заседании ставка останется на уровне 16%.

+ Полностью не исключается и вариант сохранения ставки на уровне 16% до конца года или даже ее повышения.

+ Условия, при которых можно будет говорить о снижении ключевой ставки, сам ЦБ перечислил в резюме по итогам заседания совета директоров в марте: необходимы охлаждение потребительского кредитования и потребительской активности, снижение жесткости рынка труда, отсутствие реализации проинфляционных рисков со стороны бюджета или внешних условий.

«ЦБ выжидает в том числе решений по бюджету, которые возможны не раньше конца мая, когда будет сформировано новое правительство», — указывает главный экономист рейтингового агентства «Эксперт РА» Антон Табах.

www.rbc.ru/finances/22/04/2024/662225ec9a7947f7e2f04cb7?utm_source=telegram&utm_medium=messenger

Банк России оставит ключевую ставку на уровне 16% годовых на заседании 26 апреля — консенсус-прогноз Известий

- 21 апреля 2024, 12:19

- |

+ рост цен замедляется, но устойчивость этого тренда еще предстоит подтвердить

+ инфляционное давление на экономику сохранится из-за быстрого роста денежной массы

+ не произошло замедления экономической активности и потребительского спроса

+ кредитование продолжает расти быстрее ожиданий регулятора

+ возможности выпуска в РФ сокращаются из-за напряжения на рынке труда

iz.ru/1684913/evgenii-grachev/bremia-printcipa-rynok-ozhidaet-sokhraneniia-kliuchevoi-stavki-v-16

Вызывает ли "слив" Китаем рост доходности казначейских обязательств США?

- 19 апреля 2024, 15:13

- |

Хотя мы прекрасно понимаем, что «корреляция не является причинно-следственной связью», трудно спорить с тем, что практически идеальное совпадение объема казначейских обязательств у Китая и доходности 10-летних казначейских облигаций США за последние три года заставляет нас задуматься (вполголоса), не является ли все это хорошо управляемой (медленной и неуклонной) ликвидацией (все еще массивных) казначейских обязательств США Китаем — вдали от QT, речей ФРС, макроэкономики, геополитических кризисов, ИИ-шумихи, страшилок о росте...

Хотя мы прекрасно понимаем, что «корреляция не является причинно-следственной связью», трудно спорить с тем, что практически идеальное совпадение объема казначейских обязательств у Китая и доходности 10-летних казначейских облигаций США за последние три года заставляет нас задуматься (вполголоса), не является ли все это хорошо управляемой (медленной и неуклонной) ликвидацией (все еще массивных) казначейских обязательств США Китаем — вдали от QT, речей ФРС, макроэкономики, геополитических кризисов, ИИ-шумихи, страшилок о росте...( Читать дальше )

Уильямс из ФРС не видит острой необходимости в снижении процентных ставок

- 18 апреля 2024, 18:27

- |

Президент Федеральной резервной системы Нью-Йорка Джон Уильямс заявил в четверг, что хорошее состояние экономики США означает, что сейчас нет насущных причин для снижения процентных ставок.

«Я определенно не чувствую срочности в снижении процентных ставок», учитывая нынешнюю силу экономики, — заявил Уильямс на Всемирном экономическом саммите Semafor в Вашингтоне.

«У нас сильная экономика, мы хотим сильной экономики, и это очень хорошие новости», — сказал Уильямс. «Но это также означает, что ставки, которые мы установили, не привели к слишком сильному замедлению экономики», что свидетельствует о том, что необходимо сохранять стабильность и одновременно работать над тем, чтобы вернуть инфляцию к целевому показателю центрального банка в 2%.

Уильямс, который также является заместителем председателя Федерального комитета по открытому рынку, заявил, что он по-прежнему ожидает, что ценовое давление вернется к целевому уровню.

( Читать дальше )

Банк России на заседании 26 апреля сохранит ключевую ставку на текущем уровне в 16% — SberCIB

- 17 апреля 2024, 17:25

- |

«Банк России на своем заседании 26 апреля сохранит ставку на уровне в 16%, а также повторит, что требуется продолжительный период поддержания высоких ставок. Кроме того, он повысит свои прогнозы по средней ключевой ставке на 2024 и 2025 годы на 0,5-1 процентный пункт», - считает старший стратег SberCIB Investment Research Игорь Рапохин.

1prime.ru/20240417/stavka-847468163.html

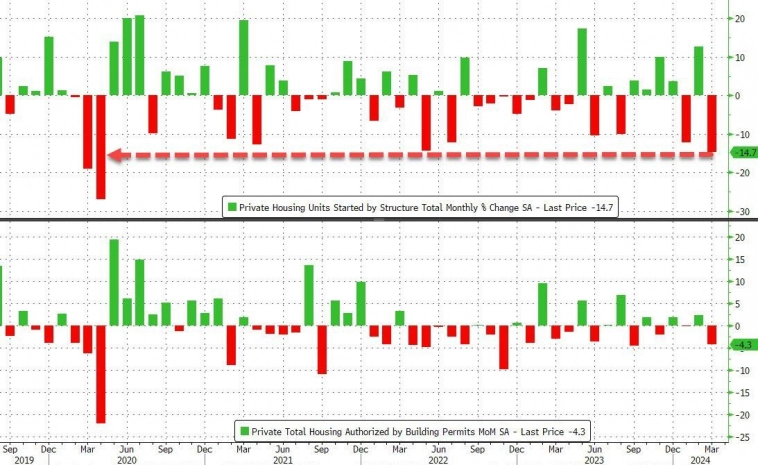

Начатые строительства домов в США рухнуло в марте - самое большое падение с COVID-локдаунов

- 17 апреля 2024, 16:05

- |

Это была кровавая бойня по всем направлениям: число сделок по аренде жилья упало на 20,8% по сравнению с предыдущим месяцем...

Это была кровавая бойня по всем направлениям: число сделок по аренде жилья упало на 20,8% по сравнению с предыдущим месяцем...( Читать дальше )

Средняя максимальная процентная ставка по рублевым вкладам в топ-10 банков РФ в 1 декаде апреля составила 14,83%

- 16 апреля 2024, 18:13

- |

Результаты мониторинга в апреле 2024 года максимальных процентных ставок по вкладам в российских рублях десяти кредитных организаций, привлекающих наибольший объём депозитов физических лиц:

I декада апреля — 14,83%.

Сведения о динамике результатов мониторинга представлены на официальном сайте Банка России.

Сведения о средних максимальных процентных ставках по вкладам по срокам привлечения приводятся справочно.

cbr.ru/press/pr/?file=638488863867174711BANK_SECTOR.htm

ФРС играет решающую роль в вопросе о том, когда и будут ли ЕЦБ и Банк Англии снижать ставки

- 12 апреля 2024, 10:49

- |

Рынок по-прежнему считает более вероятным, что ЕЦБ снизит ставку раньше ФРС, но эти шансы снизились после данных по индексу потребительских цен в США. На прошлой неделе снижение ставки на июньском заседании ЕЦБ, которое считалось практически несомненным, теперь ожидается лишь на 80%. Изменения в ожиданиях Банка Англии были более значительными: вероятность снижения ставки в июне уменьшилась вдвое — до 40%.

( Читать дальше )

Итоги недели 11.04.2024. Предпринимательство, прибыль, государство и монополии. Курс доллара и нефть

- 11 апреля 2024, 16:29

- |

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

https://youtu.be/Q4whPmRZ5OEИ просьба ставить лайки. Вам же денег не стоит, а светлым лучам рюхизма поможет пробиться сквозь тучи

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал