продажа волатильности

Торговля опционами

- 07 апреля 2018, 07:50

- |

Всем привет!

В продолжение открытой конструкции, на экспирацию 05/04 закрыл недельную покупку волы и роллировался на следующую неделю:

закрыл недельки 05/04:

+1шт call 125(05/04) 70п

+1шт put 125(05/04) 310п

остальные экспирировались в ноль

открыл недельки 12/04:

-1шт call 125(12/04) 1060п

+2шт call 127(12/04) 300п

+1шт call 130(12/04) 80п

-1шт put 125(12/04) 1260п

+2шт put 122(12/04) 450п

Недельки закрыл за 45мин до экспирации. Закрыл раньше, т.к. цена проходила близко к 125 страйку, временная стоимость центральных опционов была незначительная и опционы стали вести себя как фьючерс, плюс недельная часть вышла в символический плюс 50п. По факту, на саму экспирацию результат был бы лучше, примерно на +230п.

Попытался описать принцип открытия позиции, по которому я выбираю страйки, цены и их количественное соотношение, но в итоге пришел к выводу, что получается слишком много ситуаций, при которых я так или иначе выбираю как мне открыть/закрыть позицию. Т.е. если бы я решил запустить робота по данной стратегии, то ничего бы не вышло, всегда необходимо принимать индивидуальное решение, основываясь на тех множественных параметрах, в рамках которых находится рынок именно в текущий момент времени. Например, в определенный момент я оцениваю состояние рынка и у меня возникает несколько вариантов управления открытыми позициями. Среди нескольких этих вариантов я оцениваю какой вариант для меня более оптимальный и соответственно привожу его в исполнение.

По ГО вся конструкция в совокупе(две части) составляет около 4000руб.

( Читать дальше )

- комментировать

- 4.2К | ★3

- Комментарии ( 9 )

Колл-ратио спред. Управление при пробитии опасного края.

- 16 ноября 2017, 20:03

- |

Для закрепления в собственной памяти составил анализ по колл-ратио спреду по СИ с экспирацией 16-11-2017

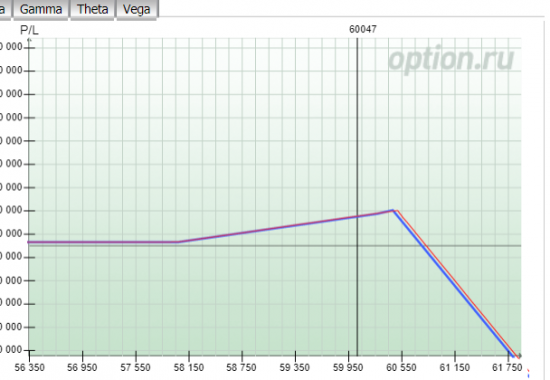

Профиль исходный:

При формировании

с 19-10-17 22:57:08

по 20-10-17 10:10:39

Цена Си 57890 на закрытии 19-10-2017.

Куплено: Колл-58000 11 шт по 615

Продано: Колл-60250 1 шт по 107

Колл-60500 103 шт по 95

мин. доход 3,1 тыс

макс.доход 30,3 тыс (при закрытии на 60500)

График Си за последние дни

( Читать дальше )

Пример анализа перед созданием опционной позиции.

- 14 ноября 2017, 15:58

- |

За последний месяц, 30-ти дневная подразумеваемая волатильность колебалась в диапазоне 13,7% — 15,7%. И сейчас приблизилась к верхней границе этого диапазона. В тоже время, 10-ти дневная историческая волатильность снижается от верхней границы своего диапазона за последние два месяца (4% — 11,5%).

Предполагаю, что, так как историческая волатильность снижается, то и подразумеваемая волатильность тоже будет снижаться. То есть, будем продавать подразумеваемую волатильность. Прогноз: подразумеваемая волатильность должна снизиться приблизительно на 2% (15,7% — 13,7%). Можно создать позицию сейчас, а можно дождаться подтверждения, что подразумеваемая волатильность начала снижаться.

Так как историческая волатильность находится в верхней границе своего диапазона, то будем продавать опционы «без денег». Буду продавать опционы на расстоянии в приблизительно два стандартных отклонения. Это опционы с дельтой около 10-15.

( Читать дальше )

Способы заработка на продаже опционов. Двухсторонняя продажа волатильности.

- 22 октября 2017, 11:26

- |

В серии статей хотел бы обсудить основные варианты стратегий продажи волатильности, показать преимущества и недостатки каждой из них.

Наверное, самый агрессивный и простой по внешнему виду способ пытаться зарабатывать на распаде опционов – это двухсторонняя продажа.

В самом вырожденном (тривиальном) виде стратегия не предполагает прогнозирование рынка и в таком случае кол-во продаваемых колов и путов равно друг другу, часто даже трейдеры стараются подобрать премии кола и пута так, чтобы и они были равны между собой. Псевдологичный вопрос, который может быть задан по данной стратегии торговли – это на чём же тогда происходит заработок? если мы не имеем взгляд на рынок, а просто встаём против любого направленного движения рынка. Чтобы ответить на этот вопрос достаточно сравнить две цифры Implied Volatility (IV) и Historical Volatility (HV). Для удобства и наглядности воспользуемся сервисом option.ru – функцией «Графики волатильности». Построим сравнительный график IV и HV за 2017 год для нефти марки Brent торгуемой на российском рынке (если конечно дублирующее автоследование за американскими фьючерсными котировками можно назвать полноценной биржевой торговлей).

( Читать дальше )

Продавцам опционов!!!!

- 23 августа 2017, 13:33

- |

Привет !!! сидел тут в выходные в бане и стало страшно ))) так бывает, когда долго торгуешь — неоъяснимый СТРАХ )) потом подумал — опыт большой ))) откуддааа,,,,, пришел к выводу РЫНОК СЛИШКОМ УСПОКОИЛСЯ — а я продаю края !!!!

Опыт попказывает, то страх нужно проводить в виде стресс-теста своих позиций на примере любой жопы на ФР любой страны ))-

( Читать дальше )

Черный понедельник !!!!!!!!!!!!!! Продавцам опционов посвящается !!!

- 23 августа 2017, 11:58

- |

Итак, бодрствуйте, ибо не знаете ни дня, ни часа, в который придет Сын Человеческий.

от Матфея гл25

Привет !!! сидел тут в выходные в бане и стало страшно ))) так бывает, когда долго торгуешь — неоъяснимый СТРАХ )) потом подумал — опыт большой ))) откуддааа,,,,, пришел к выводу РЫНОК СЛИШКОМ УСПОКОИЛСЯ — а я продаю края !!!!

Опыт попказывает, то страх нужно проводить в виде стресс-теста своих позиций на примере любой жопы на ФР любой страны ))-

Начинаю 19/10/1987- черный понедельник, 17/08/1998 — понедельник, 03/03/2014-понедельник, 15/12/2014- понедельник -(это моя память уже), выход Великобритании -реакция в понедельник, Трамп победил - понедельник — это уже просто так ))

Перенос позиций через выходные в нашем индексе РТС 03/03/2014 стоил мне 40 % счета (для кого-то долги)- а ведь тоже все достаточно спокойно было. В итоге 4 планки и вола от 30 до 90 % 5 часов.

Я не настаиваю, что ШУХЕР рядом, но рябята продающие волатильность помните ПЛЗ о том, что есть эти риски и управляйте краем.

Всем удачи !!!

стратегия для новичков- продажа опционов

- 30 мая 2017, 12:39

- |

1 ПОСТ по продажам ОТ 25.5.17-ГО

\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\\

Придется все менять, чтобы это было под новичков. Итак: Решил изменить направление в продажах. Торговать придется немного иначе, чем планировал. Это будет продажа центральных страйков. Например: Я продаю 1 центральный пут и колл на центре. И покупаю 1 колл и пут в отдалении от моих продаж на 25000 пунктов. Сигналы самые обычные: 2 свечи на двухчасовом графике должны двинуться минимум на 5000 пунктов на квартальных (или полугодовых опционах) для продажи и выход, если движение не более 1000 пунктов, а для покупок все с точности до наоборот, что касается входа и выхода

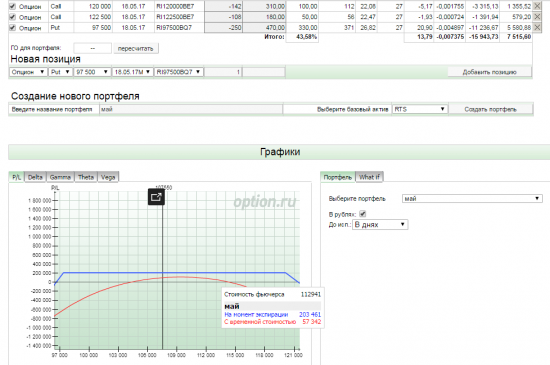

Снова продал опционы на РТС !!!!

- 21 апреля 2017, 09:26

- |

ПРимерно уже с 10/04 начал собирать позю на майскую экпиру — получилось так !!

В целом все пока стандартно!!! сценарии управления краями буду задействовать при движении вниз после 100000, или вверх после 118000.

Управлении состоит в ограничении риска дельты при помощи робота-дельтахеджера.

ПРибыль за апрель вывел и купил путевку в жаркую страну )))- надеюсь чартеры с ней не запретят )))

Всем успехов !!!

Газпром, Покупай когда все бояться и ждут что будет хуже!!

- 20 апреля 2017, 14:36

- |

Таких цен мы не видели уже давно, те кто пропустил возможности 14 года, и сокрушался, я вам предлагаю задуматься и не упустить свой шанс. Покупать на панике всегда страшно… Но если следовать за толпой и быть как все, то и результат вы получите такой же, то есть в лучшей случае посредственный. Научитесь быть в рынке самодостаточными и принимать тяжелые решения, в моменты когда из каждого «утюга» кричат что вы не правы. Так что совет инвесторам, начинайте подбирать газпром пока процентов на 20-30% от выделенного объема..

( Читать дальше )

Война и трейдинг

- 08 апреля 2017, 16:54

- |

Сейчас читаю мемуары Серова Ивана Александровича (1905–1990) - монументальная фигура нашей новейшей истории, один из руководителей НКВД-МВД СССР в 1941–1953 гг., первый председатель КГБ СССР в 1954–1958 гг., начальник ГРУ ГШ в 1958–1963 гг., генерал армии, Герой Советского Союза, едва ли не самый могущественный и информированный человек своего времени. Волею судеб он оказался вовлечен в важнейшие события 1940-1960-х годов, в прямом смысле являясь одним из их творцов. (книга «Записки из чемодана»)

Ну и как это часто бывает, если 5 дней в неделю думаешь о трейдинге, то даже на выходные всю новую информацию пропускаешь через призму торговли на рынке. А так как я большей частью продаю волатильность (так или иначе), то обнаружил, что продажа волатильности — это чертовски сродни русскому менталитету, кому бы он ни принадлежал. Чтобы это показать, разберу на примере Отечественной войны 1812 года, Великой Отечественной 1941-1945 гг и стратегии продажи волатильности их сходства:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал