прогноз

Картина дня 13.06.2019. НЕФТЬ

- 13 июня 2019, 05:08

- |

Приветствую!

Локально

Сделали «обязательную» часть отскока сходив к 63.72 и оттуда цену снова слили на лои.

Сам ждал отскока повыше, вплоть до 66.33.

Сейчас цену вернули в шортовую логику и в принципе можем нырять ниже, даже без технических отскоков. Теперь чтобы цену выкрутить в лонги нужен какой то достаточно широкий боковик, в любом случае для лонга нужно ждать какой то первый выкуп и смотреть как он будет — шортово или

лонгово. После выкупа логично движение вниз, что в рамках шорта что лонга и вот на этом движении и нужно будет смотреть лонг.

( Читать дальше )

- комментировать

- Комментарии ( 9 )

Как фондовый рынок США может отреагировать на снижение ставки — небольшой исторический экскурс

- 12 июня 2019, 20:10

- |

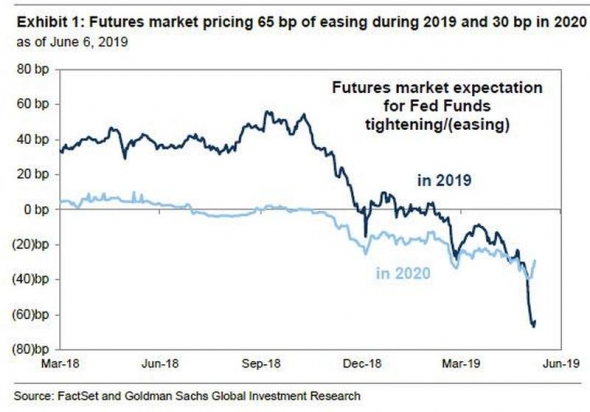

Как известно, денежный рынок США начал активно закладывать в цены смягчение монетарной политики ФРС на ближайших заседаниях. По мнению его участников, вероятность как минимум однократного снижения ставки к концу года превысила 90%! В целом, потенциал снижения в этом году оценивается в 65 базисных пунктов, а в следующем — составляет 30 базисных пунктов. Это эквивалентно четырем последовательным снижениям ставки рефинансирования к концу 2020 года:

(Рынки ожидают снижения ставки рефинансирования на 65 б.п. в этом году и на 30 б.п. в следующем (по данным на 6 июня 2019))

На ZeroHedge опубликовали по этому поводу хороший обзор от аналитиков Goldman Sachs, в котором проводится небольшой исторический экскурс на тему поведения фондового рынка США после начала смягчения монетарной политики ФРС.

Так, начиная с 1988 года имело место 13 случаев когда участники рынка ожидали снижения ставки за день до заседания Феда. Во всех 13 случаях ставки на этом заседании были снижены. В двух случаях участники рынка пересматривали свои ожидания к началу заседания ФРС в сторону ужесточения. Это происходило в середине цикла смягчения монетарной политики и в обоих случаях фондовый рынок падал в течение месяца перед заседанием (на 5% в феврале 1990 и на 1% в феврале 1992).

( Читать дальше )

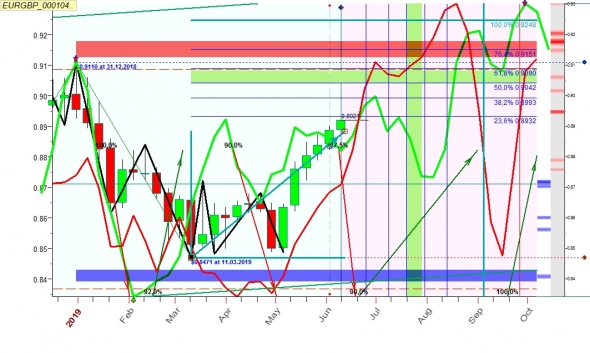

Комплексный анализ EUR\USD

- 12 июня 2019, 15:13

- |

Всех приветствую!

Рассмотрим прогноз EUR/USD. Проведем анализ с точки зрения зон маржинальных требований, опционных уровней и технического анализа.

Анализ маржинальных зон. Пара EUR/USD отработала полный контракт и собрала агрессивные цены на покупку с целью на «золотую» НКЗ. По факту, до цели осталось порядка 150 пипсов, и присоединяться к движению уже поздно. Однако, если мы закроемся выше «золотой» НКЗ, то можно ждать хороших цен на покупку с целью на 1.14500. Возможен еще другой вариант, уровень «золотой» НКЗ может стать сопротивлением, откуда отобъемся и имеем все основания к снижению котировки пары. Таким образом, на текущий момент займу выжидательную позицию.

С точки зрения технического анализа, на D1 EUR/USD пробил уровень сопротивления тренда, тянувшегося с января, отретестил его и показал очень хорошее движение наверх. Причем потенциал ретеста канала (1500 пипсов) почти отработался, пройдя 1400 пипсов. Дальнейшее развитие по технике пока непонятно.

( Читать дальше )

Рубль стабильно на 62

- 12 июня 2019, 09:14

- |

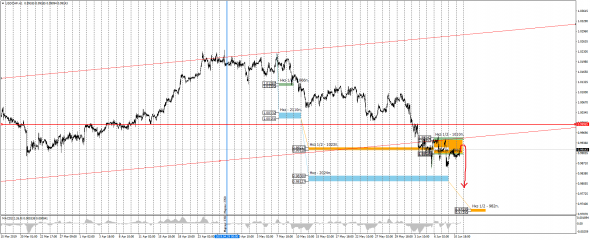

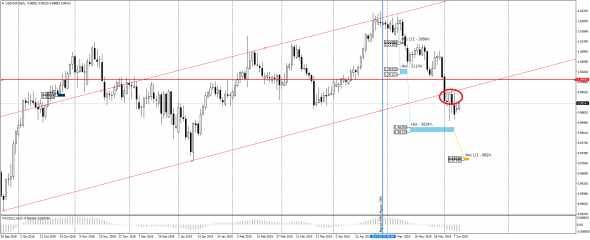

Продаем USD\CHF

- 11 июня 2019, 14:58

- |

Добрый день, уважаемые форумчане!

Рассмотрим прогноз пары USD\CHF. Проведем анализ с точки зрения зон маржинальных требований, опционных уровней и технического анализа.

Начнем с маржи. Франк успешно отработал один полный контракт и закрылся ниже зоны сопротивления участников с плечом 1:2. Сейчас мы находимся в зоне хороших цен на продажу с первой целью на полный контракт 0.98127 и второй целью 0.97145 (золотая НКЗ от второго контракта). Обоснованный стоп за горизонтальный уровень на 0.99955.

С точки зрения техники, на D1 мы пробили уровень трендовой поддержки и его отретестили. Теперь можем запросто улететь вниз от этого уровня, что подтверждает идею продажи.

( Читать дальше )

Прогноз экспертов Bloomberg. - 961 тыс. баррелей.

- 11 июня 2019, 00:16

- |

Прогноз экспертов, опрошенных Bloomberg (в баррелях):

- запасы сырой нефти: -961 тыс.;

- запасы бензина: +468 тыс.;

- запасы дистиллятов: +958 тыс.;

Укрепление фондового рынка США и падение доллара. Обзор на неделю

- 10 июня 2019, 13:38

- |

Прошлая неделя, как мы и ожидали, принесла много позитива. Фондовые рынки США восстановились после майского падения почти на 50%, и продолжает свой рост. Американский доллар только сегодня начал укрепляться, а всю прошлую неделю оставался в «красной зоне».

Из ключевых новостей:

1) Украина. НБУ оставил процентную ставку без изменений на уровне 17,50%, тем самым доходность ОВГЗ Украины осталась на достаточно высоком уровне 18-19%.

2) Австралия. Резервный Банк Австралии снизил процентную ставку до 1,25%. До этого, Резервный Банк Новой Зеландии также снизил процентные ставки, и уже с вероятностью 70%+ ждем снижения ставки в США уже в июне-июле.

3) Еврозона. Драги не видит причин для повышения процентной ставки. Экономика замедляет темпы роста, поэтому количественное смягчение, но уже точечное, будет продолжаться.

В США продолжается борьба между политикой и экономикой. С одной стороны г-н Трамп повышает тарифы на всё, что можно, с другой давит на ФРС, чтобы те начали снижать процентные ставки и стимулировать экономику. Если разобраться в этом вопросе более подробно, то мы увидим, что снижение процентных ставок с одной стороны приведет к удешевлению денег и должно подстегнуть компании брать дешевые кредиты и быстрее расти и развиваться. С другой стороны, нужно понимать, что всегда есть предел роста, когда даже стимулирование экономики не помогает. Сейчас мы находимся именно в такой фазе, когда выручка большинства компаний начинают падать, но её оценка продолжает быть высокой. Со снижением процентных ставок мы можем увидеть дальнейший рост рынки и еще больше «раздувание пузыря». Поэтому это риски, которые нас будут ждать в будущем и к ним нужно быть готовым, хеджируя свои портфели. В ближайшее же время, ожидается продолжение роста фондовых рынков и падение курса американского доллара.

По другим странам, более подробно я рассказал в видео.

С уважением, Михаил Ритчер

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал