прогноз

Экономический дайджест 16.06.2019

- 16 июня 2019, 20:06

- |

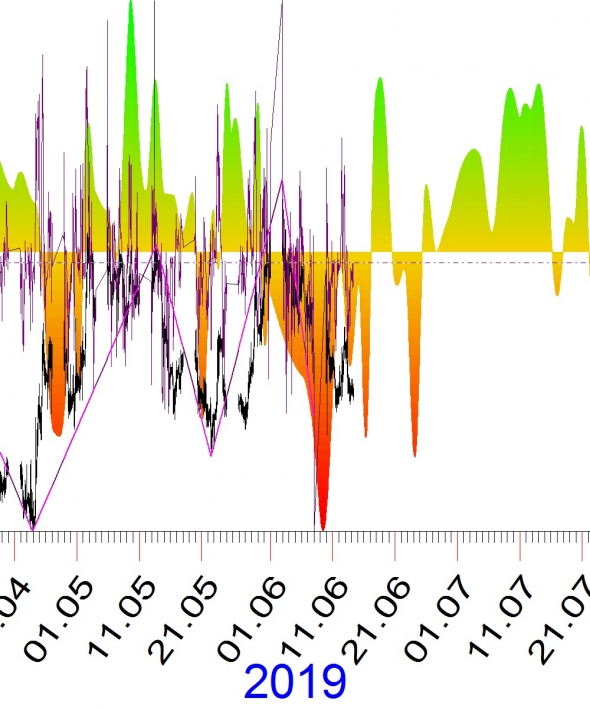

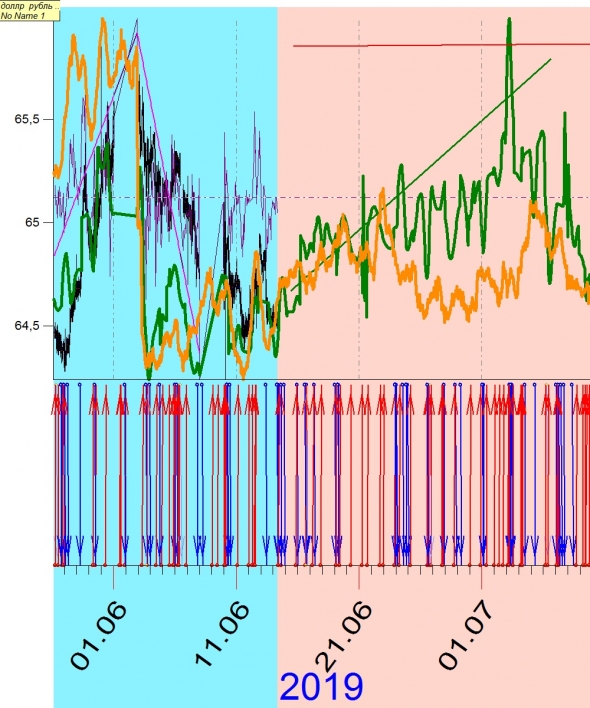

Пара доллар/рубль на прошедшей неделе припала и закрылась на уровне 64.805. Среднесрочно пара, скорее всего, закончила волну С волны 2 конечного диагонального треугольника с 86, которая является плоской (разметка здесь), и уже находится в волне 3. Варианты долгосрочных разметок здесь. Чистая длинная спекулятивная позиция во фьючерсе на рубль упала на 1 200, с 34 400 до 33 200. Индекс РТС вырос и закрылся на уровне 1341.05. Индекс российских государственных облигаций (RGBI-tr) показал новый исторический максимум (515.56) и закрылся на уровне 51.99. Подробнее слушайте в последней части «итогов недели».

Мировые рынки

Нефть реализовала фигуру «перевёрнутая голова и плечи», и ушла в коррекцию. Когда закончится (закончилась) эта коррекция будет зависеть от того, где конкретно закончился КДТ, который являлся последней волной в движении с 42.05 (разметка

( Читать дальше )

Снижение ставок ФРС и долгосрочный максимум на фондовом рынке — несколько слайдов из презентации Джеффри Гандлаха

- 16 июня 2019, 16:16

- |

На ZeroHedge выложили последнюю открытую презентацию Джеффри Гандлаха с его оценкой текущей макроэкономической ситуации и рядом прогнозов. Некоторые моменты весьма интересны и их стоит рассмотреть подробнее.

Джеффри Гандлах, для тех кто не знает, CEO инвестфонда DoubleLine, американский инвестор и бизнесмен. Недавно он закрыл успешную сделку по покупке волатильности американских трежерис через пут-колл стрэдл на TLT (ETF долгосрочных гособлигаций США). Оценить изменение волатильности трежерис можно с помощью индекса MOVE от Харли Бассмана, Гандлах взял движение с начала мая и заработал на этом 22% за месяц:

(Динамика волатильности гособлигаций США показала резкий рост с начала мая)

( Читать дальше )

Картина дня 14.06.2019. НЕФТЬ

- 14 июня 2019, 06:37

- |

Приветствую!

Локально

Сделали выкуп от лоев и после него пролив. Это укладывается в лонговую логику на перехай.

Оттолкнулись от 61.00 и в рамках лонга заходить ниже 61.00 не за чем, уход ниже — это скорей всего перелой.

От 62.87 логичны какие то отливы, исключение если лонги наберут силу в диапазоне 61.78-61.37 тогда вероятен уход выше этой точки сходу.

Далее нужно смотреть по факту что будет на 62.87, там могут выкрутить в шорты на перелой, но на это нужно будет скорей всего несколько дней.

Интрадей

Ситуация на утро

На данный момент торгуемся в районе нижнего спутника61.78 — место это шортовое.

Для шорта нужен ложный пробой, его уже сделали и ретест этой цены снизу, ретест тут нужно ждать широкий, до 61.37, и уже смотреть как от

( Читать дальше )

ПАО Группа Черкизово. Возможно стоит приглядеться...

- 13 июня 2019, 15:39

- |

По моему мнению на 5 летнем промежутке с вероятностью 99,9% рост балансовой стоимости акций превысит уровень 2100 рублей, что эквивалентно росту стоимости акции на уровне ставки без риска 7,6 по ОФЗ, и с вероятностью 60% превысит уровень в 3000 (эквивалент роста по удвоенной ставке без риска).

За период владения инвестор сможет получить дивиденды. Наиболее вероятный их размер за весь период владения составит 320 рублей, с вероятностью же в 95% они будут находится в пределах от 60 до 800 рублей.

С учётом прогнозируемых дивидендов, совокупный результат инвестиций с вероятностью более 93% превысит рост по удвоенной ставке без риска, что можно считать очень хорошим результатом.

Но инвестиционная привлекательность падает, если учесть историческую статистику оценки рыночными игроками цены акций через коэффициент P/BV. Более 70% времени «мистер рынок» оценивает акции компании с коэффициентом меньше 1, что смещает возможные рыночные цены акций для доверительного интервала в 95% в диапазон от 1700 до 7000, но при этом практически 80% лежит от 2000 до 4000 на пятилетнем горизонте.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал