прогнозы

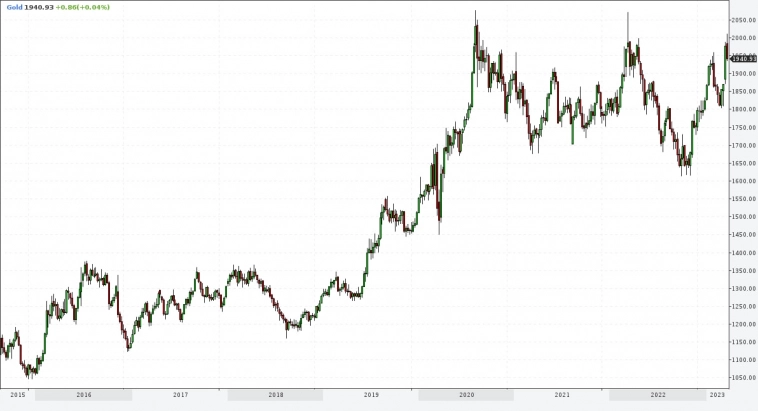

Золото. Куда дальше? [XAUUSD] - Прогноз от ТоварищГанн

- 17 мая 2023, 10:15

- |

Позиция по золоту закрыта в плюс по стопу от идеи 20 марта.

(https://t.me/c/1392922148/3432)Сегодня цена ушла ниже красного угла Ганна (пока что без подтверждения закрепления), что начало формировать приоритет на снижение.

В ближайшее время мне хотелось бы увидеть тест синих углов Ганна для анализа дальнейшего движения.

Посмотреть на структуры и силу покупателя вдоль этих углов.

Углы проходят вдоль широкого рейнджа 1870-1930.

В рамках среднесрочного тренда золото по-прежнему остаётся в растущей динамике.

Отменой послужит пробой Е200 (фиолетовая) и синего угла (~1870).

*Данный пост не является инвестиционной и торговой рекомендацией.

🎬 YouTube (https://www.youtube.com/channel/UCTfGFPMwYc7JBGIxlilL2Zw) | 🚀 Telegram (https://t.me/GTrading) | 💫 Бот проекта (https://t.me/CGann_bot)

- комментировать

- 177

- Комментарии ( 1 )

Стоит ли доверять долгосрочным прогнозам?

- 08 мая 2023, 17:50

- |

Ориентируясь на многогодовые статданные: будет тепло и около 24гр и без осадков.

Стоит ли доверять?

А вот за неделю Вам говорят — будет дождь и ветер, около 18 гр.

С долгосрочными прогнозами на бирже значительно хуже!

А ведь горе прогнозисты ориентируются на долгосрочные уровни, но дают прогноз на ближайшие дни.

Правда осторожничая оговариваются, а вот если пойдет не так то....

Тошно их слушать!

Прогнозы Николая! Что думаете?

- 22 апреля 2023, 10:00

- |

Вкратце:

-СВО кончится в конце 23го

-через 2 года доллар 250р

-рос акциям будет очень плохо через год

— американские акции упадут через год

Прошлые прогнозы Николая которые выстрелили:

-что доллар по 110 надо продавать

-потом по 55 покупать

-что рос акции вырастут на 70%

-биток он говорил покупать по 17к но потом когда он на 15 ушёл, он сказал ещё докупать

А вы что думаете?

Нефть, атомы, экономика и прочее: чем запомнилась пятнадцатая неделя 2023 года? Инфографика

- 18 апреля 2023, 20:30

- |

Еженедельный обзор интересных новостей с большим количеством картинок.

Приятного прочтения!

Нефть

Вновь начнём с чёрного золота, которое вызывает больше вопросов, чем ответов. Главная интрига года – что будет с ценой на нефть – пока остаётся интригой.

Наиболее пессимистичный (хотя, конечно, смотря для кого) прогноз представил МВФ, который спрогнозировал снижение цен на нефть до $73,1 в 2023 году и до $65,4 к 2026 году.

Citi считает, что нефть упадёт ниже $80 в этом году, несмотря на попытки ОПЕК+ поддержать рынок т.к. экономика КНР восстанавливается медленнее, чем ожидалось, а западные экономики продолжают замедляться.

Управление энергетической информации США (EIA) подошло к прогнозу несколько осторожнее и выдало цену в $85 за баррель в среднем в 2023 году. В ноздрю с ним думает Минэнерго США, составив прогноз Brent в 2023 году в $85,01 против $82,95 ранее.

Глава МЭА прогнозирует более напряжённую ситуацию на мировом рынке нефти ко второму полугодию 2023 года и ожидает, что нефть вырастет свыше показателя $85.

( Читать дальше )

Коррекция в третьем чтении

- 12 апреля 2023, 07:15

- |

Госдума вчера приняла поправки в закон о воинском учете со скоростью, нетипичной даже для принтер-режима. О чем официальных СМИ опубликовали несколько сцен с заседания, с претензией на дискуссию.

По-моему, событие запускает (или отражает) 2 процесса. Во-первых, очередное обострение в ходе СВО. Можно много говорить о необходимости цифровизации и порядка в воинском учете, но то, как это делается, наводит на всякие теории.

Во-вторых, если судить просто по телеграм-каналам РБК или Коммерсантъ, реакции на думское голосование и сам документ – в массе, резко отрицательные. Аналогичные реакции теперь сопровождают большинство любых властных инициатив. Это кризис другого порядка. С чем мы не имели дела, минимум, последние 11 лет.

Не хочу развивать тему. Но подобные вещи к росту на фондовом рынке не приводят. Вчера и не привели. Индекс МосБиржи, начинавший сессию за здравие, заканчивал ее если не за упокой, то без настроения. Рубль слабел. Вряд ли это движение на 1 день.

Динамика рынка, конечно, не мобилизационная, но в целом показательная. Рынок, как и общество, способен адаптироваться почти к чему угодно. Так что обвала по февральскому и или сентябрьскому образцу не ждал бы (хотя рубль может). Но сам тренд, как был в лучшем случае рискованным, так и остался.

( Читать дальше )

Рубль пошел на панику. Акции, воображение, бессилие и парадокс ВТБ

- 07 апреля 2023, 07:42

- |

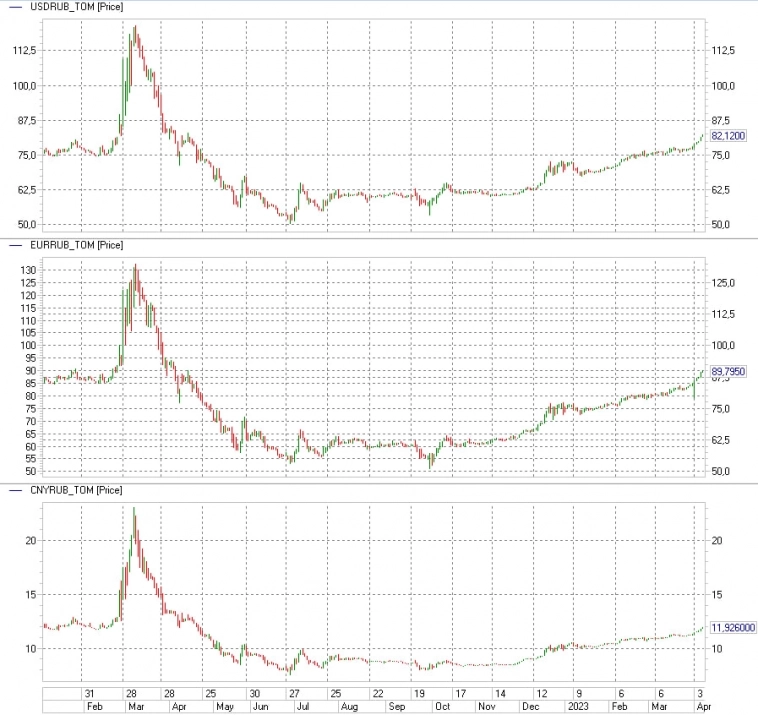

Вчера разговоров о судьбах нацвалюты заметно прибавилось. Вместе с витком ее ослабления. Рубль пошел на панику. Что такое биржевая, в данном случае валютная, паника? Это ситуация, когда продавец и покупатель, одолеваемыми общими эмоциями и страхами, готовы резко сдвинуть котировки в одну сторону. Продавец (рубля) хочет продать по любой цене, лишь бы продать, покупать (рубля) не торопится покупать, выгадывая и опуская цену как можно ниже. Паника не всегда сопровождается большими торговыми оборотами. Но всегда – большим отклонением цены в сторону накопившихся страхов.

Из сказанного можно вывести, что самой паники еще не было. Страхи активизировались, однако недостаточно материализовались в действии. Сдвиг котировок очевиден на графиках доллара, евро и юаня, однако многими до сих пор воспринимается как аномалия.

Но напряжение на торгах нарастает по экспоненте. Мы покупали доллары, евро и юани с декабря, далеко от минимальных цен, и вчера еще продолжали докупать. Но вчерашний покупки, возможно, станут одними из последних.

( Читать дальше )

Если рынок просядет, то, видимо, надолго

- 29 марта 2023, 07:30

- |

Обращу внимание на вчерашнюю комбинацию биржевых факторов:

• Российские индексы акций ускорили рост и остановили его (облигации не останавливались).

• Аналитическое сообщество вернулось к прогнозам среднесрочного роста рынка акций на 20%-40% (я прочитал всего 2 прогноза за 2 дня, они штучные, но уже не исключительные).

• Вчера под вечер резко подскочила стоимость денег. Ставка их размещения в РЕПО с ЦК в среднем превысила 8% годовых, тогда как месяцами колебалась вблизи 7%. Рекорд для нынешнего уровня ключевой ставки, т.е. рекорд за полгода: 7,5% по «ключу» ЦБ установил 19 сентября.

( Читать дальше )

Инвестиционные эксперты. Точность прогнозов и пять типов оправданий.

- 21 марта 2023, 11:25

- |

Как распознать ПСЕВДОПРОГНОЗ?

- 11 марта 2023, 15:23

- |

Когда, например, прогноз утверждает, что цена будет двигаться в направлении ↑ вверх и допускает сценарий в направлении ↓ вниз, то есть не вверх, тогда противоречие здесь на лицо.

Поскольку такой прогноз вместе утверждает и отрицает восходящее направление цены, постольку он содержит противоречие и суть его псевдопрогноз.

Если же прогноз утверждает, что сначала рынок пойдет вверх и только потом двинется вниз, то ясно, что здесь нет противоречия, ибо прогнозируемые направления относятся к разному времени.

Невозможно в одном прогнозе вместе утверждать и отрицать определенное направление цены. Проще говоря, когда аналитик в своём прогнозе даёт два сценария отрицающих (исключающих) друг друга, тогда это лжепрогноз.

На первый взгляд, противоречие в прогнозе обнаружить легко. Но так бывает только в простейших случаях, когда, например, противоречащие суждения в тексте или речи прогноза встречаются рядом или не далеко друг от друга.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал

![Золото. Куда дальше? [XAUUSD] - Прогноз от ТоварищГанн Золото. Куда дальше? [XAUUSD] - Прогноз от ТоварищГанн](/uploads/2023/images/10/41/20/2023/05/17/250d94.webp)