SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

прогноз по акциям

Интер РАО - внешняя среда благоприятствует операторам ТЭС - Финам

- 26 апреля 2021, 20:34

- |

Мы считаем перспективным операционный отчет «Интер РАО» за I квартал 2021 года. В генерации выработка электроэнергии повысилась на 10% (г/г) за счет роста энергопотребления на фоне холодной зимы и выхода экономики из рецессии, КИУМ подскочил на 5 процентных пунктов до 47% в целом по Группе.

Российский энергорынок выходит из кризиса, и дополнительным драйвером стало повышение загрузки ТЭС от низкой базы 1К 2020, когда наблюдалась высокая водность. По данным СО ЕЭС, потребление в ЕЭС России повысилось в марте на 5,4% (г/г) и на 5,1% (г/г) – в 1К 2021 (без учета эффекта високосного года). Основная нагрузка в I квартале пришлась на ТЭС (выработка +7% (г/г) в 1К), при том, что выработка с ГЭС сократилась на 4,7% (г/г). АЭС нарастили показатель на 7,8%.

В сбытовом бизнесе поставки электроэнергии увеличилось на 7,7%, количество клиентов – на 2,4% до 17,284 млн.

Высокая динамика операционных показателей должна привести к хорошим финансовым показателям прибыли в 1К 2021. Дополнительными факторами роста станет благоприятная динамика спотовых цен на РСВ и восстановление экспортного направления на фоне сильного наращивания поставок в страны Балтии и Финляндию. Релиз финансового отчета по МСФО за 1К 2021 намечен на 14 мая.

ГК «Финам»

Российский энергорынок выходит из кризиса, и дополнительным драйвером стало повышение загрузки ТЭС от низкой базы 1К 2020, когда наблюдалась высокая водность. По данным СО ЕЭС, потребление в ЕЭС России повысилось в марте на 5,4% (г/г) и на 5,1% (г/г) – в 1К 2021 (без учета эффекта високосного года). Основная нагрузка в I квартале пришлась на ТЭС (выработка +7% (г/г) в 1К), при том, что выработка с ГЭС сократилась на 4,7% (г/г). АЭС нарастили показатель на 7,8%.

В сбытовом бизнесе поставки электроэнергии увеличилось на 7,7%, количество клиентов – на 2,4% до 17,284 млн.

Высокая динамика операционных показателей должна привести к хорошим финансовым показателям прибыли в 1К 2021. Дополнительными факторами роста станет благоприятная динамика спотовых цен на РСВ и восстановление экспортного направления на фоне сильного наращивания поставок в страны Балтии и Финляндию. Релиз финансового отчета по МСФО за 1К 2021 намечен на 14 мая.

Наша текущая рекомендация по акциям «Интер РАО» – «Покупать» с целевой ценой 6,19 руб., предполагает потенциал роста около 20% в перспективе года.Малых Наталия

ГК «Финам»

- комментировать

- Комментарии ( 0 )

Сохраняется позитивный взгляд на акции Ленты - Промсвязьбанк

- 26 апреля 2021, 20:03

- |

В понедельник «Лента» впервые раскрыла финансовые результаты за 1 кв. 2021 г. Выручка ритейлера выросла на 1,2% г/г, а EBITDA и рентабельность снизились, что связано с эффектом «высокой базы» 1 кв. 2020 г. Онлайн-продажи выросли в 7,7 раза г/г, а количество онлайн-заказов – в 9,7 раз. Сохраняем позитивный взгляд на акции и рекомендуем «покупать»: целевой диапазон 280 руб. за акцию, потенциал роста 18%.

Один из крупнейших российских ритейлеров, «Лента», сегодня впервые раскрыл финансовые результаты за 1 кв. 2021 г. и объявил, что теперь будет их публиковать на ежеквартальной основе (ранее – на полугодовой).

Выручка ритейлера выросла на 1,2% г/г, до 107,312 млрд рублей, за счет розничных продаж (+1,5% г/г). Причем основной рост сгенерировал сегмент гипермаркетов (+1,7% г/г), тогда как сегмент супермаркетов показал снижение розничных продаж на 1,1% г/г.

( Читать дальше )

Один из крупнейших российских ритейлеров, «Лента», сегодня впервые раскрыл финансовые результаты за 1 кв. 2021 г. и объявил, что теперь будет их публиковать на ежеквартальной основе (ранее – на полугодовой).

Выручка ритейлера выросла на 1,2% г/г, до 107,312 млрд рублей, за счет розничных продаж (+1,5% г/г). Причем основной рост сгенерировал сегмент гипермаркетов (+1,7% г/г), тогда как сегмент супермаркетов показал снижение розничных продаж на 1,1% г/г.

( Читать дальше )

Бумаги Лукойла привлекательны с точки зрения дивидендной доходности - Атон

- 26 апреля 2021, 19:39

- |

Дивиденды в приоритете, привлекательная оценка. Мы по-прежнему рассматриваем ЛУКОЙЛ как качественную бумагу в российском нефтегазовом секторе, считая одним из ключевых факторов, определяющим ее инвестиционную привлекательность, прозрачную дивидендную политику, которая предполагает направление на выплату дивидендов 100% скорректированного свободного денежного потока, что тем более ценно для акционеров в период ограничения перспектив роста добычи компании из-за соглашения ОПЕК+.

Федорова Мария

ИК «Атон»

Поле битвы за налогообложение. ЛУКОЙЛ выступает одним из инициаторов обсуждения вопроса о пересмотре налогообложения на добычу высоковязкой нефти — гендиректор компании В. Алекперов обратился к президенту РФ с этим вопросом, после чего правительству было поручено проработать предложение о стимулировании добычи сверхвязкой нефти. Напомним, что отмена налоговых стимулов на разработку месторождений высоковязкой нефти в результате изменений в налогообложении с 1 января делает ее добычу экономически нерентабельной для многих компаний, включая ЛУКОЙЛ. Кроме того, ЛУКОЙЛ не получил каких-либо компенсаций за отмену льгот (напомним, что после изменения в налогообложении которые затронули выработанные месторождения и СВН, Татнефти и Газпрому были предоставлены налоговые льготы в размере до 12 млрд руб. в год по Ромашкинскому и Новопортовскому месторождениям). Если правительство примет положительное решение по внедрению новых мер стимулирования добычи СВН, мы считаем, что ЛУКОЙЛ будет одним из основных бенефициаров.

Во 2П21 ожидается улучшение экономики в сегменте downstream. Хотя, на наш взгляд, рентабельность в сегменте переработки и сбыта оставалась под давлением в 1К21, мы ожидаем положительной динамики во 2П21. Помимо более благоприятной макроэкономической конъюнктуры, заключение инвестиционного соглашения по Нижегородскому НПЗ, по нашим оценкам, может увеличить EBITDA на 5 млрд руб. в 2021П. Кроме того, положительное решение о корректировке формулы демпфера может добавить еще около 10 млрд руб. к EBITDA группы в этом году (в 2022П, по расчетам АТОНа — 20 млрд руб.).

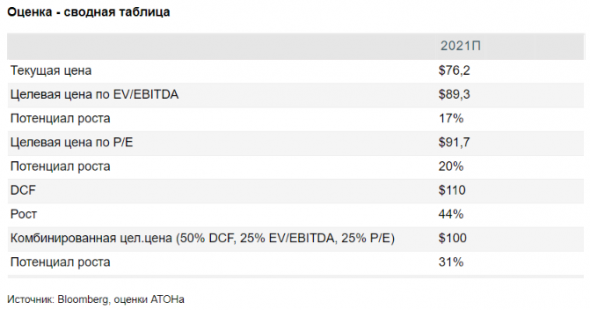

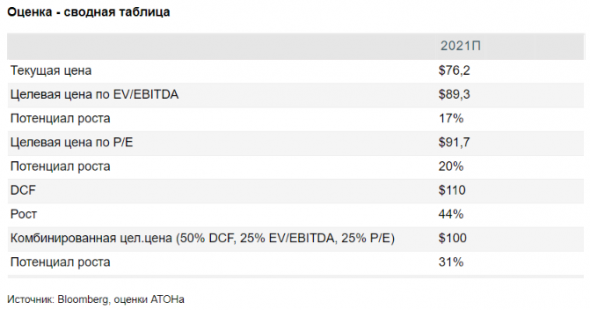

Оценка. Для оценки ЛУКОЙЛа мы использовали как метод DCF, так и метод мультипликаторов. Комбинированная оценка дает целевую цену $100 за акцию, что предполагает потенциал роста 31% к текущим рыночным котировкам. В расчет стоимости капитала ЛУКОЙЛа мы заложили показатель бета, равный 1.2, безрисковую ставку 3.5%, WACC 9.9% и темпы роста в постпрогнозный период на уровне 0%. В рамках метода мультипликаторов мы применили целевые мультипликаторы EV/EBITDA и P/E на уровне 4.5х и 8.8х, соответственно.

Таким образом, мы сохраняем наш рейтинг по компании на уровне ВЫШЕ РЫНКА и добавляем ЛУКОЙЛ в список фаворитов АТОНа с точки зрения дивидендной доходности.

Мы ожидаем, что в 2021-22 дивидендная доходность ЛУКОЙЛа будет находиться на уровне 9/13%. Несмотря на то, что ЛУКОЙЛ в целом воспринимается как одна из лучших компаний в российском нефтегазовом секторе, она по-прежнему торгуется с дисконтом 8%/14% к уровню аналогов по мультипликатору EV/EBITDA 2021/22. Мы считаем дисконт необоснованным и ожидаем его сокращения в течение 2021.Бутко Анна

Федорова Мария

ИК «Атон»

Поле битвы за налогообложение. ЛУКОЙЛ выступает одним из инициаторов обсуждения вопроса о пересмотре налогообложения на добычу высоковязкой нефти — гендиректор компании В. Алекперов обратился к президенту РФ с этим вопросом, после чего правительству было поручено проработать предложение о стимулировании добычи сверхвязкой нефти. Напомним, что отмена налоговых стимулов на разработку месторождений высоковязкой нефти в результате изменений в налогообложении с 1 января делает ее добычу экономически нерентабельной для многих компаний, включая ЛУКОЙЛ. Кроме того, ЛУКОЙЛ не получил каких-либо компенсаций за отмену льгот (напомним, что после изменения в налогообложении которые затронули выработанные месторождения и СВН, Татнефти и Газпрому были предоставлены налоговые льготы в размере до 12 млрд руб. в год по Ромашкинскому и Новопортовскому месторождениям). Если правительство примет положительное решение по внедрению новых мер стимулирования добычи СВН, мы считаем, что ЛУКОЙЛ будет одним из основных бенефициаров.

Во 2П21 ожидается улучшение экономики в сегменте downstream. Хотя, на наш взгляд, рентабельность в сегменте переработки и сбыта оставалась под давлением в 1К21, мы ожидаем положительной динамики во 2П21. Помимо более благоприятной макроэкономической конъюнктуры, заключение инвестиционного соглашения по Нижегородскому НПЗ, по нашим оценкам, может увеличить EBITDA на 5 млрд руб. в 2021П. Кроме того, положительное решение о корректировке формулы демпфера может добавить еще около 10 млрд руб. к EBITDA группы в этом году (в 2022П, по расчетам АТОНа — 20 млрд руб.).

Оценка. Для оценки ЛУКОЙЛа мы использовали как метод DCF, так и метод мультипликаторов. Комбинированная оценка дает целевую цену $100 за акцию, что предполагает потенциал роста 31% к текущим рыночным котировкам. В расчет стоимости капитала ЛУКОЙЛа мы заложили показатель бета, равный 1.2, безрисковую ставку 3.5%, WACC 9.9% и темпы роста в постпрогнозный период на уровне 0%. В рамках метода мультипликаторов мы применили целевые мультипликаторы EV/EBITDA и P/E на уровне 4.5х и 8.8х, соответственно.

Таким образом, мы сохраняем наш рейтинг по компании на уровне ВЫШЕ РЫНКА и добавляем ЛУКОЙЛ в список фаворитов АТОНа с точки зрения дивидендной доходности.

Новатэк: на пути к достижению целей - Атон

- 26 апреля 2021, 18:54

- |

НОВАТЭК по-прежнему следует амбициозным долгосрочным планам роста, ориентируясь на увеличение производства СПГ до 57-70 млн т к 2030, и, по нашим оценкам, именно НОВАТЭК будет играть ключевую роль в реализации недавно принятой в России стратегии роста производства СПГ. На компанию, по нашим оценкам, будет приходиться более 50% от общего планируемого объема до 2035. Являясь одной из лучших историй роста, НОВАТЭК все еще отстает от рынка по дивидендной доходности. Недавно компания обновила свою дивидендную политику, повысив минимальный коэффициент дивидендных выплат до 50%, но, по нашим расчетам, это дает дивидендную доходность лишь 3-4% за 2021/2022П.

Постепенная реализация ключевых проектов, но прогресс уже в цене. После задержки ввода 4-й очереди проекта Ямал СПГ, завершение строительства которой ожидалось еще в конце 2019, НОВАТЭК объявил, что запуск состоится в 1П21. Кроме того, Ямал СПГ с этого года начнет выплачивать дивиденды и погашать задолженность (по прогнозам, общие выплаты НОВАТЭКу составят около $1.6 млрд, исходя из предполагаемой цены Brent $65/барр.). Реализация проекта Арктик СПГ-2 также продвигается весьма уверенно: на конец 1К21 готовность проекта составила 39%, а в 1П21 ожидается привлечение внешнего финансирования для его реализации. Акционеры проголосовали по данному вопросу на ГОСА 23 апреля; те из них, кто не согласен с условиями финансирования, имеют право требовать выкупа принадлежащих им акций по цене 1 256 руб. (13% ниже текущей рыночной цены). При этом мы считаем, что перечисленные факторы уже во многом отражены в текущей оценке компании.

Обский СПГ. Недавно СМИ сообщили, что НОВАТЭК пересматривает планы по проекту Обский СПГ. У компании два основных варианта, первый из которых – отказ от использования российского оборудования и замена его на технологию немецкой Linde AG c установкой восьми турбин американской компании Baker Hughes LM9000, результатом чего, вероятно, станет рост мощности проекта на 20-25%. Второй вариант – перепрофилирование проекта под производство аммиака. Напомним, что в прошлом году компания отложила принятие финального инвестиционного решения по Обскому СПГ. В этом году мы ожидаем дополнительной информации по Обскому СПГ, что может стать потенциальным катализатором для бумаги.

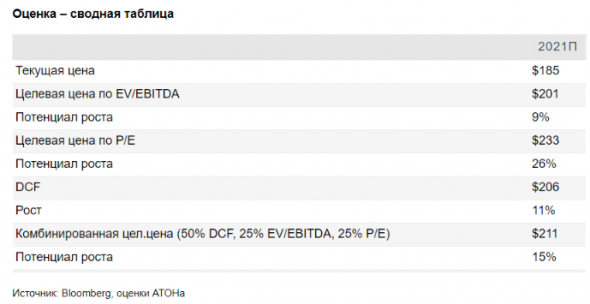

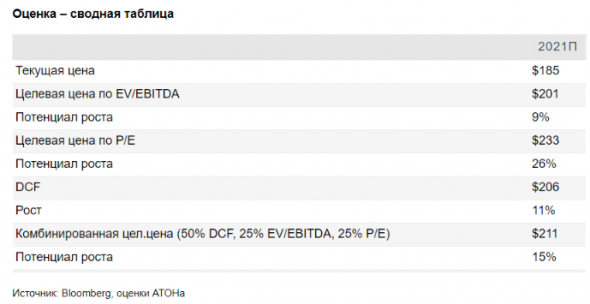

Оценка. Для оценки НОВАТЭКа мы использовали как метод DCF, так и метод мультипликаторов. Наша комбинированная оценка дает целевую цену $211 за акцию, что предполагает потенциал роста 15% к текущим рыночным котировкам. В расчет стоимости капитала мы заложили показатель бета, равный 1.2, безрисковую ставку 3.5%, WACC 9.9% и темпы роста в постпрогнозный период на уровне 4%. В рамках метода мультипликаторов мы применили целевые мультипликаторы EV/EBITDA и P/E на уровне 12.1х и 13.5х, соответственно и добавили оценочную стоимость долей в СП.

Федорова Мария

ИК «Атон»

Постепенная реализация ключевых проектов, но прогресс уже в цене. После задержки ввода 4-й очереди проекта Ямал СПГ, завершение строительства которой ожидалось еще в конце 2019, НОВАТЭК объявил, что запуск состоится в 1П21. Кроме того, Ямал СПГ с этого года начнет выплачивать дивиденды и погашать задолженность (по прогнозам, общие выплаты НОВАТЭКу составят около $1.6 млрд, исходя из предполагаемой цены Brent $65/барр.). Реализация проекта Арктик СПГ-2 также продвигается весьма уверенно: на конец 1К21 готовность проекта составила 39%, а в 1П21 ожидается привлечение внешнего финансирования для его реализации. Акционеры проголосовали по данному вопросу на ГОСА 23 апреля; те из них, кто не согласен с условиями финансирования, имеют право требовать выкупа принадлежащих им акций по цене 1 256 руб. (13% ниже текущей рыночной цены). При этом мы считаем, что перечисленные факторы уже во многом отражены в текущей оценке компании.

Обский СПГ. Недавно СМИ сообщили, что НОВАТЭК пересматривает планы по проекту Обский СПГ. У компании два основных варианта, первый из которых – отказ от использования российского оборудования и замена его на технологию немецкой Linde AG c установкой восьми турбин американской компании Baker Hughes LM9000, результатом чего, вероятно, станет рост мощности проекта на 20-25%. Второй вариант – перепрофилирование проекта под производство аммиака. Напомним, что в прошлом году компания отложила принятие финального инвестиционного решения по Обскому СПГ. В этом году мы ожидаем дополнительной информации по Обскому СПГ, что может стать потенциальным катализатором для бумаги.

Оценка. Для оценки НОВАТЭКа мы использовали как метод DCF, так и метод мультипликаторов. Наша комбинированная оценка дает целевую цену $211 за акцию, что предполагает потенциал роста 15% к текущим рыночным котировкам. В расчет стоимости капитала мы заложили показатель бета, равный 1.2, безрисковую ставку 3.5%, WACC 9.9% и темпы роста в постпрогнозный период на уровне 4%. В рамках метода мультипликаторов мы применили целевые мультипликаторы EV/EBITDA и P/E на уровне 12.1х и 13.5х, соответственно и добавили оценочную стоимость долей в СП.

С учетом наших предположений, мы понижаем рейтинг НОВАТЭКа до НЕЙТРАЛЬНО. Вместе с тем мы подтверждаем положительный взгляд на бумагу в долгосрочной перспективе и ожидаем решения по проекту Обский СПГ с тем, чтобы учесть его в нашей оценке.Бутко Анна

Федорова Мария

ИК «Атон»

Потенциал роста акций Газпрома оценивается в 44% - Атон

- 26 апреля 2021, 16:51

- |

Предварительный обзор результатов за 2020. Газпром — единственная российская компания, которая еще не опубликовала отчетность — раскрытие результатов ожидается на этой неделе. По нашим прогнозам, выручка Газпрома за 4К20 увеличится на 32% до 1 840 млрд руб. за счет более благоприятной ценовой конъюнктуры. Показатель EBITDA прогнозируется на уровне 473 млрд руб. (+42% кв/кв), а чистая прибыль, как ожидается, составит 303 млрд руб. с учетом прибыли от курсовых разниц. Правление Газпрома уже рекомендовало выплатить дивиденды за 2020 в размере 12.55 руб. на акцию с доходностью 5%, перейдя на выплату дивидендов в размере 50% чистой прибыли на год раньше планируемого срока.

Позитивный год для Газпрома. После сложного 2020 этот год обещает быть благоприятным для акционеров Газпрома. Холодная погода, перенаправление грузопотоков СПГ из Европы в Азию, а также перебои в процессе производства в США дали Газпрому возможность уверенно начать год — компания увеличила экспорт на 28% за первые 3.5 месяцев. С учетом низкого уровня запасов в Европе, мы ожидаем сохранения хороших показателей продаж, прогнозируя объемы экспорта в 2021 в дальнее зарубежье более чем на 16% выше уровня 2020П. Мы также предполагаем улучшение ценовой конъюнктуры, прогнозируя среднюю цену экспорта в страны дальнего зарубежья в 2021 на уровне $200/тыс. куб. м. Мы ожидаем роста EBITDA и FCF на 59% и 93% г/г, соответственно.

Выплаты наконец достигли 50%. В 2019 Газпром утвердил новую дивидендную политику, предполагающую постепенное увеличение выплат до 50% от скорректированной ЧП, начиная с выплат по итогам 2021. Однако правление Газпрома удивило рынок, приняв решение о переходе к выплате дивидендов в размере 50% от ЧП на год раньше намеченного и рекомендовав выплатить 12.55 руб. на акцию за 2021 (с доходностью 5.3%). Рынок положительно воспринял новую инициативу, при этом в следующем году мы ожидаем увидеть значительный рост уровня доходности. По нашим оценкам, за 2021 год акционеры Газпрома должны получить дивиденды с доходностью 11%.

В долгосрочной перспективе мы с оптимизмом смотрим на Газпром, в очередной раз отмечая намерение компании нарастить поставки в Китай (в прошлом году Газпром анонсировал планы увеличить поставки в Китай до 130 млрд куб. м в год в обозримом будущем — для сравнения, мощность газопровода Сила Сибири при полной загрузке составляет 38 млрд куб. м в год). Что касается европейского рынка, перебои в поставках из США и из Катара (в том числе инцидент с блокировкой Суэцкого канала и погодные катаклизмы в Техасе в начале года) наглядно продемонстрировали, что сбрасывать со счетов российский трубопроводный газ как средство обеспечения энергетической безопасности ЕС пока преждевременно.

Мы ожидаем, что экспорт на европейский рынок будет оставаться на стабильном уровне (Газпром прогнозирует объемы экспорта в среднесрочной перспективе в среднем на уровне 200 млрд куб. м в год). Мы пока не учитывали в оценке потенциал Газпрома по освоению водородного рынка, но ожидаем, что и Газпром, и НОВАТЭК будут играть существенную роль в развитии отрасли.

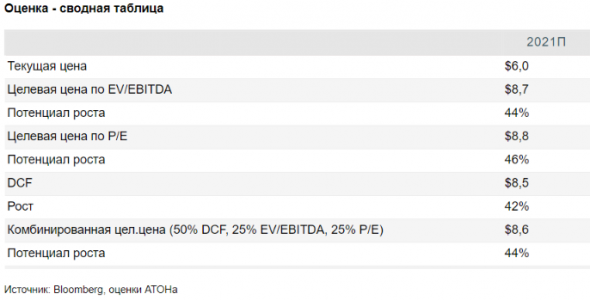

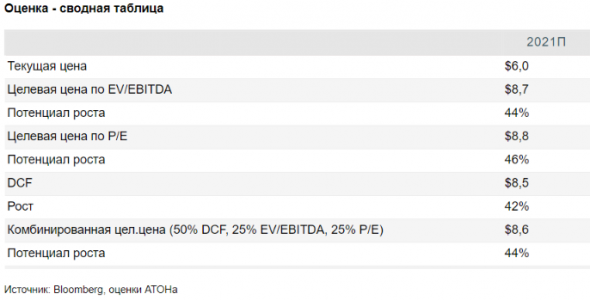

Оценка. Для оценки Газпрома мы использовали как метод DCF, так и метод мультипликаторов. Наша комбинированная оценка дает целевую цену $8.6 за акцию, что предполагает потенциал роста 44% к текущим рыночным котировкам. В расчет стоимости капитала мы заложили показатель бета, равный 1.14, безрисковую ставку 3.5%, WACC 9.2% и темпы роста в постпрогнозный период на уровне 2%. В рамках метода мультипликаторов мы применили целевые мультипликаторы EV/EBITDA и P/E на уровне 4.8х и 6.0х, соответственно.

Позитивный год для Газпрома. После сложного 2020 этот год обещает быть благоприятным для акционеров Газпрома. Холодная погода, перенаправление грузопотоков СПГ из Европы в Азию, а также перебои в процессе производства в США дали Газпрому возможность уверенно начать год — компания увеличила экспорт на 28% за первые 3.5 месяцев. С учетом низкого уровня запасов в Европе, мы ожидаем сохранения хороших показателей продаж, прогнозируя объемы экспорта в 2021 в дальнее зарубежье более чем на 16% выше уровня 2020П. Мы также предполагаем улучшение ценовой конъюнктуры, прогнозируя среднюю цену экспорта в страны дальнего зарубежья в 2021 на уровне $200/тыс. куб. м. Мы ожидаем роста EBITDA и FCF на 59% и 93% г/г, соответственно.

Выплаты наконец достигли 50%. В 2019 Газпром утвердил новую дивидендную политику, предполагающую постепенное увеличение выплат до 50% от скорректированной ЧП, начиная с выплат по итогам 2021. Однако правление Газпрома удивило рынок, приняв решение о переходе к выплате дивидендов в размере 50% от ЧП на год раньше намеченного и рекомендовав выплатить 12.55 руб. на акцию за 2021 (с доходностью 5.3%). Рынок положительно воспринял новую инициативу, при этом в следующем году мы ожидаем увидеть значительный рост уровня доходности. По нашим оценкам, за 2021 год акционеры Газпрома должны получить дивиденды с доходностью 11%.

В долгосрочной перспективе мы с оптимизмом смотрим на Газпром, в очередной раз отмечая намерение компании нарастить поставки в Китай (в прошлом году Газпром анонсировал планы увеличить поставки в Китай до 130 млрд куб. м в год в обозримом будущем — для сравнения, мощность газопровода Сила Сибири при полной загрузке составляет 38 млрд куб. м в год). Что касается европейского рынка, перебои в поставках из США и из Катара (в том числе инцидент с блокировкой Суэцкого канала и погодные катаклизмы в Техасе в начале года) наглядно продемонстрировали, что сбрасывать со счетов российский трубопроводный газ как средство обеспечения энергетической безопасности ЕС пока преждевременно.

Мы ожидаем, что экспорт на европейский рынок будет оставаться на стабильном уровне (Газпром прогнозирует объемы экспорта в среднесрочной перспективе в среднем на уровне 200 млрд куб. м в год). Мы пока не учитывали в оценке потенциал Газпрома по освоению водородного рынка, но ожидаем, что и Газпром, и НОВАТЭК будут играть существенную роль в развитии отрасли.

Оценка. Для оценки Газпрома мы использовали как метод DCF, так и метод мультипликаторов. Наша комбинированная оценка дает целевую цену $8.6 за акцию, что предполагает потенциал роста 44% к текущим рыночным котировкам. В расчет стоимости капитала мы заложили показатель бета, равный 1.14, безрисковую ставку 3.5%, WACC 9.2% и темпы роста в постпрогнозный период на уровне 2%. В рамках метода мультипликаторов мы применили целевые мультипликаторы EV/EBITDA и P/E на уровне 4.8х и 6.0х, соответственно.

Мы подтверждаем наш рейтинг ВЫШЕ РЫНКА по Газпрому, по-прежнему видя компанию одним из фаворитов рынка в 2021. В числе потенциальных факторов роста цены бумаги — завершение проекта СП-2 в этом году и возможное объявление о новых контрактах с Китаем. Среди негативных моментов мы по-прежнему отмечаем актуальность санкционных рисков и геополитическую напряженность. Среди краткосрочных катализаторов мы выделяем финансовые результаты группы за 2020, а также запланированный на 29 апреля День инвестора.Атон

Новатэк улучшит финансовые результаты в сравнении с прошлым годом - Финам

- 26 апреля 2021, 16:05

- |

28 апреля «НОВАТЭК» представит финансовые результаты по МСФО по итогам 1-го квартала.

В первые три месяца 2021 года ситуация на всех ключевых рынках «НОВАТЭКа» была крайне благоприятной: на фоне холодной зимы цены на СПГ в Азии в моменте достигали невероятных $20 за mmbtu (британскую термальную единицу), цены на газ в Европе преимущественно находились в диапазоне $6-7 за mmbtu, а цены на нефть, к которым привязаны долгосрочные контракты у Ямал СПГ, консолидировались в диапазоне $60-70 за баррель. Кроме того, компания опубликовала умеренно положительные операционные результаты: добыча газа выросла на 5,6% г/г.

На этом фоне «НОВАТЭК», вероятно, покажет существенное улучшение финансовых показателей год к году. Мы ожидаем, что выручка вырастет на 35,6% г/г до 250,3 млрд руб., EBITDA с учётом доли в совместных предприятиях — на 45% г/г до 146 млрд руб., а нормализованная чистая прибыль увеличится на 15,4% г/г до 61,9 млрд руб.

На конференц-звонке в центре внимания инвесторов будут комментарии насчёт строительства Арктик СПГ-2 и планов по Обскому СПГ, доля долгосрочных контрактов в поставках СПГ с Ямал СПГ, а также общие комментарии по текущей и прогнозной ситуации на рынке СПГ и природного газа.

ИГ «Финам»

В первые три месяца 2021 года ситуация на всех ключевых рынках «НОВАТЭКа» была крайне благоприятной: на фоне холодной зимы цены на СПГ в Азии в моменте достигали невероятных $20 за mmbtu (британскую термальную единицу), цены на газ в Европе преимущественно находились в диапазоне $6-7 за mmbtu, а цены на нефть, к которым привязаны долгосрочные контракты у Ямал СПГ, консолидировались в диапазоне $60-70 за баррель. Кроме того, компания опубликовала умеренно положительные операционные результаты: добыча газа выросла на 5,6% г/г.

На этом фоне «НОВАТЭК», вероятно, покажет существенное улучшение финансовых показателей год к году. Мы ожидаем, что выручка вырастет на 35,6% г/г до 250,3 млрд руб., EBITDA с учётом доли в совместных предприятиях — на 45% г/г до 146 млрд руб., а нормализованная чистая прибыль увеличится на 15,4% г/г до 61,9 млрд руб.

На конференц-звонке в центре внимания инвесторов будут комментарии насчёт строительства Арктик СПГ-2 и планов по Обскому СПГ, доля долгосрочных контрактов в поставках СПГ с Ямал СПГ, а также общие комментарии по текущей и прогнозной ситуации на рынке СПГ и природного газа.

Мы продолжаем позитивно смотреть на акции «НОВАТЭКа» и рекомендуем «покупать» их с целевой ценой 1778,9 руб., что соответствует апсайду 25,5%.Кауфман Сергей

ИГ «Финам»

Deutsche Post - чемпион в логистике - Финам

- 26 апреля 2021, 15:58

- |

Инвестиционная идея

Deutsche Post — ведущая мировая логистическая и почтовая компания, базирующаяся в Бонне, Германия. Штат компании — порядка 570 тыс. человек более чем в 220 странах мира.

ГК «Финам»

По итогам 2020 года выручка Deutsche Post увеличилась на 5,5% г/г, до 66,8 млрд евро, а чистая прибыль, приходящаяся на акционеров компании, возросла на 13,6% г/г, почти до 3 млрд евро.

Подразделение DHL Express доставило в общей сложности 484 млн посылок (B2C и B2B) по всему миру, что выше среднего дневного показателя 2019 года на 9%.

По итогам 2020 года совет директоров Deutsche Post рекомендовал направить на дивидендные выплаты 48,9% скорректированной чистой прибыли, что составило 1,59 млн евро, или 1,35 евро на акцию, с доходностью 3,3%.

Компания намерена к 2050 году свести к нулю выбросы парниковых газов от своей деятельности и увеличить уровень электрификации транспортного парка до 60% к 2030 году.

Deutsche Post — ведущая мировая логистическая и почтовая компания, базирующаяся в Бонне, Германия. Штат компании — порядка 570 тыс. человек более чем в 220 странах мира.

Целевая цена в перспективе 12 мес. составляет 80 евро на акцию, что предполагает потенциал роста на 65%. Рекомендация — «Покупать».Пырьева Наталия

ГК «Финам»

По итогам 2020 года выручка Deutsche Post увеличилась на 5,5% г/г, до 66,8 млрд евро, а чистая прибыль, приходящаяся на акционеров компании, возросла на 13,6% г/г, почти до 3 млрд евро.

Подразделение DHL Express доставило в общей сложности 484 млн посылок (B2C и B2B) по всему миру, что выше среднего дневного показателя 2019 года на 9%.

По итогам 2020 года совет директоров Deutsche Post рекомендовал направить на дивидендные выплаты 48,9% скорректированной чистой прибыли, что составило 1,59 млн евро, или 1,35 евро на акцию, с доходностью 3,3%.

Компания намерена к 2050 году свести к нулю выбросы парниковых газов от своей деятельности и увеличить уровень электрификации транспортного парка до 60% к 2030 году.

Дивидендная доходность Сбербанка предлагается неплохой - 6,4% - Промсвязьбанк

- 26 апреля 2021, 15:29

- |

Акционеры Сбербанка утвердили дивиденды за 2020 г. в размере 18,7 руб. на акцию

Акционеры Сбербанка на годовом собрании утвердили дивиденды за 2020 год в размере 18,7 рубля на одну обыкновенную и на одну привилегированную акцию, говорится в материалах банка. Всего на дивиденды будет направлено 55,9% чистой прибыли по МСФО за 2020 год, или 422,38 млрд рублей. Дата закрытия реестра акционеров для получения дивидендов — 12 мая 2021 года.

Акционеры Сбербанка на годовом собрании утвердили дивиденды за 2020 год в размере 18,7 рубля на одну обыкновенную и на одну привилегированную акцию, говорится в материалах банка. Всего на дивиденды будет направлено 55,9% чистой прибыли по МСФО за 2020 год, или 422,38 млрд рублей. Дата закрытия реестра акционеров для получения дивидендов — 12 мая 2021 года.

Доходность предлагается неплохой – 6,4% по обыкновенным и 6,7% по привилегированным акциям на уровень закрытия 23.04.2021. Мы рекомендуем держать акции Сбера, с таргетом 320 руб. по обыкновенным акциям и 290 руб. – по привилегированным.Промсвязьбанк

Хорошая ценовая конъюнктура рынка угля поддержит финансовые результаты Распадской - Промсвязьбанк

- 26 апреля 2021, 15:24

- |

Распадская повысила в 1 квартале добычу угля на 8%, продажи концентрата выросли на 5%

Распадская увеличила в 1 квартале 2021 года добычу угля на 8% по сравнению с 4 кварталом 2020 года, до 6,492 млн тонн, говорится в сообщении компании. Продажи концентрата в прошлом квартале повысились на 5%, до 3,735 млн тонн. Наиболее привлекательным экспортным направлением продолжал оставаться Китай: за прошлый квартал в КНР было отгружено более 130 тыс. тонн угольной продукции (+8% кв/кв).

Распадская увеличила в 1 квартале 2021 года добычу угля на 8% по сравнению с 4 кварталом 2020 года, до 6,492 млн тонн, говорится в сообщении компании. Продажи концентрата в прошлом квартале повысились на 5%, до 3,735 млн тонн. Наиболее привлекательным экспортным направлением продолжал оставаться Китай: за прошлый квартал в КНР было отгружено более 130 тыс. тонн угольной продукции (+8% кв/кв).

Показатели Распадской выросли не только относительно 4 кв., но и 1 кв. 2020 г. Мы положительно оцениваем данные результаты, отмечая в том числе и рост цены – на 19% относительно 4 кв. и 10% — относительно 1 кв. 2020 г. На наш взгляд, хорошая ценовая конъюнктура рынка угля поддержит финансовые результаты Распадской по итогам 1 кв. 2021 г. Мы рекомендуем акции Распадской к покупке с таргетом в 275 руб./акцию.Промсвязьбанк

Наступили лучшие времена для российских нефтегазовых компаний - Атон

- 26 апреля 2021, 15:00

- |

Мы обновили наши модели по нефтегазовому сектору с учетом результатов за 2020 и наших новых макроэкономических допущений.

Мы позитивно смотрим на российские нефтегазовые компании и ожидаем серьезного восстановления их финансовых результатов (мы прогнозируем доходность FCF в 2021 на уровне 1-11% и дивидендную доходность за 2021 в 3-11%).

Пандемия еще не закончилась, но свет в конце тоннеля становится ярче, поскольку вакцинация ускоряет возвращение к тому миру, который мы знали до вируса. Постепенное восстановление мировой экономики, как и возросшие инфляционные ожидания, подстегнут цены на сырье. В связи с этим мы повышаем наши прогнозы и теперь используем в моделях среднюю цену Brent в 2021 в $65/барр.

( Читать дальше )

Мы позитивно смотрим на российские нефтегазовые компании и ожидаем серьезного восстановления их финансовых результатов (мы прогнозируем доходность FCF в 2021 на уровне 1-11% и дивидендную доходность за 2021 в 3-11%).

Мы повышаем наши целевые цены на 13-21%, подтверждая наши рейтинги ВЫШЕ РЫНКА по Роснефти, ЛУКОЙЛу и Газпрому, повышаем Газпром нефть до ВЫШЕ РЫНКА и присваиваем НОВАТЭКу рейтинг НЕЙТРАЛЬНО, а также подтверждаем рейтинг НЕЙТРАЛЬНО для Татнефти.Атон

Пандемия еще не закончилась, но свет в конце тоннеля становится ярче, поскольку вакцинация ускоряет возвращение к тому миру, который мы знали до вируса. Постепенное восстановление мировой экономики, как и возросшие инфляционные ожидания, подстегнут цены на сырье. В связи с этим мы повышаем наши прогнозы и теперь используем в моделях среднюю цену Brent в 2021 в $65/барр.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал