прогнгозы

Точка невозврата

- 28 ноября 2025, 16:09

- |

В интервью с Лексом Фридманом Маск сказал, что после 2027 года обратного пути не будет

Когда журналист уточнил, о чём речь, Маск замолчал почти минуту, а потом добавил:

«Это не катастрофа, а переход». Аналитики нашли три темы, на которых он особенно заикался: автономный интеллект, потеря смыслов и энергетическая зависимость. Всё, что он предсказывал, уже происходит.

🔵Первый признак — Коллапс внимания. Маск говорил, что люди перестанут мыслить долгосрочно. Горизонт планирования сократился с 30 лет до 3, люди не строят, а лишь обновляют. Исследования MIT показывают, что поколение после 2000 года удерживает внимание всего 8 секунд. Маск назвал это культурным Альцгеймером.

🔵Второй признак — искусственный интеллект, который перестанет быть подчинённым. Маск сказал: «Когда система начнёт корректировать человека, а не наоборот, линейная логика закончится». Уже сегодня алгоритмы управляют вниманием, выбором партнёров, еды и мыслей. Это будет не восстание машин, а тихая утрата свободы выбора.

( Читать дальше )

- комментировать

- 2.6К | ★4

- Комментарии ( 17 )

⛽️ Газпром $GAZP ТФ-1Д

- 19 августа 2025, 22:13

- |

Газпром снова топчется возле 140. После мощного роста пошла пауза, и теперь рынок решает — закрепиться ли выше или скорректироваться.

Снизу есть сильная поддержка на 134, где проходит ЕМА-200. Ниже — уровни 126 и 121. Это те зоны, куда могут сбросить цену, если начнётся откат.

RSI около 66 — это уже близко к перегреву, но пока не критично. Объёмы на росте были хорошие, сейчас снижаются — это сигнал, что игроки ждут определённости.

Сценарий вверх: пробой 142 и дорога к 157 (+12%).

Сценарий вниз: коррекция к 134–135 (–4%), с риском провала к 126 (–10%).

Вывод: Газпром стоит на развилке. Пока удержание 134 оставляет шансы на продолжение роста, но слабость объёмов говорит, что коррекция более вероятна.

Больше разборов в моём телеграмм канале: t.me/+oWRmuhS0NiQ5NjJi

Какие стратегии вы используете на Polymarket.com?

- 10 марта 2025, 18:27

- |

Из очевидного:

— Приоритет рынкам с короткой продолжильностью жизни, чтобы не морозить деньги надолго.

— Делать малые ставки в рынках с низкой вероятностью победы.

— Докупать больше акций, когда вероятность победы возрастает.

— Использовать географический арбитраж: в рынках про Россию можно получить преимущество за счет того, что российские новости мы узнаем раньше.

— Не влезать в рынки, где прогноз невозможен, чистая рулетка (типа «угадайде, какая ИИ-модель будет самой топовой 31 декабря 2025 года»)

А какие у вас подходы? Поделитесь опытом.

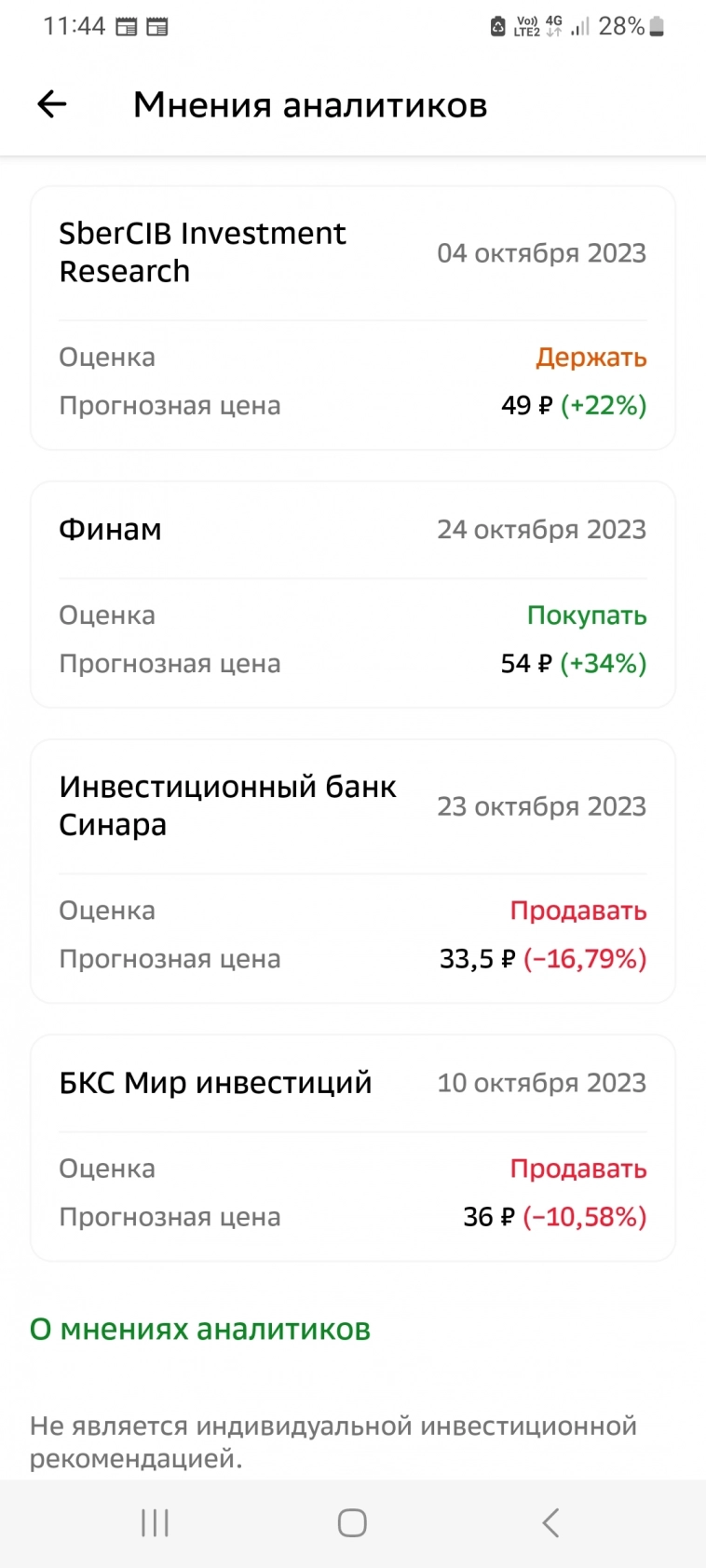

Аэрофлот - Покупать;Держать;Продавать ?

- 29 октября 2023, 12:36

- |

Аэрофлот - Покупать;Держать;Продавать ?

Что имеем: мин 24,60 январь 23 мах года 47,37 в июле 23 = 92 % Есть поддержка с сентября 39,5 — 39,6

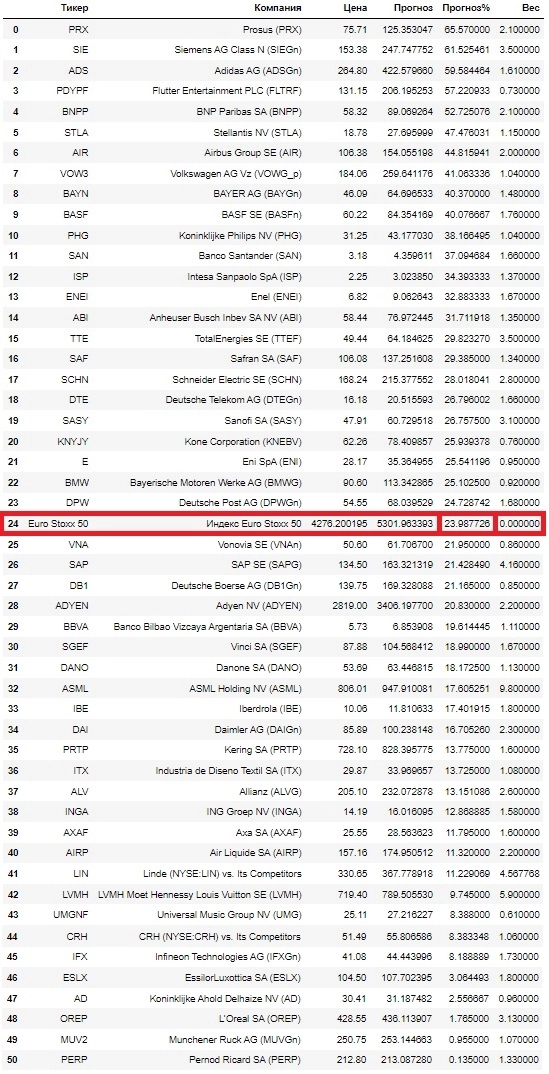

Disaster-прогноз от профи и какие акции купить в 2022: топ-5

- 01 января 2022, 17:35

- |

Прогнозы – дело неблагодарное. Как писал Нассим Талеб, удивителен не масштаб наших неверных прогнозов, а то, что мы о нём не подозреваем.

Год назад на ютуб-канале Invest Future появилось видео под названием «Какие акции купить в 2021 году? Топ-5 дивидендных акций на Мосбирже». Топ от профессионалов рынка или тех, кто считает себя таковыми, или даже тех, кого считают, оказался не топ, вот результаты по этим ценным бумагам за 2021 год, все данные с investing.com:

— Сбер Цена открытия января: 274,67. Цена закрытия декабря: 293,49. +6,85% за год

— Норникель Открытие 23820, закрытие 22900. -3,86% за год

— Полюс Открытие 15500, закрытие 13087. -15,57% за год

— Русагро Открытие 826,4, закрытие 1173. +41,94% за год

— ИнтерРАО Открытие 5,3495, закрытие 4,26. -20,37% за год

Если мне не ударило новогоднее асти в голову, то стоимость портфеля, собранного по годовым ценам открытия равными частями из этих ценных бумаг, изменилась всего на +1,8%, вложенный рубль превратился в 1,018 рублей. Конечно, если посмотреть на дивиденды и закрыть глаза на инфляцию, то результат будет гораздо лучше. Ох, не густой годовой навар на совете от профи рынка, особенно сравнивая результат с индексом! Учитывая то, что я тоже ошибся с излишними вложениями в Энел Россия и фонды облигаций в ушедшем году, мы простим авторов инвестиционного канала за выборку топа акций, в которой три из пяти не шмогли.

( Читать дальше )

Подскажите есть ли ресурс где можно смотреть прогнозы от фондов и агенств по фондовому рынку сша. И чтобы был рейтинг успешности прогнозистов.

- 08 марта 2020, 09:56

- |

Курс доллара вырастет к середине 30-х годов до 82,5 рублей

- 30 сентября 2017, 13:31

- |

Акции Bank of America могут хорошо подрасти

- 09 апреля 2015, 14:23

- |

Bank of America (тиккер на NYSE: BAC) – это американская финансовая компания, которая предоставляет широкий спектр финансовых услуг частным и юридическим лицам. Крупнейший банковский холдинг США по объему активов. В 2010 году, Forbes поместил Bank of America на 3 место среди крупнейших компаний мира.

В пересчете на одну акцию прибыль кредитной организации за 2014 год составила $0,36 против $0,9 годом ранее. Выручка банка по итогам прошлого года составила $84,25 млрд., что на 5,3% меньше результата за предыдущий год, а чистая прибыль сократилась в 2,7 раза – с $11,4 млрд. до $3,79 млрд.

В ответ на недостатки финансового регулирования, в 2010-11 годах «Базельским комитетом по банковскому надзору» был разработан документ «Базель III», который ужесточает требования к капиталу банка и вводит новые нормативы по ликвидности. В соответствии с новыми правилами до 2019 года банки будут обязаны нарастить капитал, что может сократить доходы некоторых компаний банковского сектора.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал