портфель

РЫНОК ГРОХНУЛСЯ! Че купил на этой неделе 😎 Мой инвест-марафон

- 20 сентября 2025, 10:37

- |

Рынок больно раздал лещей всем лонгустам, включая меня. Внешний фон не радует. Трамп объявил, что «очень разочарован Россией» и анонсировал возможные новые санкции и поставки оружия Киеву. ЕС вчера принял свой 19-й «пакет с пакетами» и намеревается отстрелить себе вторую ногу (полностью отказаться от наших энергоносителей в ускоренном порядке).

🤦♂️Наши тоже не отстают. Вслед за бешеным утильсбором, спешно протащили решение об очередном повышении НДС до с 20 до 22% уже с 1 января. Конечно же, это приведёт к подорожанию абсолютно всего. Думаю, Эльвира беспрестанно тихо матерится🤬 На этом фоне, вместо 3000 пунктов по индексу, мы похоже поехали на 2700.

🛒Ну а я продолжаю закупаться по своей отточенной годами тактике: акциями, облигациями и валютными инструментами. Уверенно держу темп своего уже более чем 4-хлетнего Инвест-марафона!🏃🏼

Еженедельно бегу за интересными активами

Каждую пятницу я… Нет, не в 💩, как можно было подумать :) Каждую пятницу я беру котлетку и иду покупать активы на фондовом рынке. А в 💩 я только после этого.

( Читать дальше )

- комментировать

- 2.3К | ★1

- Комментарии ( 8 )

Мой список акций для инвестирования на конец сентября

- 20 сентября 2025, 07:38

- |

Через 5 дней получаю зарплату и, как обычно, часть денег направлю в инвестиции. В этой статье покажу список из дивидендных бумаг, которые я отобрал для покупки 25 сентября (день ЗП).

Мой портфель

Вот так он выглядит спустя 5 лет и 8 месяцев регулярных пополнений (скрин из сервиса учёта инвестиций и приложения СБЕР инвестор):

( Читать дальше )

Рубль готовится к сильному движению

- 20 сентября 2025, 01:01

- |

Минувшее в прошлую пятницу заседание Банка России заставило меня немного пересмотреть портфель. Увеличил долю флоатеров, забрав часть из ОФЗ. Долю валютных активов снизил, но несущественно в пользу компаний акций X5, как внутренней истории с защитой от инфляции. Причина: судя по риторике ЦБ, вероятность ухода ставки ниже 15% до конца года крайне маловероятна. А если дефицит бюджета заметно превысит запланированный, то мы можем и вовсе увидеть 16 или 17%. Проект бюджета мы вероятно увидим уже в ближайшие недели.

А что с рублем?

Рубль с начала сентября и до пятницы находился под давлением и потерял более 5% как к доллару, так и евро с юанем. Ожидание новых ограничений, а также сильного снижения ключевой ставки играли здесь основную роль. Т.к. первое может оказать заметное давление на экспорт, а второе поддержать импорт.

С новыми ограничениями пока все без изменений, но вот ключевая ставка теперь может быть несколько выше, ограничив потенциально импорт. Кроме бюджета безусловно надо будет отслеживать потенциальные ограничения, а также цены на нефть.

( Читать дальше )

🏅ТОП-8 фиксов с ежемесячным купоном ❗️Доход как зарплата от 21%

- 19 сентября 2025, 13:32

- |

У всех доходность от 21%, высокий кредитный рейтинг (от А-), ежемесячный купон

🔹🔹🔹

СамолетP13 RU000A107RZ0

Рейтинг: А

Срок: 0,4 года⚠️оферта

Доходность: 28,8%

Инфо о состоянии стройки и % проданного жилья противоречивы. А отчетность за полугодие вызывает вопросы в части творчества

🔹🔹🔹

iКарРус1P3 RU000A106UW3

Рейтинг: А

Срок: 1,9 лет⚠️оферта

Доходность: 23,9%

Регулярно бывает в наших подборках Бабули и внучков. Риски есть (а у кого из рейтинга А их нет?), но мы ставим на диверсификацию портфеля

🔹🔹🔹

Брус 2Р04 RU000A10C8F3

Рейтинг: А-

Срок: 2,8 лет

Доходность: 21,9%

Один из самых длинных выпусков из стройки и одна из самых ярких компаний, которая еще и не косячит с офертой

🔹🔹🔹

ЕвроТранс3 RU000A1061K1

Рейтинг: А-

Срок: 1,5 года

Доходность: 21,6%

Компания недавно подтвердила все три рейтинга А- (что круто), но в нашем обзоре позитива меньше

🔹🔹🔹

СэтлГрБ2P3 RU000A1084B2

Рейтинг: А

Срок: 0,5 лет ⚠️оферта

Доходность: 21,3%

Одна из лучших компаний в нашей рэнкинге. Надежная, как скала

( Читать дальше )

- комментировать

- 12.3К |

- Комментарии ( 13 )

⭐️Портфель внучков от Кот.Финанс👀 (сентябрь 🍁)

- 19 сентября 2025, 08:28

- |

Лучшая подборка облигаций. Доходно, ликвидно, как будто надежно ;-) с офертами и прочими бонусами 😉

Мы придумали портфель внучков, как аналог портфеля бабули, но с офертами. Это такая же подборка облигаций с рейтингом А- и выше, но внучки имеют большее разнообразие за счет того, что ставят даты оферт в напоминалки в 📱

Наша философия инвестирования не предполагает частый ребаланс. Для вас мы составляем доходный, комфортный, пассивный портфель. Ведь время — это тоже ресурс⚡С ребалансом есть 👵🤘Бабуля на максималках

Принципы:

— фикс.доходность

— рейтинг А- и выше

— высокая ликвидность

— не более 10% на компанию, не более 40% на отрасль, но с офертами. Что не так с офертами?

( Читать дальше )

❗️❗Вечный вопрос: менять ли соотношение активов в портфеле при смене циклов? Даем ответ для консерваторов.

- 18 сентября 2025, 13:32

- |

Для того чтобы грамотно ответить на этот вопрос, нужно больше данных, потому что от цели портфеля и от других вводных ответ на этот вопрос может измениться. Но так вообще если бы вы пришли в наш премиальный клуб, и мы бы подбирали вам стратегию инвестирования, то мы могли бы предложить как вариант 60/40, 50/50 и даже чуть более консервативное распределение, если бы этого действительно требовал ваш риск-профиль и цель портфеля.

Соотношение это при жизни инвестора в любом случае динамическое, на него влияет множество параметров, но в первую очередь – цель портфеля и приближение к окончанию горизонта инвестирования. Чем цель ближе, тем более консервативным должен быть инвестор. А в части изменения этого соотношения по экономическому циклу, это возможно и это одна из разновидностей стратегий распределения портфеля по классам активов.

Существует стратегическое распределение, когда доли фиксируются на длительный срок, динамическое, как раз когда идет адаптация под экономический цикл, тактическое — когда портфель адаптируется под короткие тренды и комбинированная стратегия ядро-сателлит, когда ядро портфеля стабильно, но за счет маневренной части, сателлитов, в портфеле по циклу или по трендам производятся дополнительные изменения.

( Читать дальше )

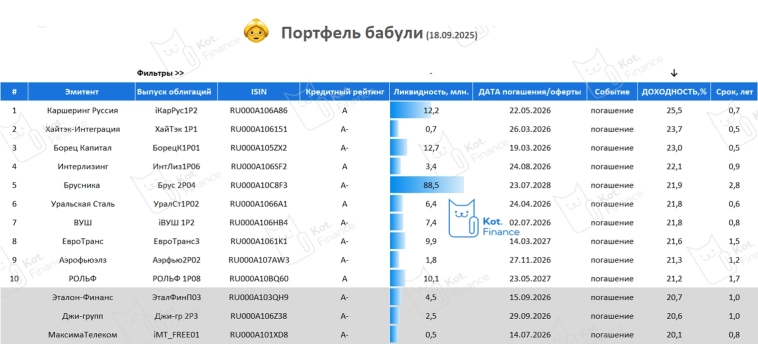

⭐️👵Портфель облигаций бабули🍁 (сентябрь)

- 18 сентября 2025, 08:48

- |

Диверсифицированный, доходный, надежный, и максимально простой портфель. Бабуля одобряет!🤟

Мы придумали портфель бабули, чтобы предлагать простые и надежные решения, не требующие много времени. Кредитный рейтинг А- и выше – золотая середина (компромисс) между риском и доходностью.

Правила портфеля просты:

• Без оферт, потому что бабуля может пропустить их

• Высокая надежность (А- и выше), потому что толерантность к риску низкая

• Высокая диверсификация, и в то же время не навязчивость с количеством выпусков, чтобы число корпоративных действий, реинвестирования, и прочего – не напрягало

• Высокая ликвидность (легко купить/легко продать)

Портфель бабули не предполагает ребалансировку, ведь главное правило — максимально простой портфель. Но мы экспериментируем с ребалансом в другом проекте

✅Что мы выбрали:

• Делимобиль

• Хайтек-Интеграция

• Борец

• Интерлизинг

( Читать дальше )

Рассказ о том, как одна сбытовая компания принесла мне +50% за 15 дней

- 16 сентября 2025, 21:57

- |

Последняя сделка была недавно, 2 сентября, и сегодня я тоже совершил сделку, продав акцию, которая очень быстро выросла до целевой цены и принесла мне почти +50% доходность, хотя покупал я её совсем недавно (1 сентября).

( Читать дальше )

Сделка в пятницу + делюсь своими впечатлениями по рынку.

- 15 сентября 2025, 09:12

- |

Кроме того, есть небольшие соображения по портфелю, которыми бы хотел поделиться.

( Читать дальше )

🏦 ТОП-10 Народный портфель (август)

- 14 сентября 2025, 23:58

- |

Посмотрим на «Народный портфель» за август 2025 года. В августе портфель на 80% сохранил свой состав, однако изменились места многих компаний в рейтинге, по отношению к июльским ТОПом.

В итоге места распределились так:

Сбер ао — 29,1%

Лукойл — 14,9%

Газпром — 14,2%

Сбер ап — 7,1%

Т-Технологии — 7%

Роснефть — 5,9%

Яндекс — 5,9%

ВТБ — 5,8%

Новатэк — 5,1%

Полюс — 5%

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал