портфельное инвестирование

Эти принципы пассивных инвестиций делают долгосрочные вложения надежнее

- 19 августа 2021, 21:19

- |

Всем привет!

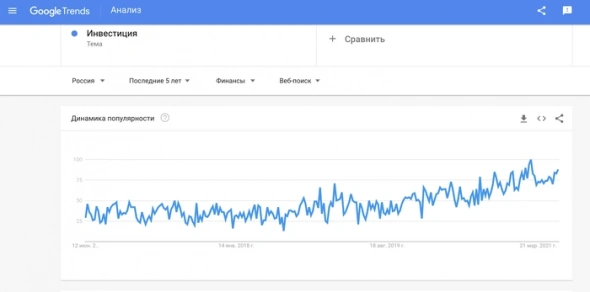

За прошедшие два года тема инвестиций у нас стала очень популярна. Это привело к развитию не только инфраструктуры, но и смежных областей. Например, консультационные услуги и обучение.

На графике Гугл Трендс виден стабильный рост числа запросов «инвестиция» с августа 2019

Развитие — это хорошо! Благодаря этому выросла конкуренция, а следом за ней увеличилось количество ЕТФ на российском фондовом рынке и снизились их комиссий. Хотя нам еще далеко до уровня американских ЕТФ, но мы движемся в верном направлении.

К минусам я бы отнес рост числа мошенников, инфоцыган и вот этого вот всего. Поэтому я решил написать про принципы пассивных инвестиций и как на практике их применять. Так сказать, не забавы ради, а пользы для))

Прежде чем начну, пару ремарок.

1. Я не исключаю возможности заработка на отборе отдельных акций, но это намного трудозатратнее и менее прогнозируемое занятие, чем пассивное инвестирование.

( Читать дальше )

- комментировать

- 708 | ★1

- Комментарии ( 6 )

Индексные Фонды или Акции? Ваш выбор Портфеля.

- 12 августа 2021, 01:29

- |

Индексные Фонды или Акции? Ваш выбор Портфеля.

Когда вы формируете портфель, то по каким признакам выбираете инструменты?

Получилось так, что мне пришлось сменить стратегию.

До недавнего времени у меня в Портфеле были только Дивитикеры.

А Стратегия была — Купил и Забыл.

( Читать дальше )

Последние изменения в моём портфеле.

- 11 августа 2021, 03:53

- |

О своих ближайших планах я писал недавно.

https://smart-lab.ru/blog/712381.php

С начала августа я избавлся от следующих позиций:

( Читать дальше )

Мой портфель и ближайшие планы.

- 01 августа 2021, 13:12

- |

За ЕТФами только наблюдал, и только недавно стал включать их в портфель.

Ибо пришло осознание, что большинство дивитикеров, например — значительная часть электриков, не будут расти, несмотря на привлекательные мультипликаторы.

А брать растущие фишки, которые выглядят переоцененными по мультипликаторам — рука не поднимается.

Поэтому я решил брать SBMX, для начала.

( Читать дальше )

Мои итоги. Июль 2021.

- 01 августа 2021, 03:20

- |

Результаты июня 2021 торговой стратегии «рациональные инвестиции».

Как и в июне, результат околонулевой. Если смотреть на индекс на недельном масштабе, видно затухание бычьего тренда, начавшегося в ноябре прошлого года. В середине месяца обновилась максимальная годовая просадка, хотя чего-то серьезного в ее значении нет. Вот насчет этого уже пару раз говорили, что я излишне консервативен. Мол, если хочешь бить индекс за счет активного управления, нужно выбранные бумаги брать на плечи. Я не за это. Уж если использовать леверидж, то тогда с плечом нужно брать именно сам индекс, тогда риск\прибыль кратно увеличиваются.

Немного пофилософствую на тему риска и доходности портфелей и сравнения портфелей с индексами. Сейчас очень распространена точка зрения, что простому инвестору обывателю все, что нужно сделать — это купить индекс и вот он уже обыграл подавляющее большинство профучастников или частников составляющих личные портфели. Можно ничего больше не делать, пару раз в год посмотреть насколько стал богаче и дальше заниматься своими делами. Мне кажется это сильно упрощенный подход и в нем есть два важных аспекта:

( Читать дальше )

Один ETF сломался. Что дальше?

- 31 июля 2021, 17:45

- |

https://rusetfs.com/etf/LU1483649312

Вот как это выглядит.

https://rusetfs.com/etf/report/RUSE?options=vs%3DBenchmark

( Читать дальше )

Мои итоги. Июнь 2021.

- 01 июля 2021, 16:29

- |

Результаты июня 2021 торговой стратегии «рациональные инвестиции».

Результаты хуже индекса. Основной причиной является то, что на начало месяца в портфеле удельная доля «нахлобученного» сектора была выше, чем соответсвующие доли компаний в индексе. Русал, ММК, НЛМК, ЭН+ состовляли в районе 20%. Сейчас все эти позиции закрыты. С НЛМК вышло довольно удачно, после дивидентного гэпа дали выйти в районе 253. По остальный металлургам получились убытки по стопам. В некотором смысле случившееся можно считать форс мажором, нерыночными и несистемными рисками, но к чему подобные оправдания, как говорят «счет на табло».

Также попилили счет золотодобытчики. Полюс и Полимет также закрыты по стопам. Не вижу смысла здесь расстраиваться, заложенные системой небольшие убытки защищают от больших и от необходимости «стать инвестором» на года в позиции под водой.

( Читать дальше )

Шарп и Сортино. Всё, что надо знать о этих коэффициентах.

- 30 июня 2021, 01:54

- |

Шарп и Сортино. Всё, что надо знать о этих коэффициентах.

- Коэффициент Шарпа и коэффициент Сортино служат для оценки эффективности и уровня риска торговых систем (а также, портфелей и ETF-ов).

- Если две торговые системы (два портфеля, два ETF-а) имеют одинаковые доходности, то предпочтительнее будет та, у которой эти коэффициенты выше.

- Коэффициент Шарпа даёт некорректное представление о системе (о портфеле, о ETF-е). Коэффициент Шарпа следует избегать, и, по возможности, надо пользоваться коэффициентом Сортино, в формуле которого устранены недостатки коэффициента Шарпа.

( Читать дальше )

Сколько кэша держать в портфеле акций в период благоприятной экономической обстановки? (ну как сейчас)

- 13 июня 2021, 17:49

- |

Сколько кэша держать в портфеле акций в период благоприятной экономической обстановки? (ну как сейчас)

Или надо держать хоть 10% в каких-то денежных суррогатах, типа FXMM или FXTB, на случай, если внезапно ливанёт, как в марте 2020, чтобы подобрать дешёвые фишки?

Спекулятивные акции и Инвестиционные акции.

- 12 июня 2021, 15:01

- |

Спекулятивные акции и Инвестиционные акции.

Никто не будет спорить, что акции нуждаются в сортировке и классификации.

Конечно, у каждого своя методика выбора акций, и я не намереваюсь навязывать тут свою, просто хочу ее описать.

Аксиомой является то, что акции обладают внутренней ценностью, в отличии от, например, крипты.

Эта внутренняя ценность акций привязана к финансовым показателям эмитента и к выплачиваемым дивидендам.

Дивидендная доходность акции — это случайный и непостоянный параметр, который не привязан вообще ни к чему.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал