портфели probonds

Акции. Просто отскок?

- 19 ноября 2025, 06:45

- |

Если брать Индекс МосБиржи года за 3, то вчерашние +2% вверх на нем выделить непросто.

И всё же они не только были, но и примечательны.

Индекс находится вблизи двухлетнего минимума. Явные движения вверх здесь вполне могут оказаться сломом падающего тренда.

Этому предположению легко возразить: всего месяц назад скачок был куда сильнее, но ни к чему, кроме разочарования, он не привел.

Однако рынок и замечателен своей нешаблонностью. В прошлый раз после всплеска оптимизма он ушел в минус. В этот раз переговорный повод как будто похож. Но его восприятие – уже без оптимизма. Тогда как рост-то уже есть.

Вчера возросла вероятность, что в нашем портфеле PRObonds Акции / Деньги (результат за 12 мес – 12,2%) вес корзины акций увеличится. Рынок карабкается вверх по стене страха. Фраза, многожды повторенная в этом блоге. И сейчас ее уместно вспомнить.

Когда происходит отскок, не выбивающийся из нисходящей тенденции, большинство склонно считать его началом роста. И обманываться. Когда рынок разворачивается к росту, то же большинство заключает: это только отскок. Вчерашняя реакция участников намекает на второй вариант.

( Читать дальше )

- комментировать

- 4К

- Комментарии ( 4 )

Сделки в портфеле ВДО. +Байсэл, YTM 27,7%

- 17 ноября 2025, 08:45

- |

📌Редактируемая версия таблицы — 👉👉👉 в чате Иволги: 👉 t.me/ivolgavdo/43777

Все сделки новой недели — по 0,1% от активов портфеля за сессию, начиная с сегодняшней, для каждой из позиций.

Исключение — Байсэл 1Р4 (BB-, YTM 27,7%), покупка всей позиции (1% от активов) сегодня на первичном размещении.

Интерактивная страница портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/

( Читать дальше )

Сделки в портфеле ВДО

- 10 ноября 2025, 09:12

- |

📌Редактируемая версия таблицы — 👉👉👉 в чате Иволги: 👉 t.me/ivolgavdo/43777

Все сделки новой недели — по 0,1% от активов портфеля за сессию, начиная с сегодняшней, для каждой из позиций.

Интерактивная страница портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/

( Читать дальше )

Портфель Акции / Деньги (12,1% за 12 мес). Акции проиграли деньгам

- 10 ноября 2025, 06:28

- |

От долгого топтания котировок акций на месте не спасает даже накопление дивидендов.

Топтание – конечно, образно. Рынок и отскакивал, и в целом с конца зимы снижался. Но то и дело возвращался в точки, где уже был.

Причем на последнем отскоке, в октябре, и я на мгновенье поверил, что это рост, и немного восстановил позиции в акциях. Но роста не произошло. Благо покупка тоже была незначительной.

Сейчас в портфеле PRObonds Акции / Деньги вес корзины акций (соответствует Индексу голубых фишек + немного Займера) 54% от активов, рублей в РЕПО с ЦК – 46%. И, глядя на последние месяцы, лучше бы денег было больше.

За последние 12 месяцев имеем всего 12,1% (комиссия вычтена), и это в основном результат вложений на денежном рынке. Акции дали незначительный плюс. А сама и так невысокая доходность за год скоро резко снизится будет, поскольку к середине декабря уйдет эффект низкой базы ее расчета.

Что «по рынку»? Предположу, что существенно снизиться от нынешних значений Индекс МосБиржи не сможет. Это предположение позволяет держать, возможно, даже накапливать акции. Однако пока не готов ставить на рост. В этой ставке мы с командой не часто ошибаемся. Хотя в октябре ошиблись. И сейчас для нее не набирается причин. А без уверенности – пусть хотя бы рубли что-то зарабатывают.

( Читать дальше )

Сделки в портфеле ВДО (Брусника)

- 07 ноября 2025, 10:27

- |

Интерактивная страница портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/

Телеграм: @AndreyHohrin

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, RuTube, Smart-lab, ВКонтакте, Сайт

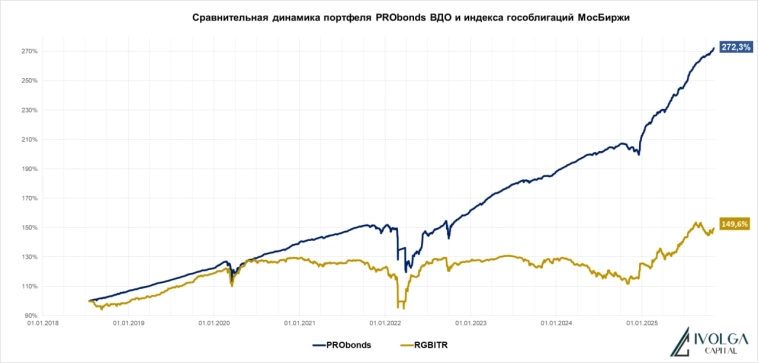

Портфель ВДО. 33% за год как эффект низкой базы

- 07 ноября 2025, 07:15

- |

Да, результат портфеля PRObonds ВДО преодолел 33% за последние 12 месяцев. Если быть точным, 33,7%. Предельно много. И ведь может оказаться еще больше.

Причина не только в том, что динамика этого года радовала сам по себе. Но и в том, что сравниваем мы ноябрь 2025 с ноябрем 2024. А тогда, год назад, облигации падали. Так что имеем эффект низкой базы. Который на какое-то время сохранится. С начала года, к примеру, доход портфеля тоже неплох: 28,1% (по 5 ноября), или 33,2% годовых.

Вчера не раскрыла перечисление купона Брусника. На ее облигации в портфеле приходится 1,9% активов. И это отражение рисков нашего инвестирования. Если сегодня утром купона не появится, то, позиция будет закрываться, с какими-то потерями, при этом не разом, а в течение дней. Если с купоном всё в порядке (что наиболее вероятно), то подумаем, как быть с данными бумагами. Но игра эмитента на нервах инвесторов – это обычно повод для нашего расставания с ним.

Хотя позиция, напомню, 1,9%. Потерять на ней значимо сложно.

( Читать дальше )

Сделки в портфеле ВДО

- 03 ноября 2025, 08:40

- |

📌Редактируемая версия таблицы — 👉👉👉 в чате Иволги: 👉 t.me/ivolgavdo/41732

Все сделки новой недели — по 0,1% от активов портфеля за сессию, начиная с сегодняшней, для каждой из позиций. Исключение — Трансфин, его добавляем по 0,2% за сессию.

Интерактивная страница портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/

( Читать дальше )

Публичный портфель ВДО (31,6% за 12 мес). Задача контроля дефолтов усложняется

- 30 октября 2025, 06:57

- |

31,6% с конца октября 2024 по конец октября 2025. Это много. У Индекса ВДО Cbonds High Yield на том же отрезке только 20,25%. ОФЗ, для которых последние 12 месяцев были в целом отличными, дали 30,9% (Индекс RGBITR), но для ОФЗ такой результат – статистический выброс.

И с начала года дела неплохи, имеем 27,2%, или 32,8% годовых. Сентябрь и октябрь, правда, по 3% в месяц и близко не дали, но портфель продолжает приносить плюс и на очередной коррекции рынка облигаций.

Напомню, портфель PRObonds ВДО () не просто модельный, он публичный. Т. е. его сделки публикуются в открытом доступе до момента их совершения. При желании любой может их использовать и получить примерно тот же результат.

По сводному кредитному рейтингу, он у портфеля «A», это, конечно, не совсем ВДО. Но и неплохо. Снижение базового риска, если и сказалось на доходности негативно, то весьма ненавязчиво. Да, из-за обилия бумаг не третьего, а второго эшелона доходность к погашению не самая высокая, 24,4%.

( Читать дальше )

Сделки в портфеле ВДО

- 27 октября 2025, 08:43

- |

📌Редактируемая версия таблицы — 👉👉👉 в чате Иволги: 👉 t.me/ivolgavdo/39693

Все сделки новой недели — по 0,1% от активов портфеля за сессию, начиная с сегодняшней, для каждой из позиций.

Интерактивная страница портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/

( Читать дальше )

Сделки в портфеле ВДО

- 20 октября 2025, 09:05

- |

📌Редактируемая версия таблицы — 👉👉👉 в чате Иволги: 👉 t.me/ivolgavdo/37917

Все сделки новой недели — по 0,1% от активов портфеля за сессию, начиная с сегодняшней, для каждой из позиций. Исключение — ЛСР, по 0,2%.

Интерактивная страница портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал