офз облигации

Немного об облигациях - ОФЗ

- 24 октября 2018, 12:45

- |

Прежде чем приступлю к основной теме, напишу немного об НКД (попросили в комментариях). Опытные люди могут пропустить этот абзац.

НКД, он же накопленный купонный доход, в общем ничем не отличается от того же процента по депозитам. Первое что нужно помнить: в стакане вы видите чистую цену облигации, то есть без НКД, таким образом покупая бумагу вам надо еще прибавить расходы на НКД (информацию по НКД и прочим параметрам облигаций можно посмотреть на сайте мосбиржи, rusbonds, cbonds). Неприятная деталь: если купон облагается ндфл, то при выплате купона вы заплатите налог со всей суммы купона, а не той части НКД которую вы накопили, однако брокер это должен вам компенсировать. Также осуществляя покупки и продажи облигации в период между купонным выплатами, разница между полученным и выплаченным нкд облагается налогом.

Существенным плюсом НКД является то, что вы его не можете потерять (случаи дефолта мы не учитываем), в отличие от тех же депозитов, где досрочное изъятие обычно ведет к потере процентов.

( Читать дальше )

- комментировать

- 5.3К | ★43

- Комментарии ( 28 )

ОФЗ попытка локального разворота

- 15 октября 2018, 13:14

- |

Размещение ОФЗ-ПД выпуска № 25083RMFS на аукционе 10 октября 2018г

- 10 октября 2018, 17:27

- |

Минфин России информирует о результатах проведения 10 октября 2018 г. аукциона по размещению ОФЗ-ПД выпуска № 25083RMFS с датой погашения 15 декабря 2021 г.

Итоги размещения выпуска № 25083RMFS:

— объем предложения – 5,000 млрд. рублей;

— объем спроса – 21,538 млрд. рублей;

— размещенный объем выпуска – 5,000 млрд. рублей;

— выручка от размещения – 4,952 млрд. рублей;

— цена отсечения – 96,8808% от номинала;

— доходность по цене отсечения – 8,29% годовых;

— средневзвешенная цена – 96,9018% от номинала;

— средневзвешенная доходность – 8,28% годовых.

www.minfin.ru/ru/document/#

Размещение ОФЗ + RGBI

- 10 октября 2018, 15:05

- |

ОФЗ 25083 с погашением 15 декабря 2021 года, купон 7% годовых

Итоги:

ОФЗ 25083

Спрос превысил предложение в 4,8 раза. Итоговая доходность 8,28%. Разместили 100% выпуска.

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 25083 с погашением 15 декабря 2021 года составила 96,9018% от номинала, что соответствует доходности 8,28% годовых, говорится в сообщении на сайте Минфина РФ.

Всего было продано бумаг на общую сумму 5 млрд рублей по номиналу при спросе 21 млрд 538 млн рублей по номиналу и объеме предложения 5 млрд рублей по номиналу, то есть спрос превысил предложение более чем в 4,3 раза. Выручка от аукциона составила 4 млрд 952 млн рублей.

Цена отсечения была установлена на уровне 96,8808% от номинала, что соответствует доходности 8,29% годовых.

( Читать дальше )

Дивидендная стратегия!

- 10 октября 2018, 10:19

- |

Почему ОФЗ!? Да всё просто, хочу, во-первых, защитить накопленные дивиденды и, во-вторых, понять с годами, насколько это выгодно. Для себя я выбрал ОФЗ 26220 — достаточная доходность среди прочих + до погашения около 4 лет. Быть может, есть коллеги, которые подскажут другие ОФЗ или другой способ реинвестирования дивидендов? Ведь у каждого есть свой торговый план....))))

Мой любимый мультик с детства)) А ну ещё и тот где была Гаечка))

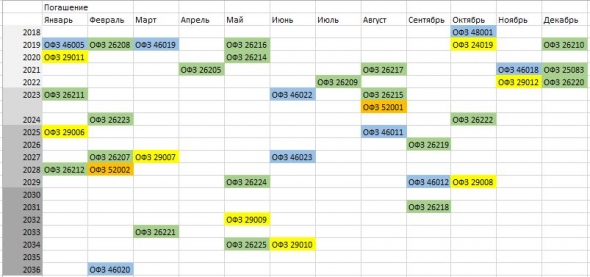

График выплат и погашений ОФЗ в наглядной форме

- 09 октября 2018, 14:05

- |

Для начала разберемся с погашениями:

Зеленым обозначены ОФЗ с фиксированным номиналом и купоном

Желтым — бумаги с переменным купоном

Оранжевым — облигации с индексируемым номиналом (ОФЗ-ИН)

Синим — с амортизируемым номиналом ОФЗ-АД

Небольшой нюанс, т.к., год заканчивается, то обновил таблицу уже сразу с расчетом будущее, т.е. трехлетки (по сроку погашения) это бумаги до конца 2022, а не до 2021 г. и т.д.

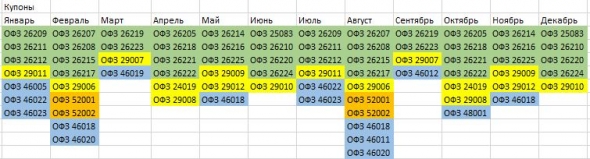

Теперь определимся с купонами. Вот:

( Читать дальше )

ОФЗ на Московской бирже - часть 1.

- 09 октября 2018, 09:21

- |

Итак, ЦБ поднял процентную ставку на 0,25 пунта до 7,5% — а это значит, что облигации упали, а доходность по ним выросла. Примерно такого развития событий мы и ожидали и писали об этом в нашей группе ВК и также недавно опубликовали обучающую статью по облигациям на тему такого понятия как дюрация.

Теперь настало время обещанного обзора облигаций. Сегодня будет только первая часть, где мы в общем рассмотрим те ОФЗ, которые сейчас могут быть интересными, а во второй части мы уже дадим конкретную рекомендацию и сами что-то купим в портфель.

ОФЗ на Московской биржеК сожалению сейчас нет доступа к терминалу QUIK — поэтому будем пользоваться данными с сайта Московской биржи (там нет показателя дюрации и это плохо, также поэтому будет 2 часть обзора).

Почему мы будем смотреть именно ОФЗ? Ведь есть еще корпоративные облигации, доходность по которым может быть выше. Да, это действительно так, но и риски там могут быть намного выше. Мы же в целом исходим из того, что ОФЗ — самый надежный инструмент инвестирования на Российском фондовом рынке (надежнее, чем депозит в Сбербанке). И этот самый надежный инструмент может дать очень неплохую доходность. Поэтому берем ОФЗ, а для более рискованных вложений у нас есть акции.

( Читать дальше )

Пришел купон за ОФЗ 26218

- 04 октября 2018, 14:43

- |

Размещение ОФЗ + RGBI + Объём ОФЗ

- 03 октября 2018, 17:31

- |

ОФЗ 25083 с погашением 15 декабря 2021 года, купон 7% годовых

ОФЗ 26223 с погашением 28 февраля 2024 года, купон 6,5% годовых

Итоги:

ОФЗ 26223

Спрос примерно ровнялся предложению. Итоговая доходность 8,29%. Разместили 74% выпуска.

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26223 с погашением 28 февраля 2024 года составила 92,9951% от номинала, что соответствует доходности 8,29% годовых, говорится в сообщении на сайте Минфина РФ.

Всего было продано бумаг на общую сумму 7 млрд 380 млн рублей по номиналу при спросе 10 млрд 750 млн рублей по номиналу и объеме предложения 10 млрд рублей по номиналу. Выручка от аукциона составила 6 млрд 900 млн рублей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал