отчёт

Отчётность Русала за I полугодие 2022г. Прибыль увеличилась, свободный денежный поток в минусе и прирост доли в РусГидро.

- 12 августа 2022, 14:53

- |

🧾 РУСАЛ опубликовал финансовые результаты по МФСО за первое полугодие 2022 года. Я рассматривал данного эмитента к покупке, но в связи с февральскими событиями решил идею отложить или во все к ней не возвращаться. Отчёт получился двояким и вот почему:

☑️ Выручка - 7 153 млн долл. (5 449 млн долл. в первом полугодии 2021 года)

☑️ EBITDA - 1 807 млн долл. (1 315 млн долл. в первом полугодии 2021 года)

Эти два показателя отражают то, что цены на алюминий значительно подросли вначале года и основным рынком сбыта для РУСАЛА остается Европа (

( Читать дальше )

- комментировать

- Комментарии ( 0 )

VK поделилась убытками с акционерами

- 11 августа 2022, 16:30

- |

Отчёт VK уронил доверие инвесторов на 8,2%.

Беда VK подкралась к инвесторам ещё до открытия фондового рынка. Рады были только топ-менеджеры VK, ведь в прошлом 1 полугодии они заработали 1 млрд. рублей, а в этом уже 2 млрд. рублей. Это очень хорошо, правда не акционерам.

Сегмент игры плесневеет. Мы с вами давненько как-то об этом говорили, но напомню суть. Игроки постоянно жалуются на поборы VK. Игры, который до покупки их VK были играбельны, вызывали желание потратить время и приносили удовольствие, после смены владельцы дарили лишь разочарование. Ненасытные неумелый управленцы кардинально меняли принцип монетизации и драли с игроков в три шкуры. В результате этого с серверов стали уходить обычные игроки, а в отсутствии большинства уходили донатеры. А в дополнение ещё расходы на эти игры растут. А новые релизы отсутствуют.

Но оптимисты, покопавшись в копролитах отчёта VK найдут строчку Чистой прибыли, где убытки второго квартала превратились в прибыль 2 квартала 2022 года. Главное потом не забыть посмотреть на колонки первого полугодия, где зарыдает даже Чак Норрис, а уж этот не из слабаков.

( Читать дальше )

События фондового рынка: правительство подержало Яндекс, VK и Ozon льготным кредитом, дивиденды Норникеля под угрозой.

- 04 августа 2022, 19:01

- |

📉 Российский фондовый рынок в ожидании. Объёмы торгов падают с каждым днём и пока не видно просвета. Нас пытаются удержать на идеях Сбербанка и Газпрома, но лично для меня данные компании пока не привлекательны. Крупным фондам надо показывать свою работу и видимо других эмитентов они в своём списке не замечают.

Некоторые частные инвесторы приготовились к событиям августа (8 и 15 число) и выбрали выжидательную позицию. Допуск дружественных нерезидентов (фондов) и конвертация расписок в акции явно повлияют на наш рынок, но не стоит забывать о Западном рынке. Да, сейчас слабая корреляция, но их сырьё всегда имело эффект на наше. Нефть марки Brent уже торгуется по 94 доллара за баррель и это явный знак начавшийся рецессии в США (Urals себя тоже чувствует не очень, а реакция рынка будет незамедлительной, если цена опустится до 30-40 долларов за баррель). О других интересных событиях рынка ниже:

( Читать дальше )

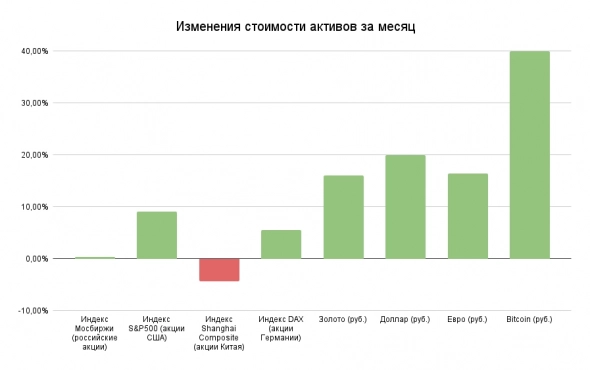

Как изменилась стоимость активов за июль 2022

- 02 августа 2022, 11:11

- |

В июле, наконец-то, после многомесячного пике вниз многие активы развернулись и выросли в цене. Большую часть в рост внесло ослабление рубля. Так, мой портфель иностранных акций за месяц вырос почти на 50%. Тем не менее по итогам года все активы продолжают находиться в минусах.

Как изменились основные активы за месяц

➕ Индекс Мосбиржи (российские акции в руб.) — +0,4%.

➖ Индекс РТС (российские акции в $) — -16,1%.

➕ Индекс S&P500 (акции США) — +9,1%.

➖ Индекс Shanghai Composite (акции Китая) — -4,3%.

➕ Индекс DAX (акции Германии) — +5,5%.

➕ Золото (руб.) — +16%.

➕ Доллар (руб.) — +20%.

➕ Евро (руб.) — +16,4%.

➕ Bitcoin (руб.) — +40%.

Как изменились основные активы за год (июль к июлю)

( Читать дальше )

Итоги 13 месяцев инвестиций. 1,297 млн рублей

- 01 августа 2022, 07:26

- |

Я вас, во-первых, приветствую! Ежемесячно я пишу отчет о том, что произошло по финансам и другим моментам. Напоминаю: я начал копить на квартиру в Сочи в июле 2021. 13 месяцев позади. Погнали!

Деньги

Было на 1 июля 1 214 120 рублей:

— Вклад: 882 153 рубля

— БС + ИИС: 331 967 рубля

Сдувал пыль с карты МИР, и нашел под ней 66 000 рублей. Все они были зачислены на ИИС, после чего был мучительный поиск полезных для инвестиций ценных бумаг. Доходность облигаций снова снижается благодаря Эльвире Сахипзадовне, приходится затягивать пояса.

Распределил так: 7,5% на рандомные акции. В июне беспристрастная рука рандома выбрала Русгидро. Остальные 92,5% пошли на покупку облигаций. Из нового и интересного это ВУШ, свежий Самолет, свежий М.Видео, ВсеИнструменты.Ру, Джи-Групп, в заявке Делимобиль еще висит. Ну и всякие разные еще. Диверсификация важна, особенно по ВДО. Стараюсь не иметь более 1% каждой из ВДО, суммарно ВДО не стоит иметь более 10-15%. В итоге ИИС в этом году пополнен на 331к, осталось 69к, и оставлю его до конца года в покое.

( Читать дальше )

сбербанк информирует

- 06 июля 2022, 19:44

- |

Переход на ЕДП планируется в августе 2022 года.

Поставки Tesla во 2 квартале оказались ниже прогнозов аналитиков

- 04 июля 2022, 14:00

- |

Tesla опубликовала отчёт о производстве и поставках за 2 квартал 2022 г. (2Q22). Производство подскочило на 25,3% в годовом выражении до 258,6 тыс. В том числе производство Model 3/Y выросло на 18,7% до 242,2 тыс. Производство Model S/X увеличилось в 7 раз и составило 16,4 тыс., годом ранее производство было низким из-за ремонта завода во Фримонте. В сравнении с 1Q22 производство Tesla упало на 15,3%.

Поставки выросли на 26,5% до 254,7 тыс. электромобилей. По отношению к рекордному 1Q22 отгрузка EV упала на 18%. По данным Refinitiv, аналитики в среднем ожидали, что поставки будут около 295 тыс. Впрочем, за последнюю неделю эти ожидания были снижены. Отгрузки Model 3/Y подскочили на 19,6% до 238,5 тыс. За квартал было поставлено 16,2 тыс. Model S/X против 2 тыс. во 2Q21. Финансовый отчёт за 2Q22 будет опубликован 20 июля.

Из-за ограничений в Китае, связанных со вспышкой коронавируса, Tesla была вынуждена остановить завод в Шанхае на 22 дня в истекшем квартале. Это стало главной причиной замедления роста производства и отгрузок. Также негативное влияние оказывает общий дефицит комплектующих. Тем не менее в пресс-релизе компания сообщила, что июнь был рекордным месяцем по производству.

( Читать дальше )

Oracle подскочил на хорошем отчёте

- 14 июня 2022, 21:22

- |

Акции Oracle подскочили на 15% благодаря высоким доходам от облачных вычислений.

Стремление Oracle Corp. перенести большую часть своего бизнеса в облако окупилось в четвертом финансовом квартале, и ее акции выросли. Хорошие результаты показаны благодаря резкому росту доходов от облачных и локальных лицензий (на 18 % по сравнению с прошлым годом) и умеренному росту доходов от облачных услуг и поддержки лицензий.

В четвертом финансовом квартале Oracle сообщила о чистой прибыли в размере 3,2 миллиарда долларов, или 1,16 доллара на акцию, по сравнению с 4 миллиардами долларов, или 1,37 доллара на акцию, годом ранее. Скорректированная прибыль составила 1,54 доллара на акцию. Выручка выросла на 5% до 11,8 млрд долларов с 11,2 млрд долларов в квартале прошлого года.

«Мы испытали значительный рост спроса в нашем инфраструктурном облачном бизнесе, который вырос на 39% в постоянной валюте. Мы считаем, что этот всплеск роста доходов указывает на то, что наш инфраструктурный бизнес в настоящее время вступил в фазу гиперроста», — сказала генеральный директор Сафра Кац.

Акции Oracle в этом году в целом упали на 26%.

Деньги и долги народа. Изменения за Апрель.

- 01 июня 2022, 21:39

- |

Коротко и по делу. За Апрель по данным вчерашнего отчета ЦБ деньги и долги народа изменились так:

Кредиты россиян снизились на -0.9%, а деньги (вклады, счета и т.д.) подросли на +0.1%. Доля кредитов в деньгах населения снизилась на -1.0%. Денежная масса (М2) подросла на +0.4%.

Итого: в Апреле ничего существенного не произошло, если не учитывать снижение кредитов. Последний раз этот показатель упал в Апреле 2020, когда чиновники начали ковид-фашизм. Бессмысленный и безнаказанный.

Кредиты и деньги за 3 года в табличной форме:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал