отчёты

✅ Софтлайн отчитался за 2023

- 15 февраля 2024, 11:01

- |

Софтлайн отчитался за 2023:

📌Оборот достиг 91,5 млрд руб., увеличившись на 29% по сравнению с показателем, зафиксированным по итогам 2022 г.

📌Валовая прибыль за 2023 г. составила 23,6 млрд руб. — практически двукратный рост год к году. В структуре валовой прибыли около 60% ее доли пришлось на высокорентабельные собственные решения группы. В результате валовая рентабельность достигла 26%.

📌Скорректированная EBITDA возросла до 4,4 млрд руб. за 12 месяцев 2023 г., превысив прошлогодний уровень на 72%.

📌Чистый долг к отчетной дате составил 8,1 млрд руб. — 1,8x скорректированной EBITDA за 12 месяцев 2023 г., что является комфортным уровнем долговой нагрузки для компании.

Дивиденды

В июне Совет директоров Софтлайн утвердил дивидендную политику. При разработке рекомендаций относительно величины дивидендных выплат совет директоров должен стремиться к выполнению следующих условий:

🔹 По итогам 2024 г. на выплату дивидендов должно быть направлено не менее 25% от чистой прибыли по МСФО. При этом сумма выплаченных дивидендов составит не менее 1 млрд руб.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Банк Санкт-Петербург сообщил о росте чистой прибыли в 2% за 2023 год, отмечая трудности из-за попадания под санкции. На этом фоне удержать темпы роста 2022 года будет сложно - опрошенные Ъ эксперты

- 26 января 2024, 09:32

- |

Банк отметил снижение чистых комиссионных доходов и чистого дохода от операций на финансовых рынках.

Эксперты отмечают потенциальные риски снижения рентабельности и чистой прибыли в будущем при высоких процентных ставках и возможных кредитных рисках.

Источник: https://www.kommersant.ru/doc/6467636

(POLY) Полиметалл Ожидаю рост!

- 26 октября 2023, 22:21

- |

⚡️Сбер в одном миллиарде от триллиона

- 11 сентября 2023, 13:44

- |

Большой зеленый банк отчиталсяза 8 месяцев по РСБУ

Сбер

МСар = ₽5,7 трлн

📊За 8 месяцев

— процентный доход: ₽1,5 трлн (+40%);

— комиссионный доход: ₽450 млрд (+20%);

— рентабельность капитала: 25,2%;

— чистая прибыль: ₽999 млрд;

— розничный кредитный портфель: 14 трлн (+18% с начала года);

— активные физлица: 107,4 млн (+1 млн с начала года);

— ежемесячные пользователи СберОнлайн: 80,6 млн (+2 млн с начала года).

📅В августе

— процентный доход: ₽209 млрд (+49,5% к августу 2022 года);

— комиссионный доход: ₽64 млрд (+16%);

— чистая прибыль: ₽141 млрд.

💰Рост процентного дохода банк объясняет растущей динамикой бизнеса и эффектом низкой базы прошлого года. С комиссионными все как всегда: увеличение за счет роста объемов эквайринга и доходов от расчетно-кассового обслуживания частных клиентов.

🏡Глава Сбера Герман Греф отметил, что в августе было выдано рекордное количество ипотечных кредитов — более ₽500 млрд.

( Читать дальше )

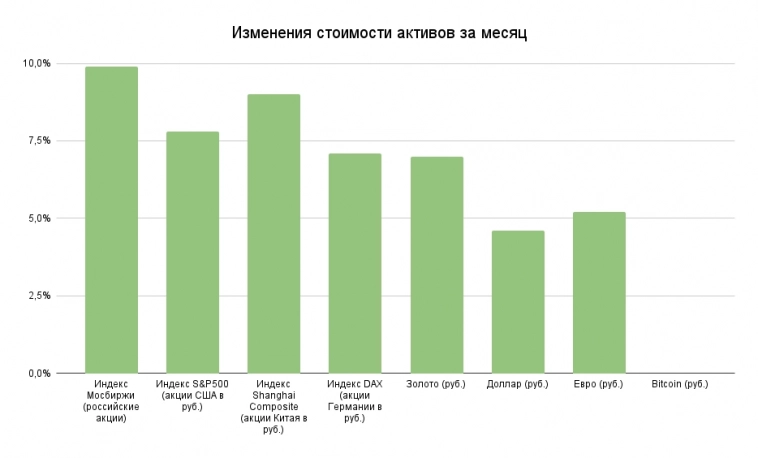

Как изменилась стоимость активов за июль 2023 года

- 02 августа 2023, 17:07

- |

В июле продолжило все расти. Отчасти это связано с ослаблением рубля. Но и по итогам года индексы и многие активы в большом плюсе, так как летом прошлого года была большая просадка по всем рынкам.

😁 Удивительно, но индекс Мосбиржи с начала года не показал ни одного убыточного месяца. А фондовый индекс «загибающейся» Германии по итогам года опередил многие другие активы.

Я все время в рынке, поэтому портфели продолжают пухнуть. Настроение отличное!

Как изменились основные активы за месяц

➕ Индекс Мосбиржи (российские акции в руб.) — +9,9%.

➕ Индекс РТС (российские акции в $) — +7,5%.

➕ Индекс S&P500 (акции США в руб.) — +7,8%.

➕ Индекс Shanghai Composite (акции Китая в руб.) — +9%.

➕ Индекс DAX (акции Германии в руб.) — +7,1%.

➕ Золото (руб.) — +7%.

➕ Доллар (руб.) — +4,6%.

➕ Евро (руб.) — +5,2%.

➕ Bitcoin (руб.) — 0%.

Как изменились основные активы за год (июль к июлю)

( Читать дальше )

📈Техгиганты демонстрируют впечатляющий рост

- 26 июля 2023, 12:45

- |

📈Как Alphabet и Microsoft увеличивают маржу, контролируя издержки

Крупнейшие технологические компании Alphabet 👨💻 и Microsoft 🖥️ пообещали тщательно контролировать расходы, несмотря на предстоящий резкий рост затрат на искусственный интеллект.

После недавних масштабных сокращений персонала обе компании заявили о приверженности более рациональному подходу к затратам.

📉 Alphabet сократила почти 9000 работников за последние 3 месяца. При этом общая численность персонала выросла на 5% и составила 182 тыс. человек.

Благодаря жёсткому контролю расходов операционная маржа Alphabet повысилась до 35% с 30% кварталом ранее. Рост рентабельности обеспечило и снижение амортизационных отчислений.

💰 Выручка Alphabet выросла на 7% до 74,6 млрд долларов, превысив ожидания в 72,8 млрд долларов. Чистая прибыль составила 18,4 млрд долларов, значительно больше прогнозируемых 16,9 млрд долларов.

📈 Microsoft также опередила ожидания по выручке и прибыли, несмотря на замедление роста облачного сервиса Azure. Клиенты оптимизируют расходы на облака в условиях неопределённости.

( Читать дальше )

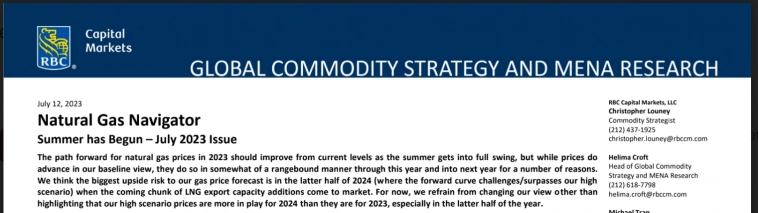

Review by Sibrent: Natural Gas Navigator

- 13 июля 2023, 01:58

- |

Навигатор природного газа

Лето началось — выпуск за июль 2023 г.

Дальнейшая динамика цен на природный газ в 2023 году должна улучшиться по сравнению с текущими уровнями по мере того, как лето будет в самом разгаре.

Цены продвигаются вперед в нашем базовом представлении, они делают это в некоторой степени ограниченным диапазоном в течение этого года и в следующем году по ряду причин.

Мы считаем, что наибольший риск повышения нашего прогноза цен на газ приходится на вторую половину 2024 г. (где форвардная кривая бросает вызов/превосходит наши высокие сценарии ожидания), когда на рынок выйдет следующая часть дополнительных мощностей по экспорту СПГ. На данный момент мы воздерживаемся от изменения нашей точки зрения, кроме как подчеркивая, что наши высокие цены сценария более актуальны для 2024 года, чем для 2023 года, особенно во второй половине года.

На данный момент снижение волатильности по направлению к долгосрочным средним значениям является нашей базовой точкой зрения, по крайней мере, за пределами летних пиков.

( Читать дальше )

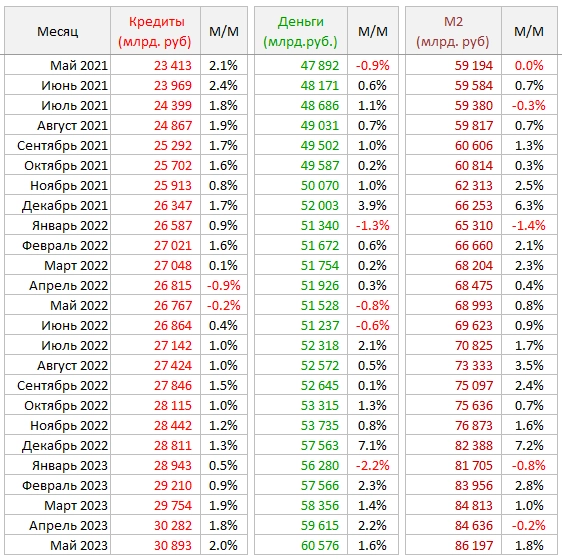

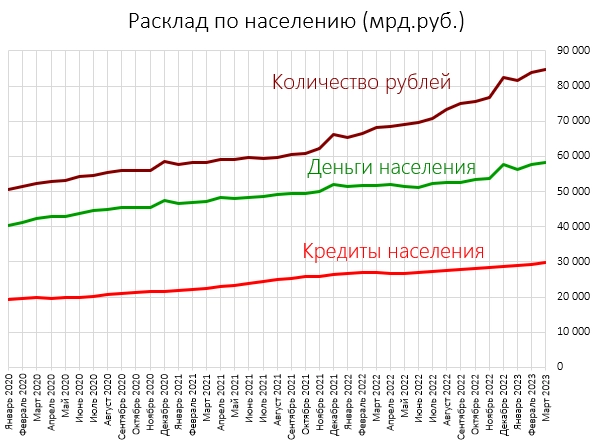

Деньги и долги народа. Изменения за Май.

- 30 июня 2023, 16:23

- |

Сегодня последнее число Июня. Это значит, что сегодня девочки в ЦБ выложили на своем сайте Обзор банковской системы за Май. Качаем, изучаем, приводим в божеский вид, строим графики, смотрим результат:

За Май какой-то человек напечатал 1.56 трлн. фантиков (+1.8% м/м)

Ростовщики дали в долг каким-то людям 611 млрд. фантиков (+2% м/м)

На счетах и в карманах каких-то людей появилось 961 млрд. фантиков (+1.6% м/м)

Таблица показателей:

Динамика показателей за 7 лет выглядит так:

( Читать дальше )

Допка рублей в Марте +857 млрд.

- 28 апреля 2023, 22:00

- |

Сегодня вечером девочки в ЦБ выложили мартовский Обзор банковской системы. По старой доброй традиции, я его причесал и нарисовал графики. В Марте произошло следующее:

Правящий класс создал 857 млрд. рублей (+1.0%)

Количество рублей у населения выросло на 790 млрд. шт. (+1.4%)

Количество взятых в долг рублей выросло на 545 млрд. шт. (+1.9%)

Графики выглядят так:

В табличной форме:

( Читать дальше )

Отчеты

- 17 апреля 2023, 08:27

- |

Квартальные отчеты крупнейших мировых компаний:

Bank of America Corp (вторник, 18/04, 13:45)

Johnson & Johnson (вторник, 18/04, 13:45)

Goldman Sachs Group (вторник, 18/04, 14:30)

Lockheed Martin (вторник, 18/04, до открытия рынка)

Netflix (вторник, 18/04, 23:00)

ASML Holding (среда, 19/04, 8:00)

Morgan Stanley (среда, 19/04, 14:30)

Heineken (среда, 19/04, до открытия рынка)

International Business Machines (четверг, 20/04, до 7:00)

Tesla (четверг, 20/04, до 7:00)

American Express (четверг, 20/04, 14:00)

Philip Morris International (четверг, 20/04, 14:00)

AT&T (четверг, 20/04, до открытия рынка)

Blackstone (четверг, 20/04, до открытия рынка)

Taiwan Semiconductor Manufacturing (четверг, 20/04)

Schlumberger (пятница, 21/04, 14:00)

Freeport-McMoRan (пятница, 21/04, до открытия рынка)

Procter & Gamble (пятница, 21/04, до открытия рынка)

SAP (пятница, 21/04, до открытия рынка)

ICICI Bank (пятница, 21/04)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал