отчётность

В этом разделе здесь вы найдете отчеты российских компаний и комментарии аналитиков к ним.

Новость - это повод заглянуть в отчетность. Как читать биржевые новости и как вести себя на рынке

- 29 октября 2018, 09:19

- |

Недавняя новость о падении цены акции Яндекса на слухах о покупке Сбербанком, качнула вниз цену на 23%. На рынке началась паника и распродажа. Так как же поступать начинающим инвесторам? А поступать надо следующим образом. Покупать или продавать надо не на новостях. Покупать или продавать надо на отчетностях. И не громкие имена, а хорошие сервисы, бизнесы и продукты. Поговорим о том как вести себя на рынке и как читать эти новости.

Давайте проведем аналогию с рынком сельскохозяйственным. Представьте, что вы в первый раз пришли на рынок без списка покупок, с полным кошельком денег с желанием закупиться продуктами и семенами на будущий год.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

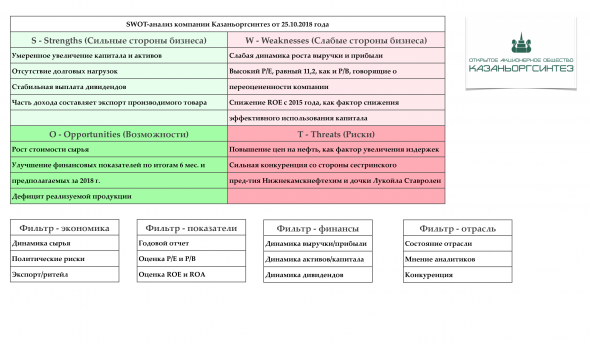

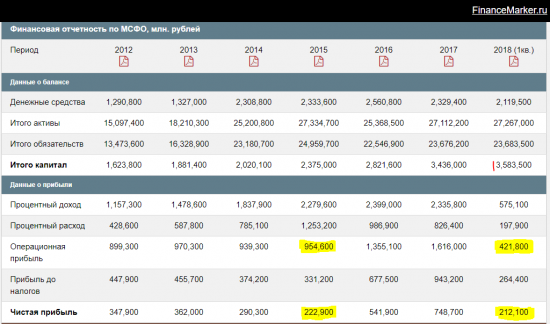

КАЗАНЬОРГСИНТЕЗ - SWOT-анализ

- 25 октября 2018, 19:37

- |

Что такое SWOT-анализ можно почитать тут: https://smart-lab.ru/finansoviy-slovar/SWOT-анализ

Хотел бы заметить, что это исследование носит субъективный характер. Для принятия решения о покупке/продаже, лично я, буду использовать дополнительные фильтры. Таблица может дополняться. И я буду рад если Вы конструктивно дополните ее разделы со своей, опять же, субъективной стороны.

P.S. предупреждая фразы: какой KZOS, купи лучше… другую компанию, отвечаю, вполне возможно. Это лишь одна из ступеней на пути изучения и принятия решения о покупке. Другие аналоги тоже изучаю.

Итак, собственно, сама таблица:

Спасибо за внимание и пока, пока.

Проект "30 вопросов Смарт-Лабу" №27: Изучаете ли Вы досконально промежуточные/квартальные отчеты компаний?

- 23 октября 2018, 13:42

- |

Суть проекта в этом посте

Предыдущие вопросы тут

Вопрос №27: Изучаете ли Вы досконально промежуточные/квартальные отчеты компаний?

"Заметки в инвестировании"

- 22 октября 2018, 17:06

- |

Сейчас читаю книгу «Заметки в инвестировании», автором которой является УК «Арсагера» — книгу можно бесплатно скачать на их сайте - http://arsagera.ru/library/download/391643/

Книга отлично подойдет как для начинающих инвесторов, так и для тех, кто вообще еще не знаком с фондовым рынком. По крайней мере в начале — все темы и понятия изложены очень просто, так что, мне например, приходилось пролистывать целые разделы.

Тем не менее, пока читал — выделил для себя несколько главных мыслей, которыми хотел поделиться.

- Акции — это не про спекуляции. Суть этого инструмента в том, что вы покупаете долю в реальном бизнесе. После того, как вы купили акции какой-либо компании — теперь сотрудники этой компании частично работают на вас. Они приходят на работу, трудятся и создают добавленную стоимость — часть которой вы получаете в виде прибыли. Можно сказать, ну и что тут нового? Все и так об этом говорят. Да, согласен, но здесь важно именно осознание этого момента.

- Между производительными (акции, облигации) и непроизводительными активами (золото, валюта) нужно выбирать производительные — по той же причине, что они дают добавленную стоимость

( Читать дальше )

АЛРОСА, что делает у меня в портфеле? SWOT-анализ компании АЛРОСА.

- 22 октября 2018, 16:02

- |

Знаю, что многие не любят смотреть видео, поэтому размещаю его в конце. Буду благодарен за лайк под видео. Это лучшая мотивация для меня.

АЛРОСА — лидер алмазодобывающей отрасли в мире, монополист на рынке России. Долго не буду углубляйся в историю.

Выручка компании за 2017 год составила 275,4 млрд рублей. Чистая прибыль 78,6 млрд рублей, что меньше на 41% по сравнению с 2016 годом, но более чем в 2 раза превышает показатели 2015 года. Такая разница, как в выручке, так и в прибыли произошла за счет большой базы 2016 года. Она же и оказала влияние на разницу в проценте дохода. Чистый долг компании на август 2018 года снизился до 6 млрд рублей за счет свободного денежного потока. АЛРОСА является одной из немногих компаний на нашем рынке имеющих

( Читать дальше )

Как найти идеальную компанию для инвестора

- 12 октября 2018, 12:25

- |

В этой книге по полочкам раскладывается финансовая отчетность, Отчет о прибылях и убытках(в деталях самое главное, начина от простого дохода заканчивая прибылью на одну акцию), балансовый отчет, отчет о движении денежных средств, тоже все в деталях.Если бы меня просили рекомендовать че почитать чтоб разбираться в финансовой отчетности, я бы сказал- читайте сначала эту книгу, а после нее читайте Алексея Герасименко Финансовая отчетность.Книга мне очень понравилась стал лучше понимать финансовую отчетность, всем рекомендую, приятного прочтения.

ГДЕ брать список маржинальных бумаг?

- 04 сентября 2018, 09:39

- |

После того, как я опубликовал обзор компаний ПИК и ЛСР, оказалось, что я не могу совершить непокрытую продажу по акциям данных компаний.

Непокрытая (или короткая) продажа — это когда вы фактически продаете то, чего у вас нет (и чтобы это стало возможным — ваш брокер вам это одалживает), в расчете, что это что-то упадет в цене и вы затем сможете откупить его дешевле (и вернуть брокеру), получив разницу в виде прибыли

Собственно столкнувшись с этой проблемой, я решил осветить ее немного подробнее в блоге и рассказать, как устроен данный процесс на фондовом рынке.

Не все акции можно купить с плечом и не все акции можно коротко продать

Объяснить такое поведение — очень легко, так как его природа проистекает из здравого смысла. Маржинальная торговля (короткая продажа относится сюда же) подразумевает, что вы получаете заемные средства (в том числе в виде акций).

Брокер вам даст эти средства под процент, но для него это не все. Брокеру важно понимать, что в случае чего он сможет вернуть свои деньги назад.

( Читать дальше )

Сбербанк потерял триллион

- 02 сентября 2018, 12:20

- |

За последние несколько месяцев Сбербанк потерял более 1 триллиона рублей своей капитализации (-20%), при том что дела у компании идут вполне себе хорошо. Рост показателей остается на том же уровне, который и привел в прошлом к росту стоимости акций со 100 рублей до 280 рублей.

Тем не менее на акции сильно давит негативный новостной фон, связанный с введением санкций США, ну и также на наш взгляд психология рынка, выраженная в коррекции после стремительного роста.

Взглянем теперь на финансовые результаты с учетом данных за 1 квартал 2018 года по МСФО.

( Читать дальше )

EV/EBITDA - Баффетт бы не одобрил

- 22 августа 2018, 10:03

- |

Добрый день!

Сегодня поговорим наконец про один из самых важных мультипликаторов - EV/EBITDA. Если вы еще не читали про EV - прочтите сейчас. Про EBITDA расскажу здесь.

Вообще, личный совет — чтобы легче запомнить что такое EV, что такое EBITDA и что означает сам EV/EBITDA — просто держите в уме мультиликатор P/E (уж его вы обязаны выучить).

EV/EBITDA — прямой аналог P/E, только более справедливый.

Вот именно так это лучше всего и запомнить и далее уже можно раскрыть эту тему.

P - это капитализация, то есть фактически стоимость компании и EV - тоже стоимость компании, но более справедливая

E — это прибыль компании и EBITDA - тоже прибыль компании, но более справедливая.

Что такое EBITDA

EBITDA = чистая прибыль (E) + налог на прибыль + амортизация + (все процентные или иные не связанные с бизнесом расходы — все процентные или не связанные с бизнесом доходы).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал