отчеты мсфо

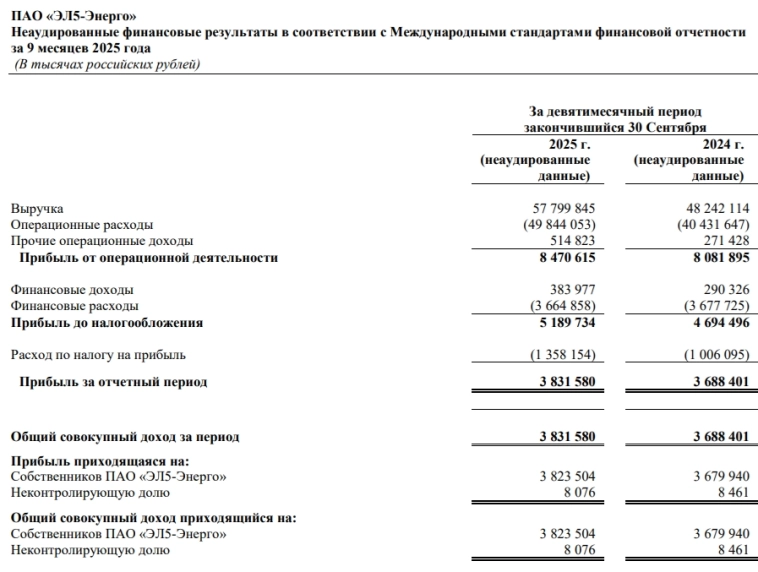

Эл5-Энерго МСФО 9 мес 2025г: выручка ₽57,8 млрд (+19,8% г/г), чистая прибыль ₽3,83 млрд (+3,8% г/г)

- 30 октября 2025, 17:02

- |

📈выручка ₽57,8 млрд (+19,8% г/г)

📈чистая прибыль ₽3,83 млрд (+3,8% г/г)

www.e-disclosure.ru/portal/files.aspx?id=5732&type=4

- комментировать

- 322

- Комментарии ( 1 )

Яндекс публикует ударный отчет.

- 30 октября 2025, 15:45

- |

На фоне замедления общеэкономической динамики и непростого геополитического фона Яндекс демонстрирует поистине выдающиеся результаты, опубликовав ударный отчет по итогам третьего квартала 2025 года.

Ключевые финансовые показатели демонстрируют уверенный рост в динамике год к году:

▪️ Выручка: +32% | 366,1 млрд руб. Результат не только уверенно превысил консенсус-прогноз аналитиков на 3 п.п., но и позволил по итогам 9 месяцев впервые в истории компании преодолеть символический рубеж в 1 трлн руб.

▪️Скорректированная EBITDA: +43% | 78,1 млрд руб. Операционная эффективность поражает — показатель превзошел ожидания рынка на целых 12 п.п.

▪️Скорректированная чистая прибыль: +78% | 44,7 млрд руб. Столь значительный рост маржинальности красноречиво свидетельствует об успешной монетизации экосистемы.

Важно отметить, что все три ключевые метрики поставили новые рекорды в квартальном выражении. Откровенно говоря, генерация 78 млрд руб. EBITDA за один квартал — это действительно сильный результат, который выделяет компанию на общем фоне.

( Читать дальше )

МД Медикал Груп МСФО 3кв 2025г: выручка ₽11,6 млрд (+40,3% г/г), 9 мес 2025г: выручка ₽30,87 млрд (+28,4% г/г)

- 30 октября 2025, 10:36

- |

МКПАО «МД Медикал Груп» (ГК «МД Медикал», «Группа» или «Компания»; МОЕХ: MDMG), один из лидеров на рынке частных медицинских услуг в России, объявляет операционные и неаудированные финансовые результаты за 3 квартал и 9 месяцев 2025 года.

Ключевые финансовые показатели за 3 квартал 2025 года:Общая выручка Группы выросла на 40,3% год к году и составила 11 605 млн руб. благодаря востребованности амбулаторной и стационарной медицинской помощи, высоких показателей по родам, а также благодаря результатам присоединившейся к Группе сети медицинских центров «Эксперт», доля в общей выручке которых составила 15,7%;

Сопоставимая выручка (LFL) Группы, увеличилась на 16,3% год к году до 9 623 млн руб.

Выручка московских госпиталей увеличилась на 18,9% год к году до 4 818 млн руб., прежде всего, за счет высокого спроса на роды и ЭКО в госпиталях Группы, в том числе за счет пациентопотока из новых клиник, открытых в 2024-2025 годах, востребованности амбулаторного направления в части диагностики, акушерства и гинекологии и педиатрии, а также ростом доли коммерческой выручки стационарного звена;

( Читать дальше )

Операционные и финансовые результаты ПАО "Фикс Прайс" за 3 квартал и 9 месяцев 2025 года

- 30 октября 2025, 10:29

- |

Друзья,

Октябрь подходит к концу, а значит, пришло время подвести итоги 3 квартала и 9 месяцев 2025 года!

Мы продолжаем укреплять лидерство в формате низких фиксированных цен и подтверждаем годовую цель – открытие 700 магазинов в 2025 году.

Итак, в 3 квартале 2025 года:

📌 Выручка достигла 79,6 млрд руб. (+ 5,9% г/г)

📌 LFL продажи выросли на 1,7% за счет роста среднего чека. Основным фактором роста стали продукты питания, сопоставимые продажи которых увеличились на 16,7% г/г

📌 Сеть увеличилась на 150 магазинов до 7 567 (+10,5% г/г). Торговая площадь превысила 1,6 млн кв. м (+10,4% г/г)

📌 Количество участников программы лояльности выросло до 31,9 млн человек (+14,3% г/г), их доля в розничных продажах составила 71,5%, а средний чек почти вдвое выше, чем у других покупателей

📌 Валовая маржа увеличилась на 61 б.п. до 31,9% благодаря эффективному управлению ассортиментом

📌 EBITDA по МСФО (IAS) 17 составила 6,0 млрд рублей, а рентабельность по EBITDA – 7,5%. Высокая конкуренция на рынке труда продолжает влиять на рентабельность. Частично этот эффект был компенсирован ростом валовой маржи. В условиях дефицита кадров мы фокусируемся на повышении эффективности – совершенствуем процессы в распределительных центрах и магазинах, чтобы работать ещё быстрее и результативнее

( Читать дальше )

Фикс Прайс МСФО: 3 кв 2025г: выручка ₽79,56 млрд (+5,9% г/г), чистая прибыль ₽2,51 млрд (-38,8% г/г)

- 30 октября 2025, 10:03

- |

ОСНОВНЫЕ ОПЕРАЦИОННЫЕ И ФИНАНСОВЫЕ ПОКАЗАТЕЛИ ЗА 3 КВАРТАЛ 2025 ГОДА

- Выручка увеличилась на 5,9% г/г до 79,6 млрд рублей

- Розничная выручка выросла на 9,6% г/г до 70,3 млрд рублей

- Оптовая выручка составила 9,3 млрд рублей

- В 3 квартале 2025 года LFL продажи ПАО «Фикс Прайс» увеличились на 1,7%. Такая динамика обусловлена ростом LFL среднего чека на 6,2% г/г, связанным с реализацией ряда стратегических инициатив, включая последовательную работу с ассортиментом и ценовыми категориями и повышение вовлеченности участников программы лояльности. Основным фактором роста LFL продаж стали продукты питания, сопоставимые продажи которых в 3 квартале 2025 года увеличились на 16,7% на фоне ввода в ассортимент востребованной азиатской еды и других новинок, что вызвало положительную реакцию со стороны покупателей

( Читать дальше )

💻 Яндекс (YDEX) | Рост продолжается

- 30 октября 2025, 09:44

- |

✅ Компания отчиталась за 3кв2025, рост выручки до 366,1 млрд р (+32% г/г) приятно удивил. Прогноз по росту выручки на 30% на непростой 2025й год был амбициозным, но уже выглядит очень даже достижимым.

Основа роста — это городские сервисы (райдтех, электронная коммерция, доставка, Яндекс Заправки и прочее) и персональные сервисы (Яндекс Плюс и другие).

👆 Более того, компания повысила прогноз по росту скорректированной EBITDA до 270 млрд р (предполагает рост +43% г/г). В целом, всё неплохо и скорректированная прибыль по итогам года около 71,5 млрд р, думаю будет (fwd p/e = 22,1), может заработают и 100 млрд р, но я был бы более консервативным, учитывая затянувшийся цикл жесткой ДКП + прибыль прогнозировать у компаний роста очень непросто. Лично я не корректирую прибыль на расходы по вознаграждениям на основе акций.

✅ С учетом всех обязательств по аренде, чистый долг почти 137 млрд р, что является вполне комфортным уровнем для компании.

✅ Компания отлично развивается, внедряет ИИ во многие свои проекты. Скорее всего, в перспективе нескольких лет рентабельность компании прилично вырастет, что частично оправдывает повышенные мультипликаторы, но когда конкретно это произойдет — сказать сложно.

( Читать дальше )

Займер отчет МСФО за III кв 2025 года: Чистая прибыль выросла на 45,5% кв/кв и на 31% г/г — до ₽1,376 млрд

- 30 октября 2025, 09:16

- |

ПАО МФК «Займер» (далее также «Займер» или «Компания»), ведущая финтех-платформа и лидер российского рынка микрофинансирования, объявляет финансовые результаты III квартала 2025 года по стандартам МСФО.

Результаты III квартала 2025 года

Чистая прибыль выросла на 45,5% по сравнению со II кварталом 2025 года и на 31% по сравнению с III кварталом 2024 года до 1,376 млрд рублей.

Процентные доходы сохранились на уровне II квартала 2025 года, увеличившись на 13,5% по сравнению с III кварталом 2024 года, составив 5,308 млрд рублей.

Комиссионные доходы выросли на 51,6% по сравнению со II кварталом 2025 года и в 6,46 раз по сравнению с III кварталом 2024 года, составив 673 млн рублей.

Снижение общих административных расходов на 14,9% по сравнению с II кварталом 2025 года до 1,544 млрд рублей стало результатом изменений маркетинговой и рисковой политики.

Дивиденды

Совет директоров Займера рекомендовал акционерам распределить в виде дивидендов 50% чистой прибыли III квартала 2025 года.

( Читать дальше )

ЭсЭфАй. Отчет за 2 кв 2025 по МСФО

- 30 октября 2025, 09:15

- |

Тикер: #SFIN

Текущая цена: 1181

Капитализация: 59.3 млрд.

Сектор: Финансы

Сайт: sfiholding.ru/

Мультипликаторы (по данным за последние 12 месяцев):

P\E — 4.73

P\BV — 0.59

ROE — 13.6%

Активы\Обязательства — 1.48

Что нравится:

✔️

Что не нравится:

✔️чистые процентные доходы снизились на 9.96% к/к (6.9 -> 6.2 млрд). За полугодие небольшое увеличение на 4.7% г/г (12.5 -> 13,1 млрд);

✔️расходы по ожидаемым кредитным убыткам выросли в 2.4 раза к/к (2.1 -> 5.2 млрд) и за полугодие в 3.76 раза г/г (2.8 -> 10.5 млрд);

✔️чистая прибыль уменьшилась на 64.6% к/к (5.6 -> 2.5 млрд) и за полугодие на 61.4% г/г (15.2 -> 5.9 млрд).

Дивиденды:

Согласно дивидендной политике целевой уровень дивидендных выплат составляет не менее 75% от минимального показателя из размера чистой прибыли по РСБУ или размера свободного денежного потока за отчетный год при условии наличия поступлений дивидендных выплат от дочерних/зависимых обществ.

По данным сайта Доход следующий дивиденд за 9 месяцев 2025 прогнозируется в размере 140.97 руб. (ДД 11.94% от текущей цены).

( Читать дальше )

Займер увеличил чистую прибыль на 46% в III квартале

- 30 октября 2025, 09:07

- |

Займер объявляет финансовые результаты III квартала 2025 года по стандартам МСФО.

🔸 Чистая прибыль выросла до 1,376 млрд рублей — на 45,5% кв/кв и на 31% г/г.

🔸 Процентные доходы увеличились за год на 13,5%, составив 5,308 млрд рублей.

🔸 Комиссионные доходы выросли на 51,6% кв/кв и в 6,46 раз г/г, составив 673 млн рублей.

🔸 Общие административные расходы снизились на 14,9% по сравнению с II кварталом до 1,544 млрд рублей как результат изменений маркетинговой и рисковой политик.

“В минувшем квартале мы продемонстрировали сильные финансовые результаты. Существенный рост чистой прибыли обусловлен увеличением комиссионных доходов и сокращением операционных расходов, а также снижением уровня отчислений в резервы. Мы оптимизировали расходы и одобряли займы только самым перспективным клиентам, поскольку ищем баланс между максимизацией прибыли для наших акционеров и ростом объемов выдач”, — отметил Роман Макаров, генеральный директор ПАО МФК “Займер”.

( Читать дальше )

Позитивный обзор. Норильский Никель

- 30 октября 2025, 08:43

- |

Норильский Никель опубликовал операционные результаты за 9 месяцев 2025 года. На первый взгляд, цифры выглядят сдержанно: производство основных металлов снизилось — никеля и меди на 4%, палладия на 6%, платины на 7%. Но за этими цифрами — переходный этап, в котором компания укрепляет технологическую базу и готовит почву для роста.

Главная причина снижения — переход на новую горную технику в рамках стратегии импортозамещения. Это временно ограничило добычу богатых руд и увеличило долю вкрапленных — менее концентрированных. Одновременно часть ресурсов ушла на восполнение незавершённого производства, что также отразилось на объёмах.

При этом в третьем квартале ситуация начала выправляться. Производство никеля выросло на 18% квартал к кварталу, до 54 тыс. тонн — результат переработки накопленного сырья и увеличения выпуска сульфидного концентрата на Кольской площадке. Производство меди составило 100 тыс. тонн (–4% кв/кв), палладия — 617 тыс. унций (–6%), платины — 149 тыс. унций (–4%). Всё сырьё — собственное, что подчёркивает высокий уровень автономности компании.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал