отчеты МСФО

Мечел – отчет спустя 1.5 года тишины. Долг растет.

- 12 сентября 2023, 18:20

- |

Основные показатели:

Выручка: 194,7 млрд. руб. (-22% г/г);

EBITDA: 40 млрд. руб. (-49% г/г);

Чистый убыток: -3,5 млрд. руб. (69,4 млрд. руб. прибили годом ранее);

Чистый долг: 257 млрд руб. (+7% г/г);

Чистый долг/EBITDA: 3,4х (2,0 на конец 2022 г.).

Пока все ждали, что Мечел будет гасить долги, у Мечела долг вырос🤟.

Какого фига? — примерно такой была моя первая мысль. Давайте рассмотрим более подробно.

Мечел гасил долги. Вся проблема в том, что 135 млрд. долга номинированы в валюте (доллар, евро и юань). А так как доллар сейчас достаточно дорогой, то валютная задолженность в рублях выросла, соответственно в отчете фигурирует рост долга.🤷♀️

Что касается чистой прибыли, то кажется, что она знатно просела, и вообще компания ни черта не заработала, но это совсем не так. Да, убыток составляет 3,5 млрд.руб., но сюда входит списание в размере 24 млрд.руб. из-за курсовой разницы. Именно переоценка долгов принесла убыток, так что скорее всего это лишь разовое явление. 😐

Капекс составил 10,5 млрд. Компания наконец-то начала вкладываться в оборудование, и теперь может позволить закупать себе новое, а не только поддерживать состояние старого. Это будет глотком свежего воздуха для компании.✊

( Читать дальше )

- комментировать

- Комментарии ( 0 )

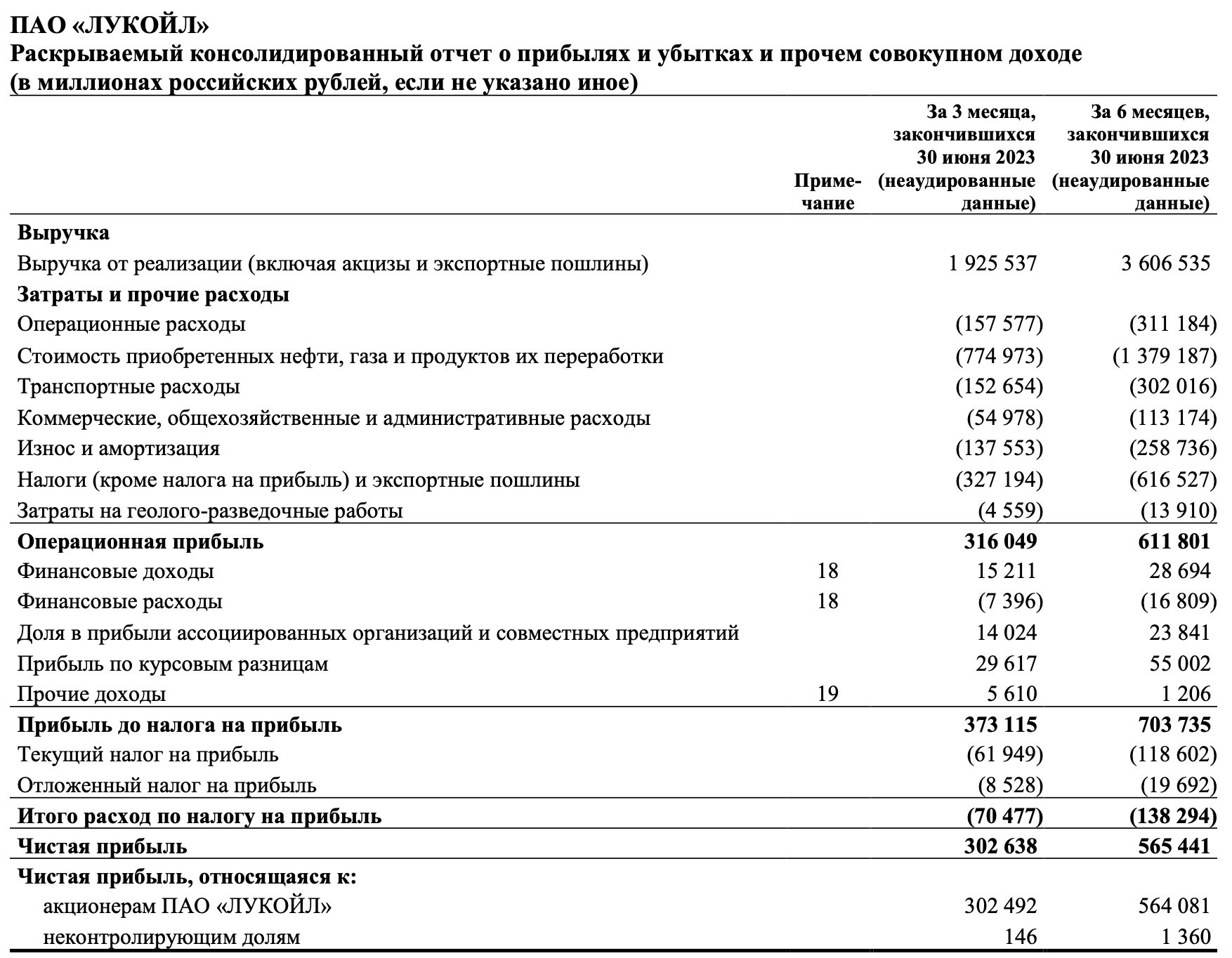

Обзор результатов Лукойла за I пол. 2023 г. по МСФО. Выкуп акций + дивиденды

- 12 сентября 2023, 13:32

- |

— Выручка: 3,6 трлн руб.

— EBITDA: 871 млрд руб.

— Чистая прибыль: 565,4 млрд руб.

— Свободный денежный поток: 394 млрд руб.

Данные для сравнения за I пол. 2022 г. Лукойл не предоставил. Тем не менее, если сравнивать показатель EBITDA, то он значительно превышает средние исторические значения. Если сравнивать чистую прибыль с I пол. 2021 г., рост составил более чем на 60%.

Из интересного и одновременного важного, на балансе компании появились рекордные 1 трлн руб. Таким образом, инвесторы могут рассчитывать на выкуп собственных акций у нерезидентов и выплату дивидендов.

Напомним, Лукойл на выкуп потратит где-то 550 млрд руб. и около 10% от итоговой суммы, потраченной на выкуп, должен направить в бюджет страны. В результате, у компании остаётся денежных средств в размере 415 млрд руб. или около 600 руб. на акцию до погашения.

Кроме этого, нужно понимать, что цены на нефть в рублях во II пол. 2023 г. выше, а дисконт на российскую нефть продолжает снижаться. Таким образом, следующее полугодие будет ещё сильнее.

( Читать дальше )

Звезда — Убыток мсфо 6 мес 2023г: 383 млн руб

- 12 сентября 2023, 12:16

- |

562 020 480 обыкновенных акций

www.e-disclosure.ru/portal/files.aspx?id=2537&type=1

Капитализация на 12.09.2023г: 10,982 млрд руб

Общий долг на 31.12.2019г: 8,056 млрд руб/ мсфо 8,513 млрд руб

Общий долг на 31.12.2020г: 9,233 млрд руб/ мсфо 9,387 млрд руб

Общий долг на 31.12.2021г: 10,454 млрд руб/ мсфо не опубликован

Общий долг на 31.12.2022г: 11,851 млрд руб/ мсфо 11,676 млрд руб

Общий долг на 30.06.2023г: 11,877 млрд руб/ мсфо 11,805 млрд руб

Выручка 2019г: 2,185 млрд руб/ мсфо 2,185 млрд руб

Выручка 6 мес 2020г: 730,86 млн руб/ мсфо 730,86 млн руб

Выручка 2020г: 2,059 млрд руб/ мсфо 2,059 млрд руб

Выручка 6 мес 2021г: 1,042 млрд руб/ мсфо компанией не опубликован

Выручка 2021г: рсбу/ мсфо компанией не опубликованы

Выручка 6 мес 2022г: 950,80 млн руб/ мсфо 950,80 млн руб

Выручка 2022г: рсбу/ мсфо компанией не опубликованы

Выручка 6 мес 2023г: 2,038 млрд руб/ мсфо 2,036 млрд руб

Убыток 6 мес 2019г: 5,17 млн руб/ Убыток мсфо 165,34 млн руб

Убыток 2019г: 256,31 млн руб/ Убыток мсфо 530,00 млн руб

( Читать дальше )

Редомициляция - фактор поддержки акций MD Medical Group - Синара

- 12 сентября 2023, 12:12

- |

В частности, выручка выросла на 6% г/г до 13 млрд руб., что согласуется с ранее опубликованными операционными результатами. Показатель EBITDA увеличился на 15% г/г до 4,1 млрд руб., предполагая повышение рентабельности по EBITDA на 2,6 п. п. до 31,9% и отражая более высокую валовую рентабельность благодаря росту бизнеса и оптимизации расходов. Чистая прибыль компании выросла втрое в годовом сопоставлении до 3,4 млрд руб. Чистая денежная позиция на конец июня составила 6,0 млрд руб.

Акции MD Medical Group — редкая возможность для портфельных инвесторов выйти на российский рынок частного здравоохранения. Отчетность за 1П23 показала улучшение результатов компании, ее финансовое положение — устойчивое. Еще одним важным фактором, способствующим росту в стоимости бумаг MD Medical Group, станет недавно одобренная редомициляция в Россию.Белов Константин

( Читать дальше )

Повышение ключевой ставки незначительно скажется на финансовых результатах Сбера — Греф

- 12 сентября 2023, 07:34

- |

Газпром – отчет по МСФО за 1-е полугодие 2023г.

- 12 сентября 2023, 04:31

- |

Основные показатели:

Выручка: 4111,28 млрд. руб. (снижение на 41,1% г/г);

Чистая прибыль:331 млрд. руб. (падение в 7,8 раз);

Дивидендная база: 618 млрд. руб. (примерно 13 руб. дивов на одну акцию);

EBITDA: -60% г/г.

Обзор будет достаточно коротким, сильно тянуть с Газпромом не буду, обойдемся без кучи цифр, так как я и так достаточно часто высказываюсь по данной компании.

С потерей основного рынка времена для Газпрома настали достаточно плачевные, но вы и так это знали, и как ни странно, на данный момент Газпром является компанией, которая больше всех понесла потерь после февральских событий 22-го года. ☹️ Идет снижение по всем финансовым показателям, в то время как у остальных нефтяников дела идут отлично.

Тем не менее, отчет вышел сильнее ожиданий. Да он паршивый, но сильнее ожиданий, вот такой перфоманс.😳 Для тех, кто кричит, что Газпром загнется из-за долга, спешу огорчить, деньги у Газпрома на обслуживание долга есть.

Бизнес продолжает генерировать прибыль, и за 2-е полугодие он точно заработает. Правда НДПИ вставляет палки в колеса, государство по прежнему продолжает активно доить компанию. Однако КАПЕКСы идут, стройки продолжаются и рано или поздно рынок начнет переоценивать цены, трубопроводы построят, поставки на восток наладят. Все дело во времени, а займет это дело явно не один год. 👉

( Читать дальше )

Oracle — Прибыль 1 кв 2024 ф/г, зав. 31.08.2023г: $2,420 млрд (+56% г/г). Дивы кв $0,4. Отсечка 12 октября 2023г

- 11 сентября 2023, 23:59

- |

Number of shares of common stock outstanding as of June 12, 2023: 2,714,259,000.

www.sec.gov/ix?doc=/Archives/edgar/data/1341439/000095017023028914/orcl-20230531.htm

Капитализация на 11.09.2023г: $343,924 млрд

Общий долг FY – 31.05.2020г: $102,721 млрд

Общий долг FY – 31.05.2021г: $125,155 млрд

Общий долг FY – 31.05.2022г: $115,065 млрд

Общий долг FY – 31.05.2023г: $132,828 млрд

Общий долг 1 кв – 31.08.2023г: $131,821 млрд

Выручка FY – 31.05.2019г: $39,506 млрд

Выручка 1 кв – 31.08.2019г: $9,218 млрд

Выручка FY – 31.05.2020г: $39,068 млрд

Выручка 1 кв – 31.08.2020г: $9,367 млрд

Выручка FY – 31.05.2021г: $40,479 млрд

Выручка 1 кв – 31.08.2021г: $9,728 млрд

Выручка FY – 31.05.2022г: $42,440 млрд

Выручка 1 кв – 31.08.2022г: $11,445 млрд

Выручка FY – 31.05.2023г: $49,954 млрд

Выручка 1 кв – 31.08.2023г: $12,453 млрд

Прибыль 1 кв – 31.08.2018г: $2,265 млрд

Прибыль FY – 31.05.2019г: $11,083 млрд

( Читать дальше )

Россети Юг – Прибыль рсбу 6 мес 2023г: 2,158 млрд руб/ Прибыль мсфо 6 мес 2023г: 2,202 млрд руб

- 11 сентября 2023, 18:55

- |

151 641 426 354 обыкновенных акций

rosseti-yug.ru/korporativnoe-upravlenie/ustav/

Капитализация на 11.09.2023г: 17,659 млрд руб

Общий долг на 31.12.2019г: 33,566 млрд руб/ мсфо 33,037 млрд руб

Общий долг на 31.12.2020г: 40,562 млрд руб/ мсфо 39,947 млрд руб

Общий долг на 31.12.2021г: 39,526 млрд руб/ мсфо 38,587 млрд руб

Общий долг на 31.12.2022г: 39,305 млрд руб/ мсфо 52,268 млрд руб

Общий долг на 30.06.2023г: 37,867 млрд руб/ мсфо 51,185 млрд руб

Выручка 2019г: 36,966 млрд руб/ мсфо 38,017 млрд руб

Выручка 6 мес 2020г: 17,925 млрд руб/ мсфо 18,746 млрд руб

Выручка 2020г: 39,122 млрд руб/ мсфо 41,094 млрд руб

Выручка 6 мес 2021г: 19,935 млрд руб/ мсфо 20,834 млрд руб

Выручка 2021г: 41,455 млрд руб/ мсфо 43,444 млрд руб

Выручка 6 мес 2022г: 20,216 млрд руб/ мсфо 21,072 млрд руб

Выручка 2022г: 42,113 млрд руб/ мсфо 44,143 млрд руб

Выручка 1 кв 2023г: 12,666 млрд руб/ мсфо 31,278 млрд руб

Выручка 6 мес 2023г: 23,731 млрд руб/ мсфо 25,440 млрд руб

Прибыль 6 мес 2018г: 964,02 млн руб/ Прибыль мсфо 560,09 млн руб

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал