отчеты МСФО

🛢Взгляд на компанию: «Башнефть» опубликовала финансовые результаты за 1п 2023г

- 31 августа 2023, 16:08

- |

🧮 EBITDA «Башнефти» в 1п23 составила 103 млрд руб., а чистая прибыль – 77 млрд руб., что оказалось выше наших ожиданий.

👛 Свободный денежный поток составил 18 млрд руб.

🤔 Так как компания не раскрывала отчетность за 2022 г., сравнить результаты с историческими периодами невозможно. Также по компании не был опубликован консенсус, что, возможно, помешает рынку сопоставить результаты с ожиданиями.

💸 Тем не менее опубликованная чистая прибыль предполагает 108 руб./ак. вклада в дивиденд за 2023 г. (5,7% дивидендной доходности для ао, 7,8% для ап), что сравнимо с доходностями иных компаний сектора, опубликовавших вчера результаты. За полный год мы ожидаем доходность на уровне 11% для обыкновенной акции.

©️Дмитрий Лукашов, Екатерина Родина, Александр Донской, Анна Стекольщикова, Дмитрий Ахмедов

https://t.me/omyinvestments

- комментировать

- Комментарии ( 0 )

ВТБ - Прибыль рсбу 6 мес 2023г: 141,063 млрд руб/ Прибыль мсфо 6 мес 2023г: 325,4 млрд руб

- 31 августа 2023, 15:50

- |

ВТБ – рсбу/ мсфо

Общий долг на 31.12.2019г: 12,417.42 трлн руб/ мсфо 13,862.8 трлн руб

Общий долг на 31.12.2020г: 14,974.49 трлн руб/ мсфо 16,419.6 трлн руб

Общий долг на 31.12.2021г: 17,574.47 трлн руб/ мсфо 18,637.3 трлн руб

Общий долг на 31.12.2022г: 19,851.37 трлн руб/ мсфо 22,908.1 трлн руб

Общий долг на 30.06.2023г: 21,222.06 трлн руб/ мсфо 24,631.9 трлн руб

Общий долг на 31.07.2023г: ________ трлн руб/ мсфо 25,341.2 трлн руб

Прибыль 6 мес 2020г: 51,778 млрд руб/ Прибыль мсфо 41,9 млрд руб

Прибыль 7 мес 2020г: 51,831 млрд руб/ Прибыль мсфо 43,0 млрд руб

Прибыль 2020г: 56,104 млрд руб/ Прибыль мсфо 75,3 млрд руб

Прибыль 6 мес 2021г: 129,535 млрд руб/ Прибыль мсфо 170,6 млрд руб

Прибыль 7 мес 2021г: 154,3 млрд руб/ Прибыль мсфо 200,9 млрд руб

Прибыль 2021г: 186,268 млрд руб/ Прибыль мсфо 300,6 млрд руб

+26,8 млрд руб по мсфо – продажа 17,3% акций Магнит

Прибыль 2021г: 186,268 млрд руб/ Прибыль мсфо 327,4 млрд руб

1 кв 2022г: рсбу/ мсфо банком не опубликован

4 мес 2022г: рсбу/ мсфо банком не опубликован

( Читать дальше )

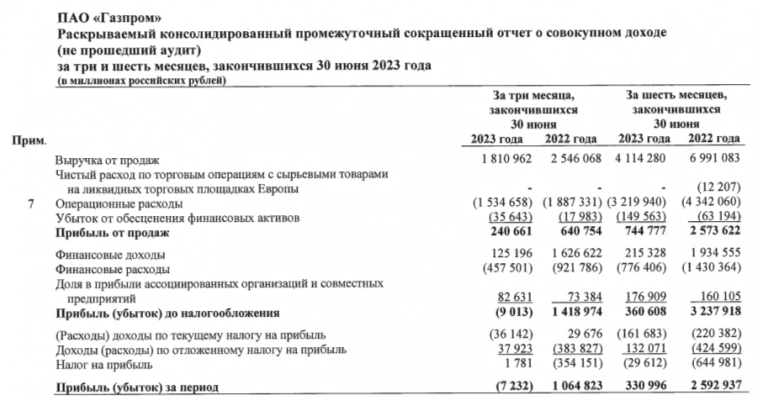

Газпром отчитался за Iп 2023г — есть над чем задуматься. Денег на инвестиции не хватает, дивидендов скорее всего не будет!

- 31 августа 2023, 14:58

- |

Газпром опубликовал финансовые результаты по МСФО за I полугодие 2023 года (II квартал 2023 года). Для правительства компания Газпром всегда была дойной коровой (разовый НДПИ в 2022г. — 1,248₽ трлн, а в 2023г. ежемесячно по — 50₽ млрд), но после гигантского убытка во II полугодии 2022 года — 1,2 трлн (впервые в истории компании) и сокращении кэша на счетах (инвестиции наоборот требуют больших затрат), стало понятно, что времена меняются и эмитента явно ждут трудные времена. Всё это подтвердилась в данном отчёте, давайте рассмотрим основные финансовые показатели компании:

▪️ Выручка: 4,1₽ трлн (-41,1% г/г)

▪️ Чистая прибыль: 331₽ млрд (-87% г/г)

▪️ EBITDA: 1,2₽ трлн

Самое интересное, что в I квартале 2023 был зафиксирован убыток — 7,2₽ млрд, во II квартале помог ослабевший рубль и увеличившиеся поставки в Китай согласно контрактам. Цифры удручают и явно должны отрезвить частного инвестора, но эти показатели цветочки по сравнению с другими.

( Читать дальше )

Мечел: дивидендов не будет

- 31 августа 2023, 14:57

- |

Компания опубликовала финансовую отчётность за I полугодие 2023 г. Результаты оказались ожидаемо слабыми. На это намекали операционные данные, которые были опубликованы ранее.

Ключевые показатели:

• Выручка: -22% г/г, до 194,7 млрд руб.

• EBITDA: -49% г/г, до 40 млрд руб.

• Рентабельность по EBITDA: -11 п.п., до 21%.

• Чистый убыток: -3,5 млрд руб. против чистой прибыли 69,4 млрд руб. за I полугодие 2022 г.

На всех показателях отразилось падение объёма добычи и продаж, а также снижение цен на реализуемую продукцию. Весь объём поставок коксующегося угля был направлен на экспорт в азиатский регион. Таким образом, валютный фактор оказал посильную помощь, но выручка добывающего сегмента с третьими лицами за полугодие все равно упала на 36% г/г, до 48,6 млрд руб.

У металлургического сегмента компании положение лучше, но если сравнивать динамику показателей с ММК и Северсталью, то выручка и EBITDA у Мечела снизились сильнее.

Ключевой момент отчетности – долговая нагрузка.

( Читать дальше )

Интер РАО: прибыль снижается, выручка растет

- 31 августа 2023, 14:56

- |

Компания опубликовала финансовые результаты по МСФО за I полугодие 2023 г. Возвращение компании к публикации отчетности было позитивно воспринято на рынке, акции компании прибавляли 1,3%.

Ключевые показатели:

• Выручка: 657 млрд руб., +4% г/г

• EBITDA: 88 млрд руб., -14% г/г

• Рентабельность по EBITDA: 13%, -3 п.п. г/г

• Чистая прибыль: 68 млрд руб., -12% г/г

• Рентабельность по чистой прибыли: 10%, -2 п.п. г/г

Выручка компании выросла вслед за увеличением производства электроэнергии (+6% г/г, до 62,7 млрд кВт ⋅ ч), а также при поддержке благоприятной ценовой конъюнктуре на оптовом рынке электроэнергии. При этом более быстрое увеличение операционных расходов (+7% г/г) – плата за передачу электроэнергии (+14% г/г) и расходы на топливо (+20% г/г) – привело к снижению рентабельности.

💡 Невысокие темпы роста выручки и снижение рентабельности будут сдерживать рост котировок акций. Ожидаемые дивиденды за 2023 год – 0,2683 руб./акция, доходность 6,4%. #IRAO

( Читать дальше )

ВТБ уверенно идет к годовой цели в 400 млрд рублей - Синара

- 31 августа 2023, 14:55

- |

Мы считаем июльский результат сильным, поскольку высокая рентабельность достигнута исключительно за счет основных банковских доходов. Чистая процентная маржа составила 3,2%, несколько уменьшившись после всплеска в июне. Чистые процентные доходы превысили показатели апреля и мая, отражая как рост баланса, так и восстановление маржи. Комиссионные доходы по-прежнему заметно выше уровней 1К23.

Стоимость риска в июле и по итогам 7М23 составила 1,0%, все еще уступая нормализованным значениям. Вместе с тем мы, учитывая, что номинальный объем неработающих кредитов практически не изменился, а их доля в портфеле за месяц снизилась с 4,5% до 4,4%, считаем этот уровень оправданным. Неработающие кредиты покрываются резервами с хорошим запасом — 142,2%, на 3,3 п. п. выше, чем месяцем ранее.

( Читать дальше )

Башнефть — Прибыль рсбу 6 мес 2023г: 76,990 млрд руб (+18% г/г)/ Прибыль мсфо 76,491 млрд руб

- 31 августа 2023, 14:51

- |

147 846 489 обыкновенных акций = 282,017 млрд руб

29 788 012 привилегированных акций = 42,448 млрд руб

www.bashneft.ru/information/struktura-aktsionernogo-kapitala/

Капитализация на 31.08.2023г: 324,465 млрд руб = Р/Е 3 (рсбу 2022)

Общий долг на 31.12.2020г: 260,313 млрд руб/ мсфо 317,108 млрд руб

Общий долг на 31.12.2021г: 318,985 млрд руб/ мсфо 360,454 млрд руб

Общий долг на 31.12.2022г: 286,543 млрд руб/ мсфо _______ млрд руб

Общий долг на 30.06.2023г: 304,485 млрд руб/ мсфо 333,462 млрд руб

Выручка 2020г: 427,970 млрд руб/ мсфо 532,604 млрд руб

Выручка 6 мес 2021г: 269,591 млрд руб/ мсфо 357,309 млрд руб

Выручка 2021г: 659,240 млрд руб/ мсфо 851,664 млрд руб

Выручка 6 мес 2022г: 394,969 млрд руб/ мсфо 357,309 млрд руб

Выручка 2022г: _______ млрд руб/ мсфо _______ млрд руб

Выручка 6 мес 2023г: 299,886 млрд руб/ мсфо 409,745 млрд руб

Прибыль 2019г: 49,160 млрд руб/ Прибыль мсфо 76,778 млрд руб

Убыток 6 мес 2020г: 3,368 млрд руб/ Убыток мсфо 7,383 млрд руб

Убыток 2020г: 23,557 млрд руб/ Убыток мсфо 12,499 млрд руб

( Читать дальше )

МРСК Урала – Прибыль рсбу 6 мес 2023г: 9,842 млрд руб (+260% г/г)/ Прибыль мсфо 8,754 млрд руб (+180% г/г)

- 31 августа 2023, 14:22

- |

87 430 485 711 обыкновенных акций

rosseti-ural.ru/ir/shares/shareholder-structure/

Капитализация на 31.08.2023г: 48,874 млрд руб

Общий долг на 31.12.2019г: 35,649 млрд руб/ мсфо 43,498 млрд руб

Общий долг на 31.12.2020г: 40,770 млрд руб/ мсфо 45,885 млрд руб

Общий долг на 31.12.2021г: 44,257 млрд руб/ мсфо 48,807 млрд руб

Общий долг на 31.12.2022г: 48,552 млрд руб/ мсфо 54,896 млрд руб

Общий долг на 31.03.2023г: 44,547 млрд руб

Общий долг на 30.06.2023г: 43,445 млрд руб/ мсфо 49,532 млрд руб

Выручка 2019г: 94,042 млрд руб/ мсфо 106,149 млрд руб

Выручка 6 мес 2020г: 37,193 млрд руб/ мсфо 43,211 млрд руб

Выручка 2020г: 76,064 млрд руб/ мсфо 88,621 млрд руб

Выручка 6 мес 2021г: 40,991 млрд руб/ мсфо 47,710 млрд руб

Выручка 2021г: 82,746 млрд руб/ мсфо 96,514 млрд руб

Выручка 6 мес 2022г: 42,627 млрд руб/ мсфо 49,566 млрд руб

Выручка 2022г: 88,723 млрд руб/ мсфо 102,984 млрд руб

Выручка 1 кв 2023г: 28,173 млрд руб

Выручка 6 мес 2023г: 52,462 млрд руб/ мсфо 60,628 млрд руб

Прибыль 6 мес 2019г: 1,916 млрд руб/ Прибыль мсфо 1,871 млрд руб

( Читать дальше )

У РусГидро все растет

- 31 августа 2023, 13:47

- |

Компания опубликовала финансовые результаты по МСФО за первые 6 месяцев 2023 г. Результаты ожидаемы и нейтральны, акции компании не отреагировали на отчетность и после выхода торговались на уровне цены закрытия накануне.

Ключевые показатели:

• Выручка с учетом субсидий: 290 млрд руб., +21% г/г

• EBITDA: 78 млрд руб., +29% г/г

• Рентабельность по EBITDA: 27%, +2 п.п. г/г

• Чистая прибыль: 48 млрд руб., +59% г/г

• Рентабельность по чистой прибыли: 16%, +4 п.п. г/г

• Чистый долг/EBITDA: 2,2. В 2022 г. – 1,1.

Финансовые показатели РусГидро выросли вслед за оптовыми ценами на электроэнергию, которые в конце первого полугодия в I ценовой зоне увеличились на 19% г/г, в II ценовой зоне – на 13% г/г. ЕBITDA и чистая прибыль увеличились вслед за выручкой. Рентабельность улучшилась благодаря контролю затрат: рост расходов на топливо в I полугодии составил 7% г/г.

💡Ожидаемые дивиденды за 2023 год – 0,053 руб. на акцию, дивдоходность невысокая – 5,7%. Это сдержит рост акций РусГидро. #HYDR

( Читать дальше )

+19% выручки: АФК Система отчиталась

- 31 августа 2023, 13:46

- |

Компания представила консолидированную финотчетность за II квартал 2023 г.

Ключевые показатели:

• Выручка: 245,7 млрд руб., +19,1% г/г

• OIBDA: 75,1 млрд руб., -22% г/г (без учета разовых факторов: +18% г/г)

• Чистая прибыль: 2,1 млрд руб.

• Общий долг: 222,2 млрд руб., -7,5% г/г

Ожидаемая слабость финрезультатов Сегежи была нивелирована сильными финансовыми результатами остальных активов. Крепость бизнеса МТС, активный рост девелоперского (+113% г/г), ИТ (+103% г/г), гостиничного (+166% г/г) и агропромышленного (+49% г/г) бизнесов обеспечили АФК Система в отчетном периоде не только рост выручки, но и рентабельность по OIBDA на уровне 30,6%.

📍Мы оцениваем финансовые результаты АФК Система как неплохие. Они подтверждают и нашу позитивную оценку инвестиционного профиля компании. Ждем сохранения устойчивого роста большинства ключевых «дочек», включая постепенное улучшение финпоказателей Сегежи. Среднесрочным драйвером роста считаем вывод непубличных активов на IPO, это может сократить дисконт оценок АФК Система к стоимости подконтрольных активов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал