отчеты МСФО

+9% выручки: АЛРОСА отчиталась по МСФО за 2023 год

- 29 февраля 2024, 11:12

- |

Финансовая отчётность слабая, несмотря на рост выручки. Во многом это результат деятельности компании в II полугодии. Так, за этот период:

• капитальные затраты +60% к I полугодию (39,3 млрд руб.)

• выручка сократилась почти на 30%,

• свободный денежный поток стал отрицательным: -17 млрд руб. против 19 млрд руб. в I полугодии.

Причина – низкие цены на продукцию и приостановка продаж осенью 2023 г.

В 2024 г. АЛРОСА также предстоит погасить еврооблигации на 500 млн долл., что эквивалентно ~46 млрд руб. (без учёта процентов). Для компании это существенная сумма, учитывая результаты деятельности за прошедший год.

💰 Отношение чистого долга к EBITDA по итогам 2023 г., по нашим оценкам, составило 0,7х. Это позволяет АЛРОСА выплатить дивиденд. Учитывая низкий денежный поток, базой для выплаты может быть чистая прибыль. В таком случае потенциальный дивиденд за II полугодие составит 2 руб. на акцию, 2,7% доходности.

📍Взгляд на перспективы акций АЛРОСА негативный. Позитивных факторов пока нет. Учитывая падение финансовых показателей и низкую потенциальную дивидендную доходность, лучше воздержаться от покупок бумаг компании. #ALRS

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

🔎ТМК Отчет МСФО

- 29 февраля 2024, 11:10

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1823764

( Читать дальше )

Сильные результаты Сбербанка по МСФО за 2023 год подтверждают данные по РСБУ

- 29 февраля 2024, 11:10

- |

За 2023 год Сбер заработал 1,51 трлн руб., что практически совпало с результатами РСБУ – 1,49 трлн руб.

Чистая процентная маржа (NIM) выросла в IV квартале до 6,2% (6% в III кв.) несмотря на рост ставок, в результате чего по итогам года показатель составил рекордные 6% против 5,4% в докризисном 2021 г.

Показатель COR в IV квартале снизился до 0,3% – по итогам года уровень риска составил 0,8%, снизившись к уровню 2021 г. (0,9%).

По итогам 2024 г. ожидаем, что Сбербанк сможет удержать прибыль на уровне 1,5 трлн руб., несмотря на торможение кредитования и потенциального роста отчислений в резервы при снижении процентной маржи.

📍Дивидендную доходность обыкновенных акций Сбербанка оцениваем на уровне 11,4% (33,4 руб. на акцию).

Сохраняем рекомендацию «покупать» с целевой ценой акций на ближайшие 12 месяцев – 331 руб. (потенциал 13%). #SBER

#ДмитрийГрицкевич

Аналитический Центр ПСБ

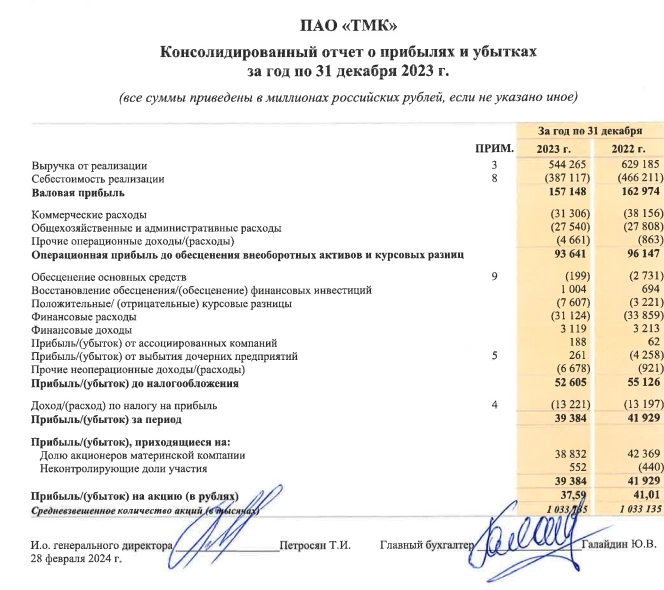

ТМК МСФО 2023г: выручка 544,2 млрд руб (-13,5% г/г), чистая прибыль 39,38 млрд руб (-6% г/г)

- 29 февраля 2024, 11:07

- |

www.e-disclosure.ru/portal/files.aspx?id=274&type=4

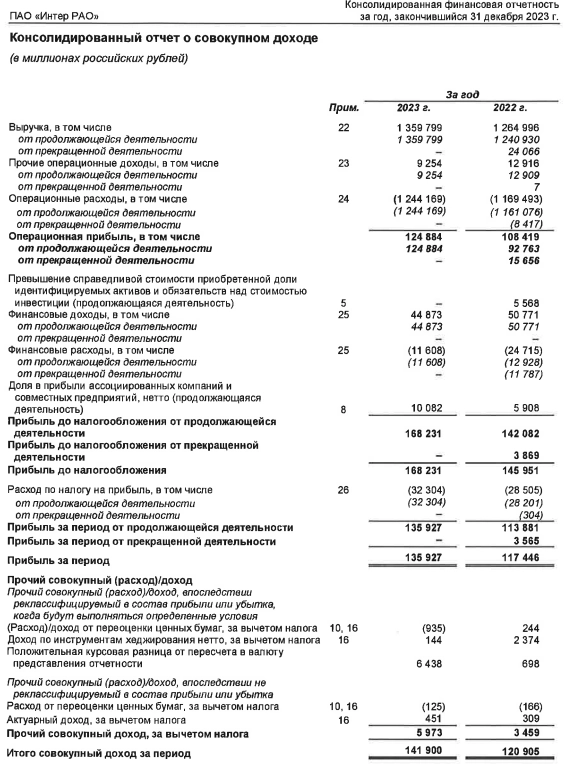

ИнтерРАО МСФО 2023г: выручка 1,359 трлн руб (+7,5% г/г), чистая прибыль 135,9 млрд руб (+15,7% г/г)

- 29 февраля 2024, 11:03

- |

www.e-disclosure.ru/portal/files.aspx?id=12213&type=4

Снижение ключевой ставки ЦБ во 2-м полугодии 2024 года может стать катализатором роста акций Сбербанка - Атон

- 29 февраля 2024, 10:55

- |

Чистый процентный доход банка за 4-й квартал 2023 составил 736,3 млрд рублей (+10,2% по сравнению с предыдущим кварталом), а чистый комиссионный доход вырос до 210,4 млрд рублей (+7,3%). Операционные расходы при этом выросли на 24,8% относительно 3-го квартала до 292 млрд рублей, а чистая прибыль достигла 359,7 млрд рублей (-12,5% кв/кв). Рентабельность капитала составила 22,9%.

( Читать дальше )

ЛК «Европлан» объявляет финансовые результаты по МСФО за 2023 год: лизинговый портфель вырос на 40% и достиг рекордных 230 млрд руб.

- 29 февраля 2024, 10:19

- |

ЛК «Европлан», один из лидеров российского рынка лизинга и крупнейший независимый лизингодатель, объявляет финансовые результаты по МСФО с заключением аудитора за 2023 год.

Ключевые финансовые результаты консолидированнойфинансовой отчетности за 2023 год:

- Лизинговый портфель – совокупный остаток чистых инвестиций в лизинг – за 2023 год вырос на 40% – до 230 млрд руб. Это произошло как за счет высокого уровня повторных обращений, так и вследствие роста числа новых клиентов.

- Капитал с начала 2023 года вырос на 32,1% и составил 44,7 млрд руб.

- Чистая прибыль за 2023 год выросла на 24,4% г/г и составила рекордные 14,8 млрд руб. Стабильно высокий уровень сервиса и высокий уровень цифровизации бизнес-процессов позволяют компании обеспечивать оптимальные для клиентов условия покупки транспорта, что находит отражение в финансовых результатах.

- Рентабельность капитала (RoAE) составила 37,7%

- Рентабельность активов (RoAА) составила 6,5%.

( Читать дальше )

Чистая прибыль Европлана в 2023 году выросла на 24,4%, почти до 15 млрд рублей

- 29 февраля 2024, 10:00

- |

Средняя рентабельность активов (ROAA) ЛК за 12 месяцев находилась на уровне 6,5%. Лизинговый портфель компании – совокупный остаток чистых инвестиций в лизинг (ЧИЛ) – за прошлый год вырос на 40%, до 230 млрд рублей. Как отмечается в сообщении ЛК, «число выдач клиентам в лизинг грузовиков выросло на 31%, легковых автомобилей – на 82%, легких коммерческих авто – на 29%». В совокупных выдачах растет и доля выдачей электромобилей: на конец года она составляет 2% от всего объема легкового транспорта в портфеле.

Объем нового бизнеса – стоимость переданных в лизинг российским предпринимателям автотранспорта и техники с НДС – за 2023 год вырос на 49% и составил 239 млрд рублей, общее количество заключенных лизинговых сделок также увеличилось на 49% и превысило 55 тысяч.

( Читать дальше )

Отчёт Сбербанка: Греф заподозрил акционеров в жадности

- 29 февраля 2024, 09:09

- |

Цифры впечатляют, но в принципе ожидаемы. Я, например, так для себя и прикидывала, что чистая прибыль будет около 1,5 трлн рублей.

Это кстати половина от всей полученной в финансовом секторе прибыли. Финансовый сектор за 2023 год заработал около 3,3 трлн рублей.

Понятно, что основная статья доходов у Сбербанка — чистый процентный доход. Здесь банк преуспевает всегда и везде. Активно привлекая новых клиентов и увеличивая суммы займов.

Неплохо, весьма неплохо скажу я вам. Этакая мечта инвестора, чтобы компания была из финансового сектора, да ещё и с высокотехнологичным уклоном

Банк по прежнему эффективно зарабатывает деньги. Рентабельность капитала хоть и меньше, чем у банка Тинькофф, но всё же на достойном уровне. И составляет 25,3%. То есть грубо говоря с рубля банк зарабатывает 25 копеек.

Банк по прежнему эффективно зарабатывает деньги. Рентабельность капитала хоть и меньше, чем у банка Тинькофф, но всё же на достойном уровне. И составляет 25,3%. То есть грубо говоря с рубля банк зарабатывает 25 копеек. ( Читать дальше )

Fix Price шаг за шагом движется к реализации долгосрочной стратегии

- 29 февраля 2024, 09:01

- |

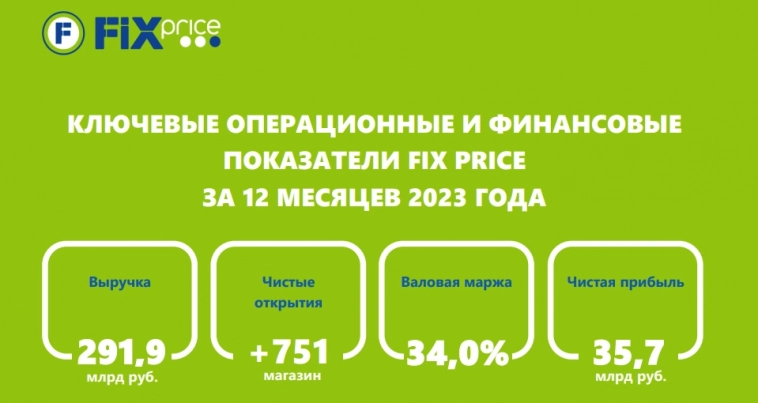

🛒 Fix Price представил результаты за 4 кв. 2023 года, а значит самое время по горячим следам заглянуть в финансовую отчётность и проанализировать её вместе с вами.

📈 Выручка Fix Price в 4 кв. 2023 года увеличилась на +7,8% (г/г) до 81,7 млрд руб. Компания открыла 252 новых магазина (с учётом закрытий), доведя их количество до 6414. Важно отметить, что три года назад, в рамках подготовки к IPO, руководство ритейлера заявляло о намерении открывать не менее 750 магазинов ежегодно, и как мы видим, менеджмент выполняет свои обещания и успешно расширяет розничную сеть.

Занимательная статистика: почти 2/3 покупок в магазинах сети совершается с помощью карт лояльности. Данная опция позволяет торговой сети установить более тесную связь с клиентами, стимулировать их к повторным покупкам и приобретению новых товаров. Важно отметить, что средний чек по карте лояльности почти в два раза выше, чем без неё, что свидетельствует о высокой эффективности данной программы.

📈 Скорр. EBITDA выросла на +5,8% (г/г) до 15,9 млрд руб. в 4 кв. 2023 года. Несмотря на сложную экономическую ситуацию и рост расходов на персонал, компания сохранила маржинальность бизнеса на уровне 19,5%, что является высоким показателем для розничной торговли.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал