отчетность банков

Quo vadis, domine… Регуляторная "песочница" для банков. Послабления и сроки действия.

- 21 июля 2022, 09:16

- |

Как многие знают, Банк России разрешил не раскрывать определенную информацию (читаем отчетность) «кредитным, некредитным финансовым организациям, а также организациям, оказывающим профессиональные услуги на финансовом рынке»...

Таким образом, начиная с февральской отчетности (т.е. с 01.03.22) публикаций в открытом доступе – нет. Сайтам — агрегаторам привет...

Частникам, считающим кредитные риски, приходится «уповать» на последние данные: 101, 123, 135 формы отчетности на 01.02.22. Что, мягко говоря не «безопасно».

Понятное дело, что крупный бизнес (да и средний, при должном умении/рвении) получает эту самую отчетность для анализа.

Но и тут не все так просто… Хорошо представляют отчетность лишь небольшой процент банков. Почти все остальные просят NDA – это время (на подписание), но в целом, не проблема. Отдельным списком стоят банки, которые просят подписать соглашение о включении в список инсайдеров – что вообще сложно согласуемая тема, да и стоит ли оно (соглашение об инсайде) закладываемого в него риска (по инсайду, нонче, риски уголовной ответственности). Поэтому, решение по работе с такими банками – под большим вопросом, либо «принятие риска».

( Читать дальше )

- комментировать

- 3.5К | ★3

- Комментарии ( 6 )

Анализируем отчетность банка - что есть в свободном и "не очень" доступе?!

- 14 апреля 2022, 12:17

- |

Коллеги, доброе утро.

Собственно, появился вопрос относительно ресурсов, с помощью которых можно проводить анализ отчетности.

Начну с анализа банковской отчетности:

- Наиболее «дотошный» по всяким методологиям, но более сложный для обывателя сайт: https://analizbankov.ru/Портал банковского аналитика.

Имеет несколько «уровней доступа»: гость (незарегистрированный пользователь) — просмотр информации о банках, справочника БИК, отчетности банков, некоторой аналитики по банкам, рейтингов банков и др. Просмотр аналитических отчетов, рэнкингов и составных рейтингов банков доступен с задержкой — 1 месяц после выхода новой отчетности. Пользователь — возможность общаться на форуме, добавлять банки в избранные, получать оперативную информацию на электронную почту по избранным банкам, о выходе новой отчетности, о новостях портала и др.

Это то, что нужно среднестатистическому пользователю.

Для начала сайт несколько сложноват, однако разобраться достаточно просто.

Главное помнить, что это аналитический сайт, где упор делается на различные методологии, которые визуализированы.

Особый интерес в «графиках показателей» — пользовательские методологии:

( Читать дальше )

Банкам разрешат не раскрывать распределение фининструментов по географическому принципу в своей отчетности

- 08 ноября 2021, 13:19

- |

Также предложены изменения в связи с вступлением в силу с 1 января 2021 года положения Банка России №730-П «О порядке формирования банками резервов на возможные потери с применением банковских методик управления рисками и моделей количественной оценки рисков, требованиях к банковским методикам управления рисками и моделям количественной оценки рисков в части определения ожидаемых кредитных потерь и осуществлении Банком России надзора за соблюдением указанного порядка».

www.interfax.ru/business/801741

Ветер сопутствует Банку Санкт-Петербург (БСП )

- 15 июля 2021, 11:30

- |

13 июля у Банка Санкт-Петербург вышли сильные результаты за первое полугодие по РСБУ. Потенциально на российском рынке БСП сейчас одна из самых привлекательных идей для среднесрочных инвестиций с прицелом до трех лет и вот почему:

📈 Понятная стратегия

У банка есть стратегия развития до 2023 года, где четко обозначены цели по активам, выручке и прибыли. Более того, по последнему отчету БСП пока идет на опережение. За прошлый год банк заработал 10,8 млрд чистой прибыли, цель в 2023 заработать 17 млрд. Однако уже в первом полугодии 2021 БСП заработал 8,7 млрд, хотя по плану им необходимо было всего 6 млрд.

💰 Высокие дивиденды с потенциалом кратного роста

У БСП консервативная политика по выплате 20% от чистой прибыли на дивиденды, но даже при ней текущая дивидендная доходность выше, чем у большинства компаний. По итогам 2020 года было выплачено 4,56 руб. на одну акцию, что от текущих цен ~7% ДД. Однако учитывая то, что за первое полугодие банк заработал 8,7 млрд, а за второе до 15 млрд ему достаточно заработать всего 6,3 млрд, можно ожидать, что дивиденды по итогам 2021 года могут оказаться на уровне ~6,5 на одну акцию, что от текущих 10% див. доходность. Также, вероятно, что после реализации планов стратегии в 2023 году БСП перейдет на выплату 50% от чистой прибыли, что от текущих цен (8,5 млрд – 50% от 17 млрд) соответствует 28% дивидендной доходности.

( Читать дальше )

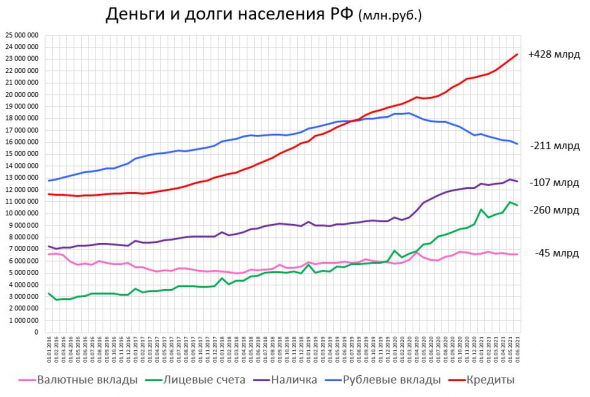

Деньги и долги населения РФ (м/м)

- 30 июня 2021, 22:59

- |

Итого за Май:

Люди потратили куда-то 623 ярда и набрали кредитов на 428 ярдов.

Для сравнения:

В Апреле люди разбогатели на 1066 ярдов и набрали кредитов на 411 ярдов.

Вот такие дела...

P.S.

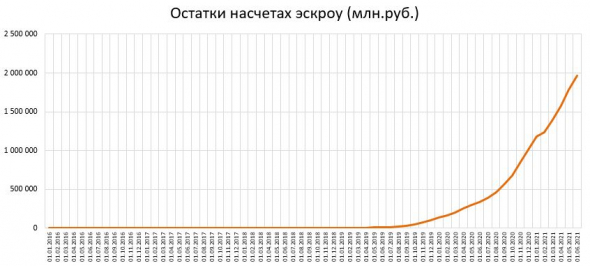

А так выглядит динамика денег на счетах эскроу:

( Читать дальше )

Ликбез: анализируем отчетность банков 3.

- 15 февраля 2021, 13:22

- |

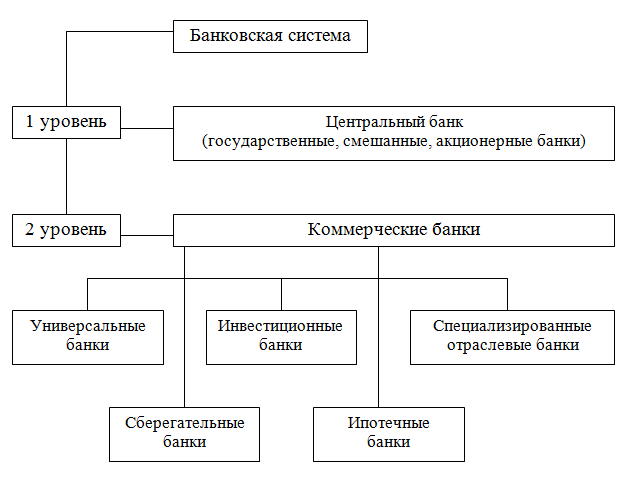

Давайте немного поговорим о теории (чтобы лучше понимать мои обзоры по банкам)...

На основе чего строится математическая оценка структуры баланса:

Значения обязательных нормативов (вес 4):

- Н1.1 – норматив достаточности базового капитала банка

- Н1.4 – норматив финансового рычага

- Н2 – мгновенная ликвидность

- Н3 – текущая ликвидность

- Н4 – долгосрочная ликвидность

- Н7 – Максимальный размер крупных кредитных рисков

Качество активов (вес 1-3):

- Коэффициент качества кредитного портфеля

- Коэффициент эффективности использования активов

- Анализ «тяжести» кредитного портфеля

- Валютная составляющая кредитного портфеля

- Доля просроченных ссуд

- Коэффициент соотношения высоколиквидных активов и привлеченных средств

Качество пассивов (вес 2):

- Коэффициент зависимости от привлеченных МБК

- Коэффициент стабильности ресурсной базы

- Коэффициент стабильности клиентской базы

- Коэффициент структуры привлеченных средств

( Читать дальше )

Денежный рынок. Банки.

- 12 февраля 2021, 19:07

- |

Совкомбанк.

Оценка баланса значительно улучшилась (банк более-менее переварил вливание в себя Экспресс-Волги). Текущая ликвидность (средняя между Н3 и ЛАТ/ОВТ) – 115,72.

Динамика банковских гарантий (91315П) к капиталу (000) растущая. На текущий момент этот показатель равен 0,93. Критический уровень – более 1,5. Доля облигаций иностранных государств в портфеле резко подросла, тогда как доля ОФЗ и ОБР снизилась. Анализ рыночного риска показывает снижение отрицательной переоценки ценных бумаг. Максимальная концентрация в активах до 30 дней статьи «Долговые ценные бумаги, переданные без прекращения признания». Нетто-МБК = -78,6 млрд. Минус сокращается.

Открытие.

Оценка баланса стабильна на нормальном уровне. Текущая ликвидность 106,88%. 91315П/000 = 0,85 растущая динамика за 6 мес. Просрочка по кредитному портфелю сокращается, также сокращается и отрицательная переоценка ценных бумаг. Нетто-МБК +121,7 млрд. Концентрация по статье «Долговые ценные бумаги Российской Федерации».

( Читать дальше )

Банки и денежный рынок.

- 16 июня 2020, 13:20

- |

По данным последней отчетности — на 01.05.2020 — тренд на ухудшение показателей большинства банков продолжился.

По отчетности на 1.03 — среди наших (банков-контрагентов на которые установлены лимиты (это ± соответстует ТОП50) только у 3х банков текущая ликвидность (Активы до 30 дней/Пассивы до 30 дней) была в «желтой» зоне.

По отчетности на 01.05 — 10 банков пополнили «желтую» зону, а один даже смог пройти в «красную». Кстати, это крупный госбанк.

Тренд на снижение ключевой ставки продолжается, это так или иначе отражается на маржинальности банковского бизнеса.

Отмечаю, что исходя из данных балансов (ежемесячная 101 форма) видно, что банки начинают более активно работать с банковскими гарантиями.

У многих, особенно иностранных «дочек», показатель БГ/капитал (91315П — внебаланс. 101ф. / ст. 000 — 123 ф.) стал выше 1. Что характерно для «желтой» зоня.

Превышение этим показателем значения в 1,5 — может привести к тому, что «Око Саурона» ЦБ РФ может применить к банку определенные меры. Как это было с КБ Восточным, когда у него примерно за год данный показатель с «катастрофически красного» упал на показатель 0,73, что соответстует нормальному уровню.

( Читать дальше )

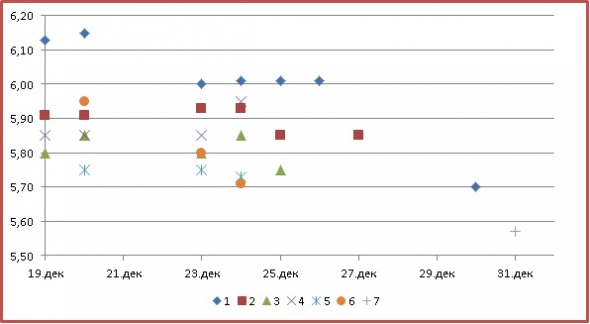

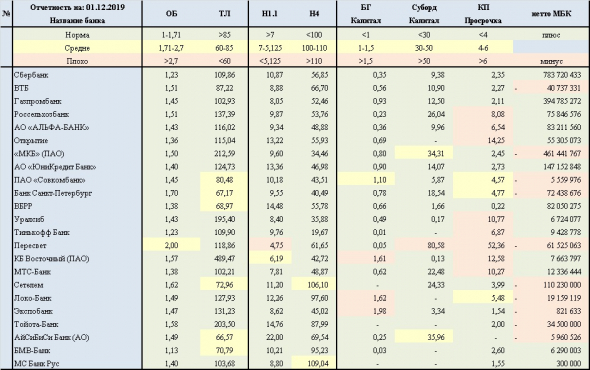

Рынок депозитов и банковская отчетность на 01.12.

- 31 декабря 2019, 12:51

- |

Рынок депозитов:

Есть ярко выраженные лидеры по привлечению из ТОП-10. Очень хорошие ставки через НГ.

Также, вчера на Бирже эффективные ставки были на высоком уровне — 6%.

Отчетность банков на 01.12:

У некоторых банков произошли изменения, но в целом предыдущие тренды сохранились.

У МТСа — АФК вышла из владельцев, достаточность капитала Н1.1 подросла и стала выше 7%. Кстати, банк начал привлекаться более активно и предлагать более рыночные ставки.

У БСПб — структура баланса несколько ухудшилась, равно как и текущая ликвидность. При этом нормативы Н1.1 и Н4 выглядят вполне адекватно.

Локо-банк — проблемы сохраняются, хотя изменения баланса пока остаются не значительными.

( Читать дальше )

Считаете ли вы сложным - показатель достаточности капитала в банках?

- 24 февраля 2017, 20:46

- |

Считаете ли вы сложным - показатель достаточности капитала в банках?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал