опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

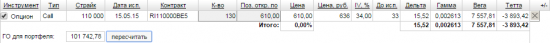

Гарантийное обеспечение опционов ближайшей серии

- 14 апреля 2015, 14:22

- |

| Московская биржа изменила алгоритм оценки риска для экспирируемых опционов. Теперь опционы в деньгах исполняются автоматически, поэтому биржа требует для них обеспечение, равное гарантийному обеспечению фьючерса базового актива. http://fs.moex.com/files/9269 «В каждом сценарии экспирации моделируется портфель, который образуется при автоматическом исполнении опционов в деньгах и неисполнении опционов вне денег, и рассчитывается профиль риска» |

Конкретный пример. Для купленных вчера апрельских опционов на РТС на вчерашнем дневном клиринге установилось ГО, практически равное обеспечению открытых позиций по фьючерсам.

Похоже, прикрывают лавочку с «лотерейными» опционами.

- комментировать

- 143

- Комментарии ( 6 )

Антонио: Направленная опционная торговля приносит хороший доход

- 14 апреля 2015, 12:23

- |

Утренняя программа «Торговый план» на видеопортале трейдеров YouTrade.TV от 14 апреля 2015 г.

Держим бычьи позиции по SPX500 (SPY)

- 13 апреля 2015, 13:53

- |

Купленнеы коллы smart-lab.ru/blog/244680.php — все еще держу.

Открытый модельный портфель уже более 5% в плюсе (на конец пятницы) www.marketwatch.com/game/smart-lab-open/ranking

Начало здесь — smart-lab.ru/blog/245115.php.

Придумал безубыточную конструкцию

- 12 апреля 2015, 23:26

- |

Кажется я придумал как это сделать.

Итак… нам, например, хочется заработать от роста доллара выше 57 рублей к экспирации. Но если он не дорастёт, или упадет — чтобы ничего не потерять. Для этого нужно сделать так:

покупаем call опцины 56 страйка (Si056000BD5) по 300 р

потом ждём… нам нужно поймать движение чтобы перевести позицию в безубыток, для этого мы дожидаемся когда call опционы более дальнего страйка (например 57) стали дороже чем те, что мы купили.

И как только 57-е колы Si станут дороже чем 56-е — мы шортим их, ровно столько же столько и купили.

например купили 100 штук 56-х колов по 300р… подождали… зашортили 100 штук 57-х тоже по 300 р

при этом если к экспирации все они сгорят — мы в безубытке… ни чем не рискуем, но если цена пойдет вверх выше 57р за долаар, то получаем фиксированную прибыль = 100 000 т.р. (число колов, которые мы купили/вшортили помноженное на разницу страйков (57000-56000)=1000 пунктов * 100 штук = 100 000 т.р.)

При этом ГО нужно менее 30 т.р.

Вертикальный спред — динамичный способ скальпирования положительной гаммы.

- 12 апреля 2015, 15:09

- |

Продолжаю делиться впечатлениями от вебинара Сергея Елисеева «Рыночно-нейтральные стратегии» из курса «Азбука торговли опционами».

Теперь о том, чего не услышал при обсуждении как управлять купленным стрэддлом, другими словами как нейтралить дельту.

Не знаю почему, наверное так сложилось исторически, но в российском интернете все обсуждаемые варианты по управлению стрэддла сводятся к уменьшению числа нетто-контрактов (длинных или коротких). Поясняю. Например, мы купили 10 стрэддлов на индекс РТС. Цена пошла вверх, у нас появилась лишняя дельта, которую мы хотим убрать. Продаем один фьючерс. Продажу фьючерса можно представить как покупку пута и продажу колла. То есть, в итоге, у нас 11 путов и 9 коллов. При движении рынка вверх мы постепенно продадим все коллы и у нас в итоге останутся «далеко безденежные путы».

Но есть варианты, при которых мы управляем дельтой стрэддла не уменьшая количество нетто-контрактов. Нам на помощь приходит вертикальный спред.

( Читать дальше )

Кондор лучше чем проданный стрэнгл.

- 12 апреля 2015, 13:50

- |

Впечатление от вебинара Сергея Елисеева «Рыночно-нейтральные стратегии» из курса «Азбука торговли опционами».

Так как курс рассчитан на начинающих, то, в целом, материал подан неплохо. Но некоторая информация «резанула» слух, а некоторые вещи можно было бы «осветить» полнее.

И именно потому, что курс слушали, в основном, начинающие, выскажу свое мнение.

Первое, с чем не согласен. Что у кондора единственное преимущество перед проданным стрэнглом только в меньшем ГО, и от его лимитированного риска нет практического смысла. И что нет никакого смысла торговать кондор, так как при продаже стрэнгла мы не допустим, чтобы рынок увел нас в большой минус.

Начну с последнего. Утверждение, что мы будем агрессивно управлять позицией и не допустим «большого» минуса, с моей точки зрения, немного наивно. И вот почему. В самый неподходящий момент, с рынком, с оборудованием, с нами, может случиться все что угодно. И нет никакой гарантии, что когда нужно, мы будем у монитора. Поэтому наличие пусть большого, но ограниченного риска, с моей точки зрения, всегда лучше, чем наличие неограниченного риска.

( Читать дальше )

Экспресс метод определения «справедливой цены» опциона на центральном страйке.

- 11 апреля 2015, 20:37

- |

Предлагаю вашему вниманию простенький метод оценки стоимости опциона на центральном страйке исходя из текущей волатильности.

в качестве индикатора волатильности используем ATR (Average True Range), который доступен во многих торговых терминалах

По своей сути ATR показывает средний размер свечи (с учетом гэпов) за заданный период. Для расчетов желательно выбрать часовой таймфрейм и период кратный одному торговому дню (для ФОРТС 14, для FOREX 24). В результате имеем среднее значение от максимума до минимума часовой свечи. Зная это значение, и взяв на себя смелость предположить, что волатильность останется примерно такой же в интересующий нас будущий промежуток времени, мы можем посчитать ожидаемый размер «свечи» большего временного интервала:

ATR(N)= ATR(Н1)*КОРЕНЬ(N), где N количество часов в свече большего временного интервала.

Тем самым мы поучили ожидаемое значение от максимума до минимума свечи в N часов.

( Читать дальше )

Моя торговля

- 11 апреля 2015, 09:30

- |

06.04.2015

В этот день результат нулевой, так как небыло позиций до 19:00. В 22:05 сформировал позицию на вторник такую:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал