SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Занейтралить дельту и вегу с положительной тэтой

- 24 августа 2012, 19:09

- |

Что если занейтралить дельту и вегу с положительной тэтой. Мне кажется в этом грааль, но вот каким образом осуществить такую позицию пока дойти не могу.

Может у кого есть соображения на эту тему?

Может у кого есть соображения на эту тему?

- комментировать

- 92 | ★4

- Комментарии ( 20 )

Опционы

- 24 августа 2012, 11:44

- |

все таки. по моему не професиональному мнениею текущие МАРЖИруемые опцыоны - приличная гадость: (((

по движению денег просто фьючерсы, только гораздо менее прогнозируемые...

З.Ы. да и готовить я их не умею.

по движению денег просто фьючерсы, только гораздо менее прогнозируемые...

З.Ы. да и готовить я их не умею.

ТМВ(точка мин выплат) по опциям - ваше мнение ?

- 24 августа 2012, 03:29

- |

ТМВ(точка мин выплат) обсуждали тут уже неоднократно, и тем не менее вновь подниму тему.

Вот есть сайт оф. биржи с красивой диаграммой

http://www.rts.ru/ru/forts/optionsdesk.aspx?sby=0&sub=on&isin=RTS-9.12&c6=on&c4=on&c7=on&sid=1&bSubmit=%CF%EE%EA%E0%E7%E0%F2%FC+%2F+%CE%E1%ED%EE%E2%E8%F2%FC

из которой видно(надо настроить базовый актив на тек. фьюч вверху в списке) что фьюч щас примерно там же где и точка )

вот наткнулся на другой сайт

http://robotrade.org/options/payoff/

где точка на 135

интересно кто что думает ?

и вообще было здорово если бы кто-то просто и понятно описал самую суть

ТМВ(точка мин выплат) !

потому что я хоть и торгую только опциями последнее время, до конца в этот вопрос так и не въехал...

Буду благодарен за любые версии )

Вот есть сайт оф. биржи с красивой диаграммой

http://www.rts.ru/ru/forts/optionsdesk.aspx?sby=0&sub=on&isin=RTS-9.12&c6=on&c4=on&c7=on&sid=1&bSubmit=%CF%EE%EA%E0%E7%E0%F2%FC+%2F+%CE%E1%ED%EE%E2%E8%F2%FC

из которой видно(надо настроить базовый актив на тек. фьюч вверху в списке) что фьюч щас примерно там же где и точка )

вот наткнулся на другой сайт

http://robotrade.org/options/payoff/

где точка на 135

интересно кто что думает ?

и вообще было здорово если бы кто-то просто и понятно описал самую суть

ТМВ(точка мин выплат) !

потому что я хоть и торгую только опциями последнее время, до конца в этот вопрос так и не въехал...

Буду благодарен за любые версии )

Опционы ,первые шаги кто бывалый подскажите.

- 23 августа 2012, 17:06

- |

В принципе разобрался как и что, опционы только покупаем колы путы. Открыл доску опционов вот вижу страйк 140000 был два дня назад в деньгах, то есть цена была ниже 140000( правильно понимаю) стоил он 4300 где то, сейчас колл 140 стоит 7300.

Прибыль 3000 с опциона ?

И сколько в опционе контрактов ри или он считается по пунктам?

Да и дальше этого не планирую идти, роловеры, стренглы, волатильность.

Да и распад по времени если до цели идет 2-3 дня или 1 будет существенное удорожание или наоборот снижение.

Вход по системе в ри, так как разобрался в нем хочу получать большую прибыль за счет опционов.

Сразу извиняюсь за тупые вопросы_)))

Прибыль 3000 с опциона ?

И сколько в опционе контрактов ри или он считается по пунктам?

Да и дальше этого не планирую идти, роловеры, стренглы, волатильность.

Да и распад по времени если до цели идет 2-3 дня или 1 будет существенное удорожание или наоборот снижение.

Вход по системе в ри, так как разобрался в нем хочу получать большую прибыль за счет опционов.

Сразу извиняюсь за тупые вопросы_)))

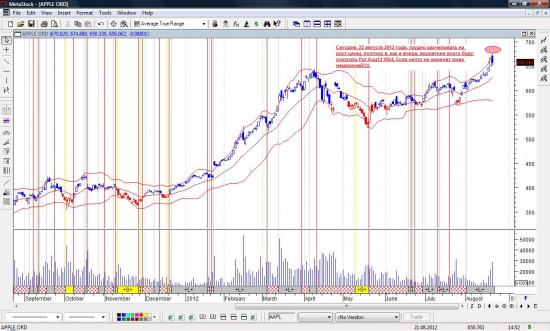

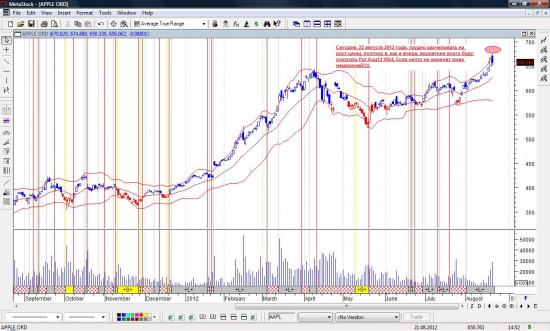

Продолжение "яблочного" ралли.

- 23 августа 2012, 11:34

- |

Рынок меняет парадигму. Уже не имеет значения то, что не будет QE, важно, что будет какое-то решение в Европе и Азии. И это решение приведет на рынок дешевые деньги. Рынок, словно старый наркоман, которому пообещали «дозу». Расчет на дешевые деньги поднимает цены… да и Labor Day скоро.

Вчера все перевернулось. Пришлось закрыть позицию по пут опционам на AAPL с убытком в 2.3 доллара, приняла решение открыть длинную позицию по колл опиционам: актив стал последовательно рваться вверх. Судя по закрытию, я решила перенести позицию на сегодня в расчете на утренний ценовой гэп вверх в 4-5 долларов. За ночь рынок обрел новый позитив: выросли цены на золото, платину, серебро, нефть, индексы торгуются последовательно в плюсе все порядка +0.3-0.32%. Позиция приносит +121%, но я временно отошла от собственных правил, сформулированных в «аксиомах». Повысила риск в расчете на возможную прибыль: я играю с риском. Цель по позиции на сегодня 680, что позволит получить прибыль порядка 300%. Это агрессивная цель — предполагаю новый исторический максимум цены и рекорд капитализации. Я не стану упорствовать в ее достижении, а переход за прежний исторический ценовой максимум в 674.88 буду рассматривать как триггер к закрытию позиции.

( Читать дальше )

Вчера все перевернулось. Пришлось закрыть позицию по пут опционам на AAPL с убытком в 2.3 доллара, приняла решение открыть длинную позицию по колл опиционам: актив стал последовательно рваться вверх. Судя по закрытию, я решила перенести позицию на сегодня в расчете на утренний ценовой гэп вверх в 4-5 долларов. За ночь рынок обрел новый позитив: выросли цены на золото, платину, серебро, нефть, индексы торгуются последовательно в плюсе все порядка +0.3-0.32%. Позиция приносит +121%, но я временно отошла от собственных правил, сформулированных в «аксиомах». Повысила риск в расчете на возможную прибыль: я играю с риском. Цель по позиции на сегодня 680, что позволит получить прибыль порядка 300%. Это агрессивная цель — предполагаю новый исторический максимум цены и рекорд капитализации. Я не стану упорствовать в ее достижении, а переход за прежний исторический ценовой максимум в 674.88 буду рассматривать как триггер к закрытию позиции.

( Читать дальше )

145-й страйк - ОПРОС !

- 23 августа 2012, 04:18

- |

145-й страйк - ОПРОС !

145-й страйк - пробиваем и улетаем в космос или пробиваем и потом летим в пропасть ?

- 23 августа 2012, 04:07

- |

Вот в чём собственно вопрос ?

Уже 2(или 3?) раза его локально пробивали, и кто-то(кукл или большинство рынка?)

потом дост. уверенно вгоняло ниже, но при этом 140 держал пока тоже кто-то жёстко...

У меня постороена опционная поза, где 145-й страйк не то чтобы жизненно ключевой, но важный.

В связи с чем обращаюсь к сообществу с вопросом — что для Вас лично есть критерий его пробития ?

а то я что-то совсем запутался с мыслями (

распечатал щас недельки РТС с 2008г, вижу что с пробития примерно этого уровня

3 раза — март 10-го, сент. 10-го(куе-2), ноябрь 11-го

начинались некие ралли, самое мелкое из которых(последнее) доходило до 1600 с копейками.

но история ведь никогда не повторяется ?

Кто что думает, я в сомнениях, у меня щас слегка дельта отриц. поза, вот ищу критерий

на котором пора переворачиваться и делать её дельта положительной.

Буду благодарен за любые авторские оценки пробития(не пробития) уровня, за ценные

буду ставить +

за особо ценные добавлять в друзья )

Также большая просьба принять участие в опросе.

// т.к. тут какие то нелепые ограничения по опросам добавлю его позже и дам линк

Уже 2(или 3?) раза его локально пробивали, и кто-то(кукл или большинство рынка?)

потом дост. уверенно вгоняло ниже, но при этом 140 держал пока тоже кто-то жёстко...

У меня постороена опционная поза, где 145-й страйк не то чтобы жизненно ключевой, но важный.

В связи с чем обращаюсь к сообществу с вопросом — что для Вас лично есть критерий его пробития ?

а то я что-то совсем запутался с мыслями (

распечатал щас недельки РТС с 2008г, вижу что с пробития примерно этого уровня

3 раза — март 10-го, сент. 10-го(куе-2), ноябрь 11-го

начинались некие ралли, самое мелкое из которых(последнее) доходило до 1600 с копейками.

но история ведь никогда не повторяется ?

Кто что думает, я в сомнениях, у меня щас слегка дельта отриц. поза, вот ищу критерий

на котором пора переворачиваться и делать её дельта положительной.

Буду благодарен за любые авторские оценки пробития(не пробития) уровня, за ценные

буду ставить +

за особо ценные добавлять в друзья )

Также большая просьба принять участие в опросе.

// т.к. тут какие то нелепые ограничения по опросам добавлю его позже и дам линк

Яблочное" ралли.

- 22 августа 2012, 16:45

- |

Трудно в отпуске удержаться и не поучастововать в таком «яблочном» ралли! Предыдущую неделю акции AAPL показали, на что они способны: капитализации компании превысила все рекорды. Вчера, достигнув 674.88 цена пошла вниз. У меня в пятницу были закрыты все длинные позиции по Call опционам на AAPL, которые я торговала с 620 до 645. Вчерашнее снижение было мной ожидаемо и даже желаемо: на уровне 670 я открыла длинную позицию по недельному пут опциону. Закрыла вчера позицию феноменально: на уровне 650.45 — практически в самой низкой точке. Цель позиции была 650, но не стала упорствовать, потому что прибыль превысила расчетный уровень.

Сегодня я предполагаю вновь снижение цены, значит при соотвествующем сценарии я куплю недельный пут 660 или 655 с целью 645.

В публикуемых сегодня протоколах последнего заседания ФРС рынок станет вычитывать признаки возможного QE. И вновь, скорее всего, как это случается не первый раз за лето, не сможет убедить себя в том, что QE скорее будет, чем не будет. Если же какие-то таинственные письмена и проявятся в протоколах, то вполне вероятно, что они могут быть похожими на библейские «мене, текел, фарес...».

( Читать дальше )

Сегодня я предполагаю вновь снижение цены, значит при соотвествующем сценарии я куплю недельный пут 660 или 655 с целью 645.

В публикуемых сегодня протоколах последнего заседания ФРС рынок станет вычитывать признаки возможного QE. И вновь, скорее всего, как это случается не первый раз за лето, не сможет убедить себя в том, что QE скорее будет, чем не будет. Если же какие-то таинственные письмена и проявятся в протоколах, то вполне вероятно, что они могут быть похожими на библейские «мене, текел, фарес...».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал