опционы на америке

Рынок пошёл против позиции, а я заработал 108% годовых

- 19 июня 2021, 12:55

- |

Кратко:

+$803 за 2 месяца при среднем риске $5115.

Подробно:

Прошло 2 месяца как я публично открыл позицию по продаже опционов на волатильность.

Итоги за 1й месяц я отразил в этом посте:

прибыль $434 и лонг VXX по 39,63.

Итоги за 2й месяц я изобразил на графике:

Прибыль за 2й месяц +$369.

Прибыль за 2 месяца +$803.

Как видно из графика я управлял позицией и дополнительно на падении продал 34й пут, а значит увеличил маржу и риск по позиции, а значит доходность необходимо посчитать именно к этой увеличенной марже и риску.

Риск за 2й месяц = $3423 + $3177 = $6600

Доходность по риску за 2-й месяц = $369/$6600*365/28=72% годовых

Доходность по риску за 2 месяца: $803/$5115*365/53=108% годовых

Доходность по марже примерно в 3 раза больше.

На этом я прекращаю публично вести эту позицию.

( Читать дальше )

- комментировать

- 3К | ★1

- Комментарии ( 11 )

Итоги продажи опционов на GameStop (GME) – 635% годовых

- 12 июня 2021, 12:06

- |

Кратко:

Управлял позицией и, несмотря на реализацию убыточного сценария, получил доходность 635% годовых.

Подробно:

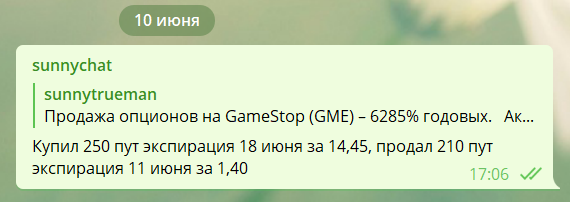

В понедельник 7 июня я открыл позицию по Продажа опционов на GameStop (GME) – 6285% годовых:

продал 280 пут с экспирацией 11 июня за 35,10 и купил 210 пут с экспирацией 11 июня за 5,75 пунктов.

После открытия позиции GME быстро рос, позиция показывала 70% от максимальной прибыли.

Затем GME так же быстро падал, упала волатильность, и 10 июня я принял решение подстраховать позицию от дальнейшего падения, купив 250 пут с экспирацией на следующей неделе, о чем написал в комментарии в своем Телеграм-канале:

Чем я руководствовался при принятии именно этого решения:

1) Ощущениями. Я публично открыл позицию и мне не хотелось показывать убыток, особенно после моих заявлений про 6285% годовых)))

( Читать дальше )

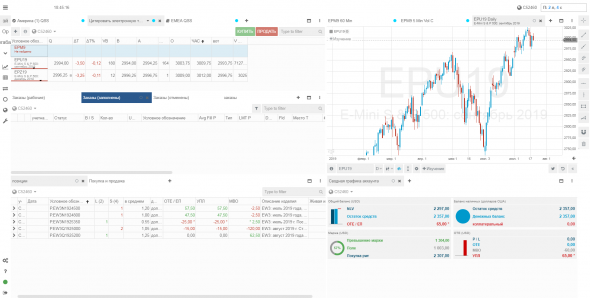

иГРЫрАЗУМа 2019

- 12 августа 2019, 12:46

- |

5 августа прошла неплохая коррекция.

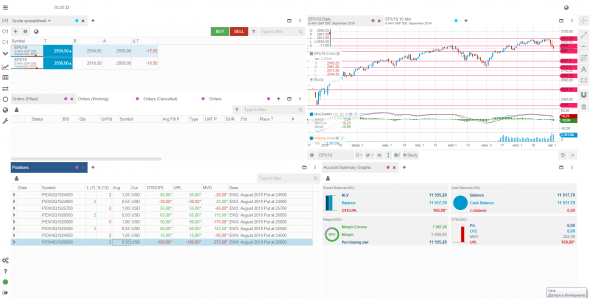

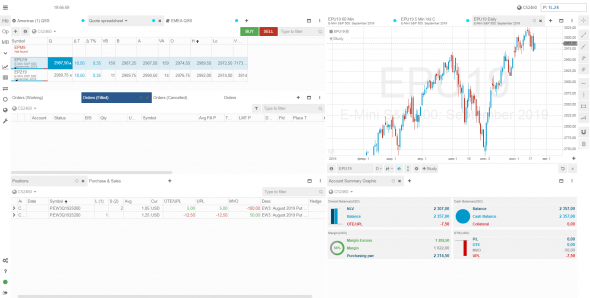

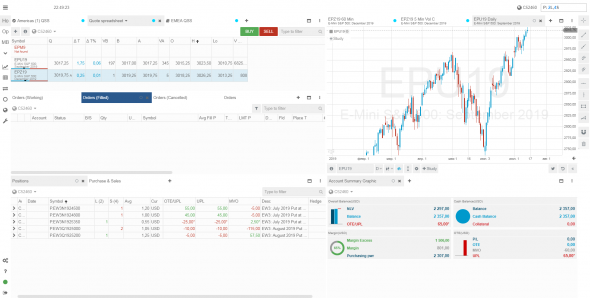

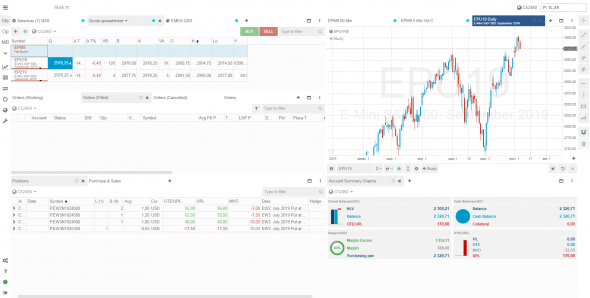

К этому времени портфель мой выглядел так:

Профиль позиции выглядел:

( Читать дальше )

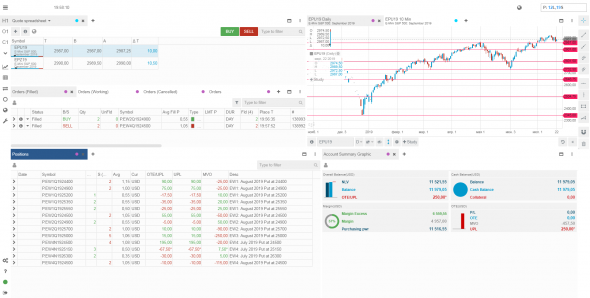

476-й день. -23.3% | 118-й день. + 13.4%

- 26 июля 2019, 18:57

- |

Портфель 1.

Прошел 476-й день.

Промежуточный результат -23.3%.

Портфель 2.

Прошел 118-й день.

Промежуточный результат + 13.4%.

( Читать дальше )

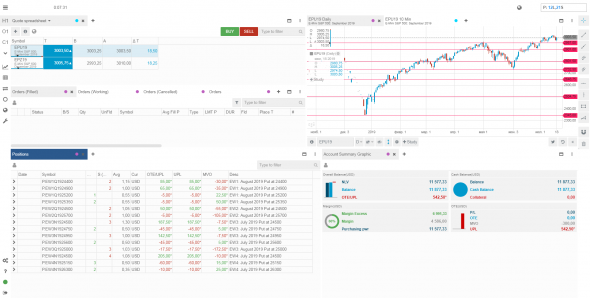

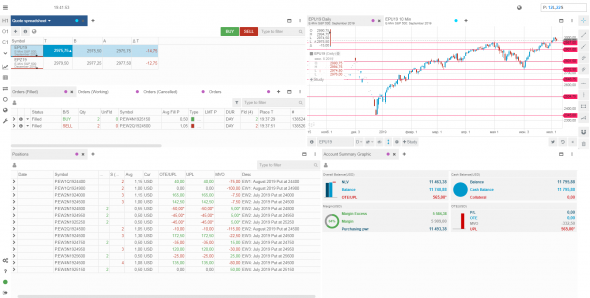

472-й день. -23.8% | 114-й день. + 11%

- 22 июля 2019, 20:53

- |

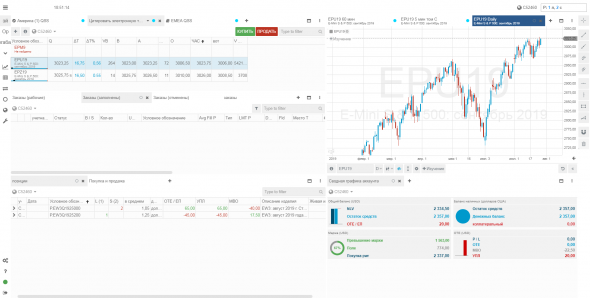

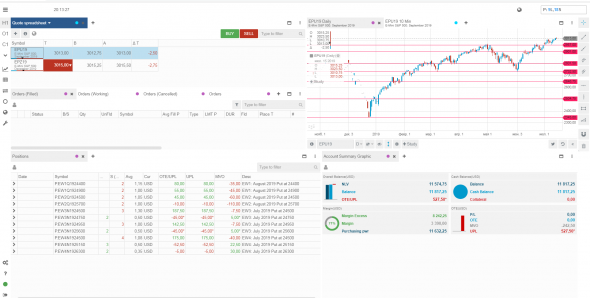

Портфель 1.

Прошел 472-й день.

Промежуточный результат -23.8%.

Портфель 2.

Прошел 114-й день.

Промежуточный результат + 11%.

Добавляю позиции:

1. Купил опцион пут EW2Q9, страйк 2490 2 контракта, экспирация 9 августа (18 дней), стоимость 0.55.

2. Продал опцион пут EW4Q9, страйк 2450, 2 контракта, экспирация 23 августа (32 дня), стоимость 1.05.

( Читать дальше )

468-й день. -24% | 110-й день. + 11.3%

- 19 июля 2019, 18:53

- |

Портфель 1.

Прошел 468-й день.

Промежуточный результат -24%.

Портфель 2.

Прошел 110-й день.

Промежуточный результат + 11.3%.

( Читать дальше )

463-й день. -24% | 105-й день. + 11.2%

- 15 июля 2019, 22:56

- |

Портфель 1.

Прошел 463-й день.

Промежуточный результат -24%.

Портфель 2.

Прошел 105-й день.

Промежуточный результат + 11.2%.

( Читать дальше )

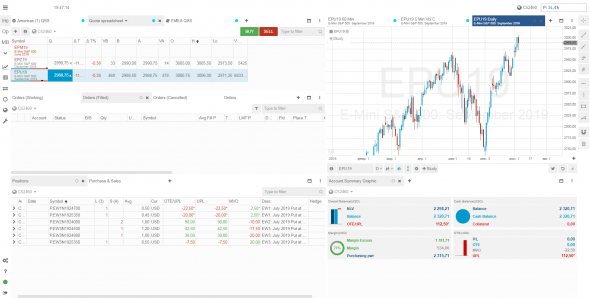

460-й день. -23.8% | 102-й день. + 11.3%

- 12 июля 2019, 18:44

- |

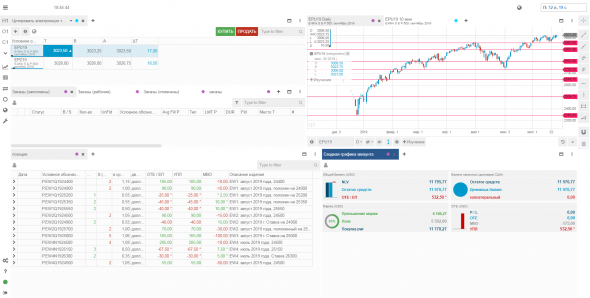

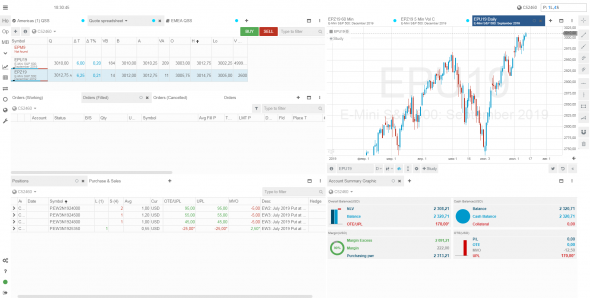

Портфель 1.

Прошел 460-й день.

Промежуточный результат -23.8%.

Добавляю позиции:

1. Купил опцион пут EW3Q9, страйк 2520, 1 контракт, экспирация 16 августа (36 дней), стоимость 1.25.

2. Продал опцион пут EW3Q9, страйк 2500, 2 контракт, экспирация 16 августа (36 дней), стоимость 1.05.

( Читать дальше )

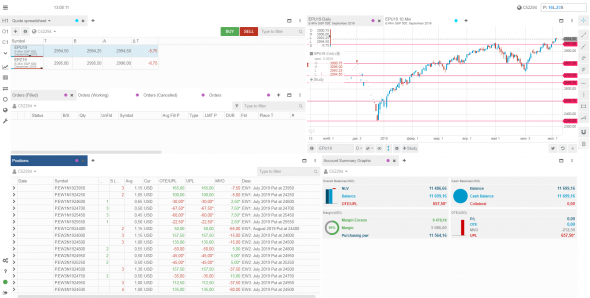

456-й день. -23.8% | 98-й день. + 10.2%

- 08 июля 2019, 20:08

- |

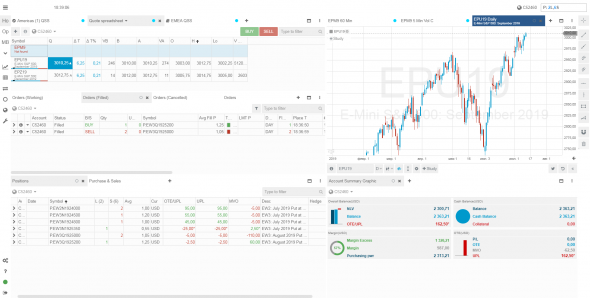

Портфель 1.

Прошел 456-й день.

Промежуточный результат -23.8%.

Портфель 2.

Прошел 98-й день.

Промежуточный результат + 10.2%.

Добавляю позиции:

1. Купил опцион пут EW4N9, страйк 2515, 2 контракта, экспирация 26 июля (18 дней), стоимость 0.50.

2. Продал опцион пут EW2Q9, страйк 2450, 2 контракта, экспирация 09 августа (32 дня), стоимость 1.05.

( Читать дальше )

453-й день. -24.0% | 95-й день. + 10.4%

- 05 июля 2019, 19:54

- |

Портфель 1.

Прошел 453-й день.

Промежуточный результат -24.0%.

Портфель 2.

Прошел 95-й день.

Промежуточный результат + 10.4%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал