операционные результаты

Финансовые и операционные результаты компании Positive Technologies за 9 месяцев 2025 года.

- 19 ноября 2025, 18:02

- |

В продолжение поста по презентации результатов Позитива за 9 месяцев, решил посмотреть что там в МСФО отчете, а заодно и обновил старую картинку.

Посмотреть новые данные в хорошем качестве можно тут.

Итоги работы за 9 месяцев 2025 (год к году):

👉 Выручка год к году выросла на +12,2%, с 9,7 до 10,9 млрд рублей;

👉 Убыток по чистой прибыли увеличился +9,4%, с -5,3 до -5,8 млрд рублей;

👉 Отгрузки с НДС за 9 месяцев выросли на +31,4%, с 9 до 11,9 млрд рублей;

👉 Расходы на R&D увеличились на +13,9%, с 2,9 до 3,3 млрд рублей;

👉 Убыток на акцию за 3 квартала достиг 80,9 рубля. В 2024 за тот же период было 78,8 рубля.

✏️ Видно, что работают со своими расходами. Срезали косты на маркетинг и мероприятия, по 22% и там, и там. Еще на 20% уменьшились общехозяйственные и административные расходы. Но всю экономию сожрали процентные расходы, которые год к году увеличились в 4,5 раза, с 0,6 до 2,7 млрд рублей. Сезонный характер бизнеса и отсутствие кубышки заставляет весь год функционировать на заемные средства.

( Читать дальше )

- комментировать

- 247 | ★1

- Комментарии ( 0 )

Ожидаем улучшения результатов Циана в 3К25 благодаря росту спроса на рынке недвижимости и концентрации застройщиков на самых эффективных инструментах продвижения - Совкомбанк

- 19 ноября 2025, 16:11

- |

25 ноября Циан опубликует отчет по МСФО за 3 квартал 2025 года. Мы прогнозируем сильные результаты на фоне улучшения конъюнктуры на рынке жилой недвижимости.

Ключевые ожидания:

— Рост выручки на 28% г/г — ускорение после 12% г/г во 2К25

— Рост EBITDA на 135% г/г при рентабельности 29%

— Уверенный рост свободного денежного потока (FCF) — на 127% г/г

Драйверы роста:

— Рост среднего чека рекламодателя благодаря концентрации бюджетов на самых эффективных платформах

— Частичное восстановление спроса на жилье на фоне смягчения условий кредитования

— Усилия компании по cost-менеджменту и операционной эффективности

Ожидаем позитивной реакции рынка на отчет, однако сохраняем нейтральный взгляд на акции — текущие котировки в целом отражают потенциал компании.

Мультипликаторы: EV/EBITDA = 14x, P/E = 17x

Источник

Ожидаем умеренный рост показателей Т-Технологий в 3К25: чистый процентный доход +5% кв/кв, чистый комиссионный доход +10% кв/кв, а чистая прибыль (без НДУ и Яндекса) +8% кв/кв - Совкомбанк

- 19 ноября 2025, 15:10

- |

20 ноября Т-Технологии опубликуют отчет по МСФО за 9М25. Мы ожидаем, что результаты будут соответствовать прогнозам компании на 2025 год и подтвердят уверенный рост.

Наши ожидания по 3К25:

— Чистый процентный доход: +5% кв/кв

— Чистый комиссионный доход: +10% кв/кв

— Чистая прибыль (без учета НДУ и влияния Яндекса): +8% кв/кв

Ключевые драйверы роста:

— Рост кредитного портфеля на 5% кв/кв, особенно в сегментах кредитных карт и автокредитов.

— Увеличение клиентской базы с 51,7 млн до 52,8 млн человек.

— Снижение стоимости риска.

Мы прогнозируем умеренно позитивную реакцию рынка на отчет. Компания демонстрирует движение к ранее озвученным целям:

Рост чистой прибыли за 2025 год более 40% г/г

ROE на уровне выше 30%

Рекомендация: покупать. Мультипликаторы: P/E’25 = 4.4x, P/B’25 = 1.1x

Источник

Мы прогнозируем выручку VK за 3КВ25 г. в размере 39,0 млрд ₽ (+5,9% г/г), EBITDA порядка 5,3 млрд ₽, что подразумевает рентабельность EBITDA на уровне 13,5% — АТОН

- 19 ноября 2025, 12:06

- |

Мы прогнозируем выручку в размере 39,0 млрд рублей (+5,9% г/г) на фоне замедления динамики рекламного рынка, что, по нашим ожиданиям, приведет к снижению роста в ключевом сегменте «Социальные платформы и медиаконтент» до уровня ниже 6% г/г (в предыдущем квартале — 7%). Замедление, как ожидается, частично будет компенсировано продолжающимся ростом в сегменте VK Tech, который уже отчитался о росте выручки на 25% г/г. Темп роста выручки от образовательного сегмента Education, вероятно, несколько снизится на фоне ослабления потребительского спроса, в то время как выручка от экосистемных услуг и прочих видов деятельности может вырасти примерно на 15% до 6,6 млрд рублей за счет улучшения монетизации RuStore.

Мы прогнозируем EBITDA порядка 5,3 млрд рублей, что подразумевает рентабельность EBITDA на уровне 13,5% по сравнению с 2,0% в 3-м квартале 2024 года и 14,5% во 2-м квартале 2025. Основной вклад в динамику показателя, как и ранее, должен обеспечить сегмент «Социальные платформы и медиаконтент», что отражает завершение инвестиционного цикла.

( Читать дальше )

Результаты за октябрь 2025

- 18 ноября 2025, 16:55

- |

⚡Дорогие друзья!

‼️Спешим поделиться результатами за октябрь 2025!

📊Совокупная выручка HENDERSON за 10 месяцев 2025 года выросла на 17,6 % к аналогичному периоду 2024 года и достигла 18,8 млрд рублей. Рост к 10 месяцам 2023 года составил 46,7%.

📈Выручка в октябре 2025 года выросла на 10,3% к октябрю 2024 года и составила 2.3 млрд рублей. Рост выручки к октябрю 2023 года, составил 21,4%.

👔Благодаря целенаправленным усилиям Компании по цифровой трансформации бизнеса — продолжается опережающая динамика роста онлайн-каналов относительно офлайна.

Онлайн выручка за 10 месяцев 2025 года выросла на 38,0% к аналогичному периоду 2024 года и на 106,9% к 10 месяцам 2023 года и составила 4,4 млрд. рублей.

Онлайн-продажи в октябре 2025 года выросли на 36,8% к октябрю 2024 года и составили 591 млн. рублей. Рост к октябрю 2023 составил 79,8%.

Общая доля онлайн-продаж от выручки за 10 месяцев 2025 года составила 23,6%.

📌Дата очередного раскрытия данных по выручке за 11 месяцев – 16 декабря 2025 года.

( Читать дальше )

Хендерсон: ритейл также в "цифре"

- 18 ноября 2025, 16:45

- |

HENDERSON сегодня публикует операционные результаты за октябрь. Для ритейла это период, когда растёт нагрузка на команды и цифровые сервисы: покупатели активнее переходят в онлайн, а магазины остаются ключевой точкой контакта.

В такой среде особенно важны инструменты, которые помогают быстро отвечать на запросы сотрудников, поддерживать единый процесс продаж и связывать все каналы в одну систему. Это делает работу сети предсказуемой и снижает ежедневные потери времени.

Разберём, какие технологии используют в HENDERSON, чтобы управлять этим контуром — от виртуального ассистента до интеграций с маркетплейсами и Click&Collect:

🔹 Решение: Виртуальный ассистент для сотрудников

что это: корпоративный ИИ-бот на базе платформы STEOS

что делает:

• отвечает на вопросы работников мгновенно, черпая ответы из базы знаний

• интегрирован с системами компании, работает 24/7 как цифровой помощник

• ускоряет обслуживание филиалов — сотрудники мгновенно получают нужную информацию удалённо

( Читать дальше )

Ожидаем, что чистая прибыль Т-Технологий по итогам 3кв25 снизится на 7% кв/кв до 40 млрд ₽ (RoE – 25%), а по итогам 9М25 вырастет на 38% г/г до 115 млрд ₽ (RoE – 26%) - Ренессанс Капитал

- 18 ноября 2025, 16:11

- |

В четверг (20 ноября) Т-Технологии опубликуют финансовую отчетность за 9М25. Ранее компания отчиталась о замедлении темпов роста кредитного портфеля в 3кв25 (за счет корпоративного сегмента) при сохранении высоких темпов роста средств клиентов. С учетом этого мы ожидаем умеренный рост чистых процентных доходов при снижении чистой процентной маржи в 3кв25. С точки зрения стоимости риска и расходов на резервы мы не ожидаем существенных изменений показателей относительно предыдущего квартала. Негативный вклад в финансовый результат внесет переоценка крупного пакета акций Яндекса, принадлежащего Каталитик Пипл, консолидированного на уровне Т-Технологий.

Мы ожидаем, что по итогам 3кв25 чистая прибыль, приходящаяся на акционеров, снизится на 7% кв/кв до 40 млрд руб. (RoE – 25%), а по итогам 9М25 показатель вырастет на 38% г/г до 115 млрд руб. (RoE – 26%). В четверг Т-Технологии также раскроют рекомендацию по дивидендам за 3кв25, мы ожидаем, что совет директоров рекомендует порядка 36–37 руб. на акцию (чуть более 1% к текущей цене).

( Читать дальше )

Форвардная дивидендная доходность Ленэнерго за 2025 г. может составить более 14%. Считаем привилегированные акции привлекательными для долгосрочных инвесторов - ГПБ Инвестиции

- 18 ноября 2025, 15:22

- |

Россети Ленэнерго опубликовало бухгалтерскую отчетность по РСБУ за девять месяцев 2025 года.

Финансовые результаты по РСБУ

— Выручка компании за девять месяцев 2025 года увеличилась на 15,9% относительно аналогичного периода прошлого года и составила 102,4 млрд рублей.

— Рост выручки наблюдается по всем направлениям деятельности: выручка по передаче электроэнергии увеличилась на 17,4% (до 91,4 млрд рублей) за счет изменения структуры полезного отпуска по группам потребителей и роста тарифных ставок, выручка по технологическому присоединению выросла на 5,3% (до 9,2 млрд рублей), выручка от прочей деятельности увеличилась на 1,3% (до 1,8 млрд рублей).

— Чистая прибыль в январе — сентябре 2025 года выросла на 11,4% г/г, до 28,9 млрд рублей, на фоне роста выручки компании и увеличения процентных доходов с 2,9 до 5,0 млрд рублей.

— Чистый долг с начала года остался отрицательным и составил –20 млрд рублей (общий долг 10,5 млрд рублей, сумма денежных средств и депозитов на 30,5 млрд рублей).

( Читать дальше )

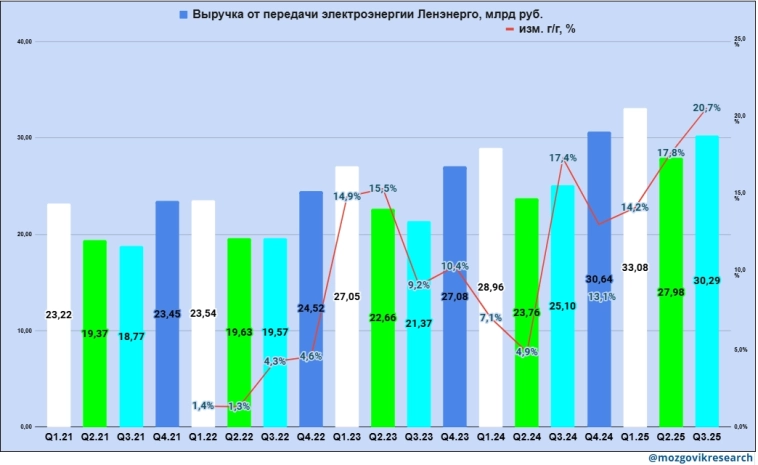

Ленэнерго. РСБУ за Q3 2025г. Всё по плану, но с оглядкой на возможное списание.

- 18 ноября 2025, 14:07

- |

Компания Россети Ленэнерго опубликовала финансовый отчет за Q3 2025г. по РСБУ:

👉Выручка — 31,68 млрд руб. (+19,1% г/г)

👉Себестоимость — 21,43 млрд руб. (+13,0% г/г)

👉Прибыль от продаж — 11,91 млрд руб. (+32,1% г/г)

👉EBITDA — 17,41 млрд руб. (+24,2% г/г)

👉Сальдо прочих доходов/расходов (с процентами) — 0,32 млрд руб. (-25,8% г/г)

👉Прибыль до налогообложения — 12,26 млрд руб. (+29,2% г/г)

👉Налог на прибыль — 3,16 млрд руб. (+56,2% г/г)

👉Чистая прибыль — 9,1 млрд руб. (+21,8% г/г)

Отчет отличный, в рамках моих ожиданий, EBITDA (по моему расчету, где EBITDA= прибыль до налогов+амортизация-сальдо прочих доходов/расходов (с процентами)) выросла на +24,2% до 17,41 млрд руб., а чистая прибыль +21,8% и 9,1 млрд — давайте посмотрим за счет чего.

Выручка от услуг по передаче электроэнергии по итогам 3 квартала 2025 года выросла на рекордные +20,7% г/г до 30,29 млрд руб. вследствие роста тарифов и роста на +7,4% (сильный рост) объема оказанных услуг по передаче электроэнергии до 7,81 млрд кВт.*ч. (связано с получением Ленэнерго статуса системообразующей территориальной сетевой организации, влиянием погодных факторов и ростом электропотребления у промышленных предприятий), но как дело обстоит с рентабельностью от продаж при передаче электроэнергии:

( Читать дальше )

Мы ожидаем слабых результатов Банка Санкт-Петербург за 3К25 ввиду высоких расходов на резервы. Сохраняем рекомендацию держать — Совкомбанк Инвестиции

- 18 ноября 2025, 13:19

- |

21 ноября Банк «Санкт-Петербург» опубликует отчет по МСФО за 9М25. Мы ожидаем слабых результатов ввиду высоких расходов на резервы.

Ключевые ожидания по динамике за 3 квартал (кв/кв):

— Чистый процентный доход: -3%

— Чистый комиссионный доход: +6%

— Чистая прибыль: -28%

Основные факторы давления:

— Снижение процентной маржи на фоне снижения ключевой ставки (80% портфеля – кредиты по плавающей ставке).

— Высокие расходы на резервы (стоимость риска ожидается на уровне 3.1%). По нашему мнению, пик стоимости риска пройден и в 4 квартале ранее созданные резервы могут быть распущены, что поддержит чистую прибыль

— Снижение торгового дохода.

Мы ожидаем, что отчет может вызвать умеренно негативную реакцию инвесторов. Однако высокой волатильности котировок не прогнозируем, так как основные риски уже были отражены в ранее опубликованной отчетности РСБУ за 9 месяцев и скорректированных руководством банка в ориентирах на 2025 год.

Рекомендация: держать. Мультипликаторы: P/E’25 = 3.9x, P/B’25 = 0.7x

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал