объём торгов

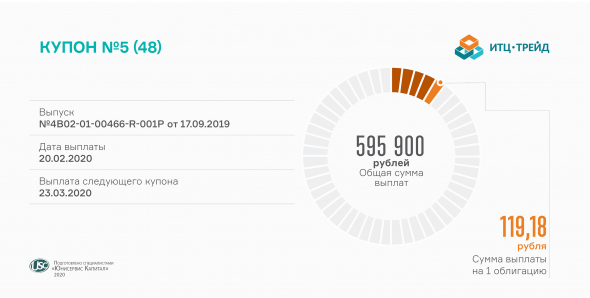

«ИТЦ-Трейд» выплачивает доход за 5-й купонный период

- 20 февраля 2020, 12:44

- |

Обслуживание долга по выпуску серии БО-П01(RU000A100UP0) перед инвесторами обходится компании в 595 900 рублей ежемесячно. На каждую бумагу выплачивается 119,18 рублей из расчета фиксированной ставки 14,5% годовых.

«ИТЦ-Трейд» выпустил 5 тыс. биржевых облигаций номиналом 10 тыс. рублей на общую сумму 50 млн рублей. Задолженность перед инвесторами компания планирует начать выплачивать в январе 2023-го, чтобы уже к 3-му кварталу того же года полностью погасить выпуск.

Компания также оставила за собой право выкупить мини-бонды досрочно в полном объеме, во время колл-опционов, которые проводятся ежегодно в сентябре.

В январе мини-бонды данного выпуска активно торговались на Московской фондовой бирже, сформировав объем порядка 16,57 млн рублей. Данный результат более чем в два раза превышает декабрьские показатели. На 0,9 п.п. выросла и средневзвешенная ставка по облигациям, достигнув значения 101,5% от номинала.

( Читать дальше )

- комментировать

- 181

- Комментарии ( 0 )

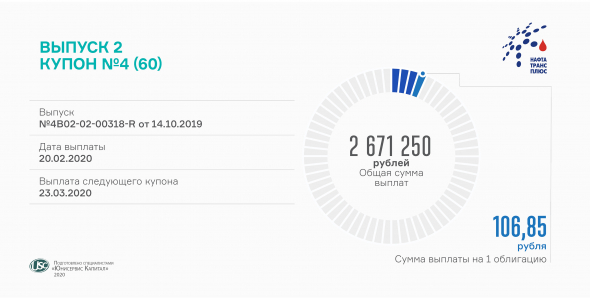

4 купон по 2-му выпуску биржевых облигаций выплатил «Нафтатранс плюс»

- 20 февраля 2020, 11:52

- |

Купонный доход по мини-бондам серии БО-02 (RU000A100YD8) плавающий и устанавливается с учетом расчетной ставки ЦБ. В феврале инвесторам перечислено 2 671 250 рублей.

Доход начислен по ставке 13% годовых. Купонная выплата на одну бумагу в феврале составляет 106,85 рублей. Всего в рамках эмиссии выпущено25 тыс. облигаций с номинальной стоимостью 10 тыс. рублей. Общий объем инвестиций составил 250 млн. Срок обращения — 5 лет с возможностью досрочного погашения.

В январе на Московской бирже мини-бонды компании активно торговались, показав рекордный объем, который составил 108,19 млн рублей, почти в два раза превысив оборот февраля. Средневзвешенная ставка напротив, снизилась на 0,1 пункта, остановившись на отметке 99,85% от номинальной стоимости бумаг.

Недавно нефтетрейдер обновил свой парк специализированной техники, предназначенной для перевозки опасных горючих веществ. Битумо- и мазутовозы, закупленные компанией, отвечают всем современным требованиям безопасности: имеют цистерну специальной конструкции, топливный бак с повышенной защитой, тахограф, систему навигации.

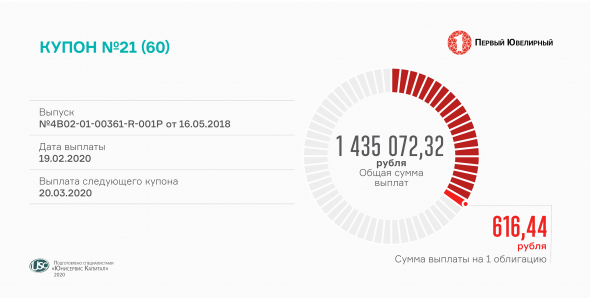

«ПЮДМ» выплатил купон за 21 период

- 19 февраля 2020, 14:52

- |

Общая сумма купонного дохода инвесторов «Первого Ювелирного» по биржевым облигациям серии БО-П01 (ISIN код: RU000A0ZZ8A2) в феврале составила 1,4 млн руб.

На одну облигацию номиналом 50 тыс. руб. приходится 616,44 руб. выплат. Доход начисляется из расчета 15% годовых. Объем мини-бондов в обращении — 2328 штук на общую сумму 116,4 млн руб. Бумаги были выпущены в мае 2018-го со сроком погашения пять лет. Ближайшая оферта назначена на май 2020.

В январе на Московской бирже облигации «ПЮДМ» торговались 17 дней, сформировав оборот немногим более 6,8 млн руб. Средневзвешенная цена бумаги зафиксирована на уровне 101,9% от номинальной стоимости и превышает результаты декабрьских торгов на 0,52 п.п.

Совсем недавно сеть ломбардов и ювелирных салонов обозначила свое новое позиционирование под названием: «Наш путь начистоту». Презентация обновленной идеи была проведена в центральном павильоне выставки Junwex, проходившей в Санкт-Петербурге 5-9 февраля 2020-го, в которой «Первый Ювелирный» ежегодно принимает участие.

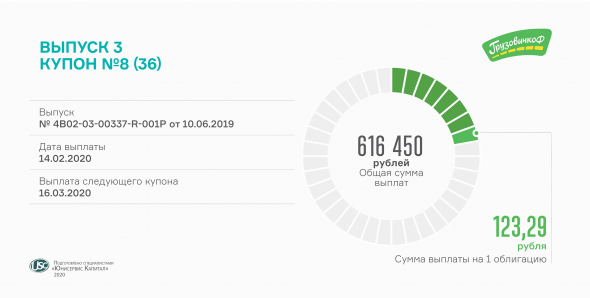

«ГрузовичкоФ» выплатит сегодня 8-й купон по третьему выпуску облигаций

- 14 февраля 2020, 14:54

- |

Размер купона по облигациям выпуска серии БО-П03 (RU000A100FY3) на 24 купонных периода из 36 составляет 15% годовых.

Объем привлеченных в рамках данной эмиссии инвестиций составляет 50 млн рублей. Выплата по одной облигации номиналом 10 тыс. руб. — 123,29 руб. Общий доход держателей 3-го выпуска БО «ГрузовичкоФ-Центр» выражается в сумме 616 450 рублей ежемесячно.

В ходе январских торгов на Московской бирже оборот облигаций данного выпуска составил порядка 4,8 млн руб. Бумаги торговались по средневзвешенной цене 108,37% от номинальной стоимости, подорожав на 1,69 пункта по сравнению с декабрем. На сегодняшний день это самый высокий показатель среди всех выпусков компании.

Весь текущий год «ГрузовичкоФ-Центр» планирует закреплять свои позиции в Казахстане и Узбекистане, где агрегатор грузоперевозок недавно наладил работу. Помимо расширения географии присутствия, компания занимается разработкой мобильного приложения.

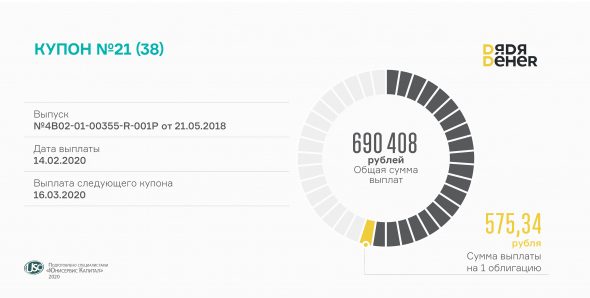

«Дядя Дёнер» выплатил купонный доход за 21 период

- 14 февраля 2020, 13:53

- |

Сумма выплат, предназначенная инвесторам сети быстрого питания, которая была перечислена в НРД, составила 690 408 руб.

Ежемесячно одна облигация ООО «Дядя Дёнер» (ISIN код: RU000A0ZZ7R8) приносит своим держателям 575,34 руб. дохода из расчета 14% годовых. Номинал одной бумаги — 50 тыс. рублей, количество в выпуске — 1200 штук. Общая сумма привлеченных денежных средств составила 60 млн руб.

Однако в мае ожидается оферта и размер годовой ставки на оставшиеся 14 купонных периодов обращения облигаций может быть пересмотрен.

По итогам торгов богатого на праздники января оборот по выпуску облигаций «Дядя Дёнер» составил порядка 3,4 млн руб., что почти в 2 раза скромнее декабрьских объемов. Зато средневзвешенная цена мини-бондов достигла значения 102,01% от номинала, увеличившись на 0,39 пункта.

На 2020 год у компании обширные планы. «Дядя Дёнер» планирует увеличить количество торговых точек за счет открытия павильонов сети быстрого питания в Новосибирской и Кемеровской областях.

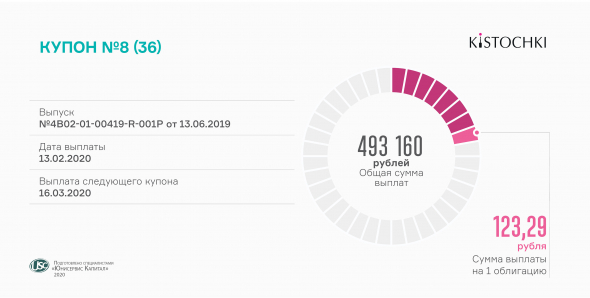

«Кисточки Финанс» рассчитались с инвесторами за 8-й купонный период

- 13 февраля 2020, 16:25

- |

Ежемесячная выплата на каждую облигацию составляет 123,29 руб. по ставке 15% годовых.

Напомним параметры выпуска БО-П01 (RU000A100FZ0): бумаги номиналом 10 тыс. руб. на общую сумму 40 млн руб. с периодом обращения три года и 30-дневными купонными периодами. Оферта запланирована на июнь.

По результатам январских торгов облигации компании прибавили 1,3 пункта к средневзвешенной стоимости и торговались по цене 101,92% от номинала. Общий объем торгов составил 3,34 млн рублей.

Спрос на услуги бьюти-индустрии, в которой работает компания, непрерывно растет уже несколько лет подряд. В связи с чем «Кисточки Финанс» активно развивают свою сеть. Например, на март запланировано открытие студии маникюра и педикюра KISTOCHKI по франшизе в Санкт-Петербурге.

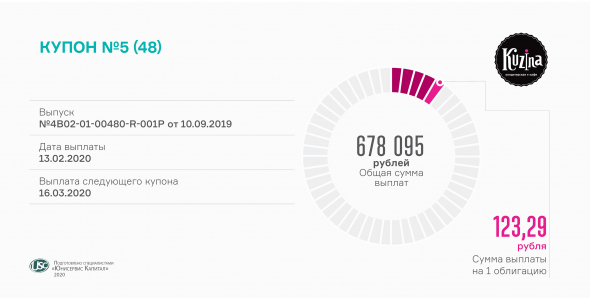

«Кузина» выплатила 5-й купон

- 13 февраля 2020, 14:10

- |

Эмиссия облигаций номиналом 10 тыс. руб. в количестве 5,5 тыс. на общую сумму 55 млн со сроком погашения 4 года состоялась в сентябре 2019-го. Ежемесячно инвесторы компании получают доход в размере 678095 руб. Сумма выплат на одну облигацию составляет 123,29 руб.

Облигации «Кузины» активно участвовали в январских торгах на Московской бирже, сформировав оборот свыше 13,6 млн руб. Средневзвешенная ставка по ним составила 103,24% от номинала, показав прирост на 1 пункт по сравнению с декабрьскими данными.

По результатам исследования, проведенного маркетинговой компанией Nielsen, «Кузина» — самый узнаваемый в Новосибирске кондитерский бренд. Тем не менее, руководство сети не сбавляет обороты, а напротив, планирует дальнейшее развитие через внедрение вспомогательных онлайн-сервисов и увеличение ассортимента выпускаемой продукции.

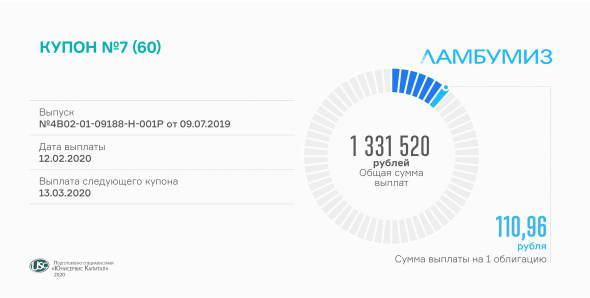

«Ламбумиз» выплатил 7-й купонный доход своим инвесторам

- 12 февраля 2020, 13:22

- |

В рамках выпуска ООО «Ламбумиз» получил 120 млн инвестиций с 5-летним сроком погашения и 60-ю купонными периодами. Сумма выплаты купона по ставке 13,5% годовых за одну облигацию номиналом 10 000 составила 110,96 руб.

На январских торгах облигации котировались по средневзвешенной стоимости в 103,35% от номинала, что почти на 1,5 пункта выше декабрьских результатов. Сформированный оборот за месяц – свыше 7,8 млн рублей.

ООО «Ламбумиз» занимается производством многослойной картонной упаковки для молочных продуктов, соков и вин. Компания также имеет собственную дизайн-студию, что позволяет создавать готовый полноценный продукт, полностью соответствующий потребностям заказчиков.

По оценке ФАС, компания входит в ТОП-5 производителей, формирующих Российский рынок картонной упаковки. Основное направление, выбранное ООО «Ламбумиз» для дальнейшего развития – увеличение объемов выпуска и расширение ассортимента продукции путем развития направления гибкой упаковки.

Январь торгам не помеха: оборот облигаций наших эмитентов вырос до 304 млн рублей

- 10 февраля 2020, 17:18

- |

Причины оживления в традиционно спокойном январе — отсутствие новых предложений на первичном рынке и нестабильность рынка акций, вызванная китайским коронавирусом. Положительную динамику показывают не только объемы торгов, но и средневзвешенная цена облигаций наших партнеров.

Из 16 выпусков только три незначительно уступили свои позиции: второй заем «Нафтатранс плюс» (вблизи номинала), lady & gentleman CITY (размещен в декабре 2019 г.) и дебютный выпуск «ГрузовичкоФ-Центр» (по причине погашения в марте). Существенно выросли в цене — на 1-1,5% и выше — первый выпуск «Нафтатранс плюс», третий выпуск «ГрузовичкоФ», облигации «ТаксовичкоФ», «Кисточки», «Ламбумиз» и «Кузина».

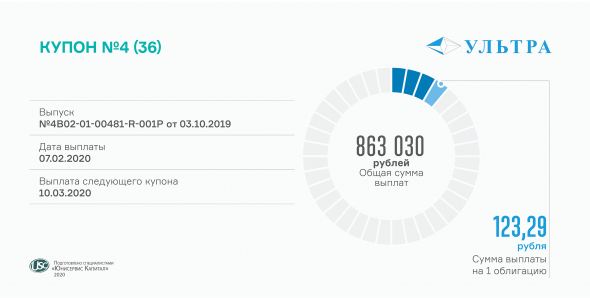

«Ультра» выплатила четвертый купон

- 07 февраля 2020, 15:19

- |

Компания перечислила в НРД более 850 тыс. рублей купонного дохода по биржевым облигациям (RU000A100WR2).

Купон выплачивается ежемесячно по ставке 15% годовых, зафиксированной на весь срок обращения выпуска. Инвесторам начисляется по 123,29 рубля за облигацию.

Оборот мини-бондов «Ультра» составил в первом месяце года более 7,3 млн рублей при объеме выпуска 70 млн рублей. При этом с момента размещения выросла средневзвешенная цена: в январе бумаги торговались по 102,27% от номинальной стоимости. С октября котировки не опускались ниже 101%.

Напомним, компания разместила облигации 10 октября 2019 г. Номинал ценной бумаги — 10 тыс. рублей. Срок обращения выпуска — 3 года. В октябре начнется частичное досрочное погашение облигаций.

Компания привлекла инвестиции в том числе для вывода на рынок металлических стеллажей Everest Beamy, продажи которых стартовали в январе.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал