облигации

Инфляционные ожидания отрабатывают налоговый манёвр и повышение тарифов

- 17 декабря 2025, 16:34

- |

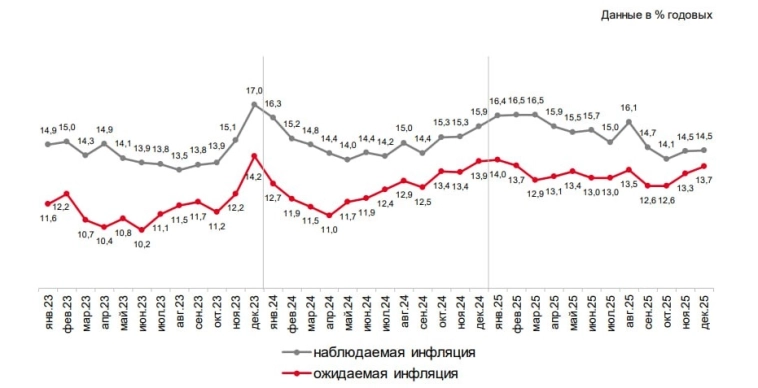

Инфляционные ожидания населения в декабре выросли, обновив максимумы с февраля 2025 года (рост до 13,7% с 13,3% в ноябре). При этом наблюдаемая населением инфляция не изменилась (14,5%).

• В целом инфляционные ожидания населения остаются на уровне, который наблюдался в декабре 2023 и 2024 года, когда экономика активно росла. В 2022 году они были ниже, на фоне спада ВВП. В декабре 2025 года, несмотря на замедление экономики, повышенный уровень инфляционных ожиданий поддержало предстоящее повышение налогов.

• Этот же фактор обеспечил дальнейший рост ценовых ожиданий предприятий (в декабре до 25% с 23% в ноябре). С августа 2025 г. индикатор вырос на 7 п.п., как и в 2018 году после появления информации о повышении ставок НДС.

Наше мнение:

Наблюдаемый рост инфляционных ожиданий предприятий и населения в целом остаётся в рамках прогнозов, сформированных планами по повышению налогов. Конечно, на фоне замедления экономики уровень инфляционных ожиданий поддержали и планы по повышению регулируемых тарифов, и некоторое усиление кредитной активности.

( Читать дальше )

- комментировать

- 266

- Комментарии ( 0 )

Рост инфляционных ожиданий повышает консерватизм ЦБ, снижая вероятность широкого шага в пятницу. Хотя смягчение неизбежно, базовый сценарий -50 б.п. — Т-Инвестиции

- 17 декабря 2025, 16:23

- |

Опрос населения

У людей со сбережениями ожидания — 12,3% (без изменений), наблюдаемая инфляция выросла до 13,1%.

У тех, кто без сбережений, ожидаемая — 14,6%, наблюдаемая — 15,6% (оба показателя выросли).

Опрос бизнеса

Ценовые ожидания приблизились к уровню четвертого квартала 2024 года.

Ожидания роста цен снизились до 9,9%.

Ожидания по спросу — упали до 10,5%, по производству — до 11,5%.

Рост инфляционных ожиданий населения и компаний всегда повышает консерватизм Банка России. Снижается вероятность широкого шага снижения ключевой ставки в эту пятницу, хотя само смягчение уже выглядит неизбежным. Наш базовый вариант по-прежнему −50 б.п. Настроения рынка немного охлаждаются на этой новости, хотя впереди недельная инфляция, данные по которой могут быть более важными. Перед повышением НДС рост ожиданий выглядит неизбежным и вполне рациональным. Регулятор сейчас скорее оценивает масштаб изменения, чем сам факт повышения. А вот текущие оценки бизнес-климата остаются в негативе, подтверждая продолжение охлаждения экономики и готовя почву для продолжения более решительного снижения ставки в 2026 году.

( Читать дальше )

🔥"Уральская Сталь": впереди новый крупный дефолт?

- 17 декабря 2025, 16:22

- |

Ну что, предновогоднее ралли в облигациях разгоняется, только в обратную сторону!🚀 Вслед за «Монополией», которая дефолтнула в самом маленьком выпуске, но при этом продолжает платить купоны (и молчит при этом), сегодня нас «порадовали» внезапные (хотя и не для всех) новости по Уральской Стали.

🔥У сталеваров из Новотроицка в обращении 7 выпусков, ближайший из которых — выпуск 1Р1 — должен быть погашен уже на следующей неделе, 25 декабря. И судя по котировкам, далеко не все верят, что это на самом деле произойдет.

Чтобы не пропустить самое важное и интересное, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

📉Семиступенчатый трындец

АКРА сегодня понизила (вернее сказать, обвалила!) кредитный рейтинг Уральской Стали сразу на 7 (СЕМЬ, мать его😳) ступеней. С вполне респектабельных А до абсолютно «мусорных» BB-. Такое на моей памяти за много лет происходит впервые.

«Понижение рейтинга отражает резкое ухудшение кредитных метрик по результатам 2025 года.

( Читать дальше )

Новые направления деятельности АО МФК "Саммит"

- 17 декабря 2025, 16:21

- |

В дополнение к опубликованному ранее видеообзору об итогах деятельности МФК «Саммит» в третьем квартале рассказываем, как развиваются наши новые направления: автозалоговые займы и займы МСП.

🔗 РБК Компании: МФК «Саммит» показала рост количества выдач займов по новым направлениям.

В частности объем выдач автозалоговых займов в июле-сентябре составил порядка 152 млн руб. (+3% к результату во втором квартале). Направление новое, поэтому объем платежей по ранее выданным займам все еще ощутимо меньше объема выдач, однако он растет более экстенсивно: в июле-сентябре было получено порядка 112,5 млн руб. (+36%). Вместе с тем, в третьем квартале наблюдалось снижение средней суммы займа — на около 30%. На показателе сказались новые регуляторные ограничения. Сейчас МФК адаптируется к ним и корректирует продукты, рассчитывая вернуться к росту чека в ближайшей перспективе.

🗣️ Елена Малышева, коммерческий директор Summit Group:

«Сейчас мы работаем над тем, чтобы сократить и упростить путь для постоянных клиентов, чтобы для них это (получение автозалогового займа — прим.) было еще удобнее, комфортнее, чтобы они знали, что всегда могут к нам вернуться».

( Читать дальше )

СТАРТ ПРОДАЖ КОНФЕРЕНЦИИ Cbonds & Smart-Lab PRO облигации 2.0

- 17 декабря 2025, 16:16

- |

Вы ждали — мы анонсируем!

28 февраля 2026 года состоится наша вторая совместная конференция по облигациям с Cbonds!

Прошлая конференция собрала 1000 участников, и 91% опрошенных сказали, что придут снова!

( Читать дальше )

Квартальный видеообзор с итогами деятельности Summit Group за девять месяцев 2025 г.

- 17 декабря 2025, 16:15

- |

Представляем итоги деятельности Summit Group по направлению микрофинансирование за третий квартал и девять месяцев 2025 г. в нашей традиционной видеопрезентации с комментариями топ-менеджмента группы компаний:

🔴 Смотреть видео на Rutube.

▪️События и тренды на микрофинансовом рынке;

▪️основная деятельность: выдачи и платежи по микрозаймам;

▪️финансовые результаты;

▪️ структура фондирования;

▪️дальнейшие планы.

Для вашего удобства в дополнение к видео в комментарии к посту мы также публикуем файл-презентацию.

Динамика инфляционных ожиданий и наблюдаемой инфляции Как это связано с решением ЦБ по ставке

- 17 декабря 2025, 15:45

- |

Инфляционные ожидания

В декабре 13,7%

В ноябре 13,3%

Наблюдаемая инфляция в декабре осталась 14,5%,

как была в ноябре

Инфляционные ожидания — один из основных параметров,

по которым ЦБ РФ принимает решение по ключевой ставке (КС)

Высокая вероятность, что

ЦБ РФ на заседании 19 декабря снизит ставку только на 0,5%, до 16,0%

Новак: Инфляция в РФ в 2025 году ожидается на уровне 6%, что ниже официального прогноза 6,8% — Интерфакс

- 17 декабря 2025, 15:37

- |

www.interfax.ru/business/1063769

Необычный ход АПРИ в новом облигационном выпуске

- 17 декабря 2025, 15:26

- |

На долговом рынке царит оживление: инвесторы активно ищут выпуски с фиксированными купонами, ведь слухи о возможном снижении ключевой ставки подогревают аппетит к долгосрочным бондам. Сегодня у меня на разборе новый выпуск облигаций компании АПРИ.

💼 Итак, 23 декабря АПРИ планирует разместить облигационный выпуск серии 002P-12 объемом не менее 1 млрд рублей. Срок обращения составит 3,5 года, а ставка ежемесячного фиксированного купона до 25% годовых, что ориентирует надоходность к погашению не выше 28,08% годовых.

Примечательно, что оферта по выпуску не предусмотрена, что в условиях цикла смягчения ДКП можно расценить как новогодний подарок от эмитента, поскольку появляется возможность зафиксировать высокую доходность на длинном горизонте. А в последний год обращения ежеквартально осуществляется погашение номинальной стоимости амортизационными частями по 25% в даты выплат 33-го, 36-го, 39-го, 42-го купонов.

Кредитный рейтинг компании – «BBB-|ru|», прогноз «стабильный» от НРА, а также BBB-.ru со стабильным прогнозом от НКР. Бумаги эмитента относятся к сегменту ВДО, что следует учитывать при принятии инвестиционных решений.

( Читать дальше )

СИБУР принял участие в совещании правительства по технологической политике

- 17 декабря 2025, 15:26

- |

Генеральный директор СИБУРа Михаил Карисалов выступил на совещании правительства по технологической политике. На нем обсуждалось внедрение передовых решений для ускорения роста разных отраслей экономики.

🟢 Карисалов рассказал премьер-министру Михаилу Мишустину, как СИБУР разрабатывает синтетические материалы для таких отраслей как транспорт, строительство, медицина, сельское хозяйство, инфраструктура и производство товаров народного потребления.

🟢 В 2025 году СИБУР представил более 100 новых разработок для этих отраслей. В их числе радиационно-стойкие полимеры для медицинской отрасли, негорючий компаунд для подкапотных элементов автомобилей, протекторы зимних и летних шин, импортозамещение курьерских пакетов для онлайн-маркетплейсов.

🟢 В этом году СИБУР потратит на НИОКР около 18 млрд рублей, или 1,7% годовой выручки. В составе компании – 9 научно-технических центров СИБУР ПолиЛаб, а также Центр пилотирования технологий в Тобольске. В Казани компания строит новый центр инноваций, где будет более 30 химических лабораторий.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал