облигации

bondhelper.ru update 1

- 24 марта 2015, 22:16

- |

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Перетряхивание портфеля облигаций.

- 24 марта 2015, 14:52

- |

Сегодня решил немного перетрясти портфель бондовый на предмет того, чтобы частично сбросить выросшие бумажки и подразбавить портфель новыми бумагами.

Закрыл сегодня четверть позиции в Трансаэро 3-й выпуск. За 20 дней неплохо подросла и дала доходность 125% годовых.) Из 2-го выпуска выйду полностью. Там под 220% годовых.)

Эти две бумаги уже отлично отработали идею, но три четверти в 3-м выпуске я еще подержу до полной отработки.

Сегодня немного позакрывал позы в банковских бондах Альфы и ВЭБа.

И добавил в портфель бумаги АИЖК 15-й в., НМТП 2в., ТГК-5 1в. Несколько дней дополнительно наращивал позицию в Полипласте и Гидромашсервисе. Неплохие доходности по нынешним меркам. И я считаю сильно недооцененные рынком.

По портфелю в целом доля каждой бумаги не превышает величину 7% от СЧА.

Удачи.

Облигации СУ-155 исчезли из котировок

- 23 марта 2015, 18:39

- |

Американская JP Morgan Chase исключит российские государственные облигации из двух индексов

- 23 марта 2015, 10:22

- |

Американская JP Morgan Chase исключит российские государственные облигации из двух индексов из-за снижения рейтинга долговых обязательств со стороны агентств Moody's и Standard & Poor's до спекулятивного, или «мусорного», уровня. Об этом сообщает издание The Wall Street Journal. Речь идет о двух индексах семейства EMBI и GBI-EM. Исключение российских бондов из EMBI произойдет 31 марта, из GBI-EM — 30 апреля.

Российские гособлигации останутся в тех индексах банка, где не требуется наличие рейтинга инвестиционного уровня.

Исключение из индексов повлечет за собой шаг со стороны торгуемых на бирже фондов ETF, которые должны будут избавиться от российских бумаг в своем инвестиционном портфеле.

Легкие финансовой системы

- 22 марта 2015, 13:50

- |

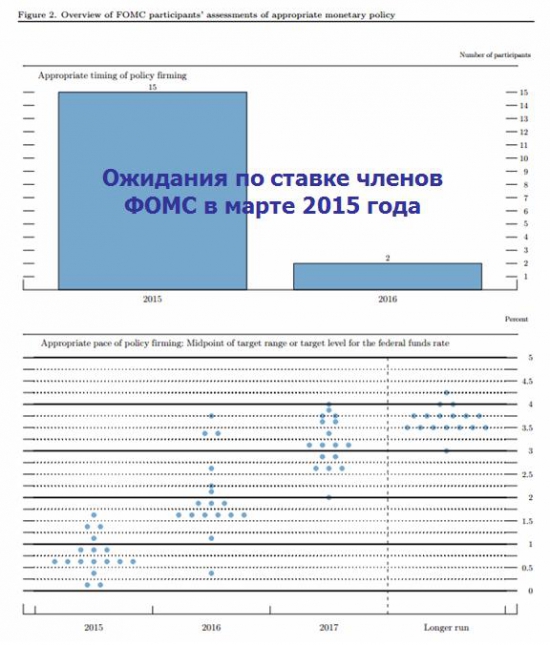

Неужели ученые мужи, которые собрались в Комитете по открытым рынкам, не понимают, что при ставке в 3,5% невозможно будет сбалансировать бюджет, дефицит которого в 2018 скорее всего уже превысит 20 трлн. долларов.Я думаю, что они не так наивны, чтобы этого не понимать.Но дело даже не в этом, или точнее сказать – далеко не в этом.Шесть лет низких процентных ставок в Америке не прошли даром. Вся американская экономика снизу доверху закредитована и перекредитована – начиная от домашних хозяйств и заканчивая корпорациями и правительством.

Неужели ученые мужи, которые собрались в Комитете по открытым рынкам, не понимают, что при ставке в 3,5% невозможно будет сбалансировать бюджет, дефицит которого в 2018 скорее всего уже превысит 20 трлн. долларов.Я думаю, что они не так наивны, чтобы этого не понимать.Но дело даже не в этом, или точнее сказать – далеко не в этом.Шесть лет низких процентных ставок в Америке не прошли даром. Вся американская экономика снизу доверху закредитована и перекредитована – начиная от домашних хозяйств и заканчивая корпорациями и правительством.( Читать дальше )

Никогда в истории такого еще не было!

- 21 марта 2015, 11:23

- |

Я думаю, что абсолютное большинство из нас столкнется впервые с началом повышения процентных ставок в США.

Последний раз это было больше 10 лет назад, и даже если кто-то уже торговал в то время, скорее всего не обращал внимания на этот аспект анализа рынка.

Есть примеры повышения ставок в других странах, но они не идут ни в какое сравнение по масштабу воздействия с повышением ставки в Америке.

В Америке эмитируется главная мировая резервная валюта, и больше половины денежных операций в мире осуществляется в этой валюте.

В Америке огромное количество инструментов денежного рынка, огромное количество деривативов, связанных с процентными ставками.

ЭТО РЕАЛЬНО МОЖЕТ БЫТЬ ТЕКТОНИЧЕСКИЙ РЫНОЧНЫЙ СДВИГ.

Я хотел бы немного порассуждать на эту тему.

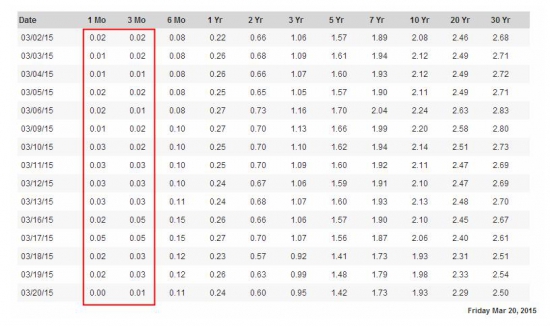

Давайте посмотрим на таблицу доходности американских казначейских бумаг.

Хочу обратить ваше внимание на самые краткосрочные обязательства американского правительства – векселя.

( Читать дальше )

Ситуация на рынке облигаций РФ сегодня

- 18 марта 2015, 10:00

- |

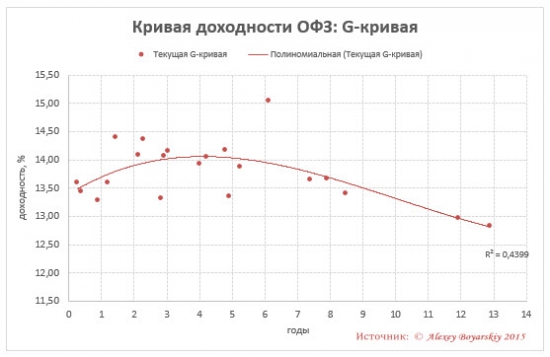

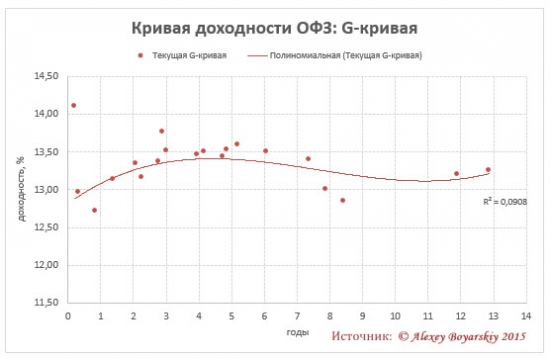

Ожидание снижения ключевой ставки и её последующее реальное снижение Банком России — 13.03.2015 года с 15% до 14% привело соответственно и к понижению ставок на рынке облигаций.

Доходности государственных облигаций РФ снизились по сравнению с началом месяца приблизительно на 0,5-0,7 процентных пункта. Смотрите ниже графики кривых доходности ОФЗ на начало месяца (01.03.2015 г.) и текущую дату (17.03.2015 г.):

01.03.2015 г.:

17.03.2015 г.:

( Читать дальше )

Расскажите про оферту облигаций

- 17 марта 2015, 10:55

- |

Вчера узнал про возможность погашения облигаций по оферте. Но в интернете не нашел хорошей информации по поводу самого процесса. Думаю мне и всем новичкам было бы полезно почитать про оферты из личного опыта участников смартлаба. Интересуют вопросы: что делать? Куда писать/звонить? можно ли это удаленно сделать не выходя из дома? и т.д. Было бы замечательно, если бы кто-нибудь написал статейку по этому поводу или скинул, если уже где-то такая имеется. Спасибо!

P.S брокер Сбербанк.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал