облигации рф

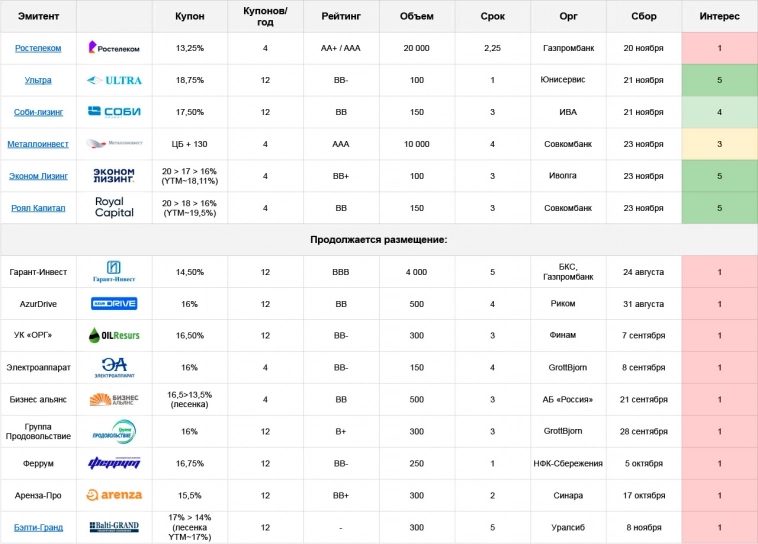

Облигации: план по первичным размещениям на неделе с 20.11 по 26.11.23

- 20 ноября 2023, 13:03

- |

📡 Ростелеком: AA+/AAA, YTM~13,8%, 2,25 года, объем 10 млрд

Купон почти на 200 б.п. ниже ставки ЦБ выглядит сейчас абсолютно бессмысленным, даже от корпората с таким рейтингом. Есть небольшая премия к своим предыдущим выпускам, но сильно интересным все равно не выглядит. Вероятно, основной объем выпуска уже пристроен по договоренностям с институционалами (накануне, в четверг Ростелеком уже разместил 15 млрд. за часовой сбор, ушло куда-то по своим). А в широкий рынок выходят в надежде поймать сколько получится от частников. Но мы не такие, и по понедельникам – не подаем

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Выпуск бессрочных замещающих евровых облигаций Газпром Капитал БЗО26-1-Е. Ещё одна вечная, но не вечная замещайка

- 18 ноября 2023, 07:35

- |

В прошлый раз я писал про выпуск долларовых бессрочных, но не совсем, облигаций Газпром капитал БЗО26-1-Д. Сегодня — его брат-близнец, но в евро. И он даёт большую доходность относительно долларового. При разнице в стоимости доллара и евро цена обеих облигаций почти одинаковая.

Почти одинаковая — условно, нужно понимать, что в разное время цены могут быть разными, как и доходности. А ещё ранее я рассматривал выпуск Газпром капитал-ЗО31-1-Д — облигации с постоянным купоном погашением в 2031 году.

Не буду повторять определение ещё раз, оно уже было в посте о долларовом выпуске. Лучше в этот раз больше внимания уделю рискам и сравнению с долларовым. А чтобы не пропускать новые интересные выпуски, подписывайтесь.

Параметры выпуска

- Выпуск: Газпром капитал-БЗО26-1-Е (бессрочные замещающие облигации до 2026 года (оферта) — выпуск 1 — евровые)

- ISIN: RU000A105QX1

- Объём: 1 000 000 штук

- Дата начала размещения: 11.01.2023

- Дата погашения: по call-опциону или никогда

( Читать дальше )

Пятничный дайджест холдинга SFI и дочерних компаний

- 17 ноября 2023, 15:23

- |

Всем привет!

В конце этой напряженной биржевой недели представляем традиционный пятничный дайджест хороших новостей о холдинге SFI и наших компаниях.

1. ЛК «Европлан» дежурно обслуживает свой долг по облигациям: на минувшей неделе компания выплатила купонный доход и произвела частичное погашение по выпуску 001Р-01. Размер выплаты составил 3,5 млрд рублей. Общий объем выпуска биржевых облигаций серии 001Р-01 – 13 млрд рублей. Облигации сроком 3,5 года были размещены по открытой подписке 16 февраля 2021 года. По выпуску предусмотрены купонные выплаты 4 раза в год.

2. Привлекаемые (в том числе в рамках облигационных займов) средства компания активно использует для увеличения объемов нового бизнеса. В начале недели компания передала своему клиенту — крупному предприятию в Мурманской области — два автокрана Zoomlion ZTC1000V на сумму 100 миллионов рублей. Сделка состоялась при содействии партнера — «Зумлион Хэви Индустри Рус».

Владимир Сусанов, директор Кредитного Департамента «Зумлион Хэви Индустри Рус»: «Мы активно предлагаем технику в лизинг совместно с нашим партнером ЛК «Европлан» и видим, насколько это удобный инструмент для бизнеса в текущих условиях».

( Читать дальше )

Российский рынок: геополитика, рубль, портфель. Что делать сейчас?

- 15 ноября 2023, 13:23

- |

В подкасте «Совет да финансы» мы обсуждали ситуацию на отечественном фондовом рынке, говорили о трендах, возможностях и рисках с инвестиционным советником Андреем Лисиным.

По материалам беседы собрали дайджест с примером инвестиционного портфеля от специалиста.

Что влияет на рынок сегодня

Прежде всего, на рынок влияют новости, он стал более эмоциональным. Сегодня большая часть инвесторов на российском рынке это физические лица. Рынок и далее продолжит реагировать на любой позитив и негатив ростом или падением.

При этом потенциал роста есть. Один из драйверов — высокие цены на нефть и, как следствие рост прибыли отечественных экспортеров. Пока нет оснований для падения цены на биржах. Во-первых, война на Ближнем Востоке этому не способствует и может продлиться довольно долго. Во-вторых, запасы нефти в хранилищах США находятся на минимумах. Ранее, чтобы сбить цены на углеводороды, американцы продавали запасы. Теперь сделать это трудно.

( Читать дальше )

Облигации: план по первичным размещениям на неделе с 13.11 по 19.11.23

- 13 ноября 2023, 12:00

- |

🚗Интерлизинг: A-, YTM~17,7%, 3 года, 3,5 млрд.

Новый выпуск от старого знакомого, которому выпала незавидная участь стать главным символом цикла повышения ставки ЦБ в 2023 году. Кто не в курсе – в августе компания успешно разместила выпуск на условиях сильно лучше среднерыночных, чем вызвала большой ажиотаж. Но именно после этого размещения рынок довольно бодро поехал вниз на ужесточении ДКП, и те, кто не успел сразу выйти – остались заперты в бумаге с убытком на пике доходившем до 5%

К самой компании, да и к выпуску никаких претензий нет, но осадочек остался. За прошедшие 3 месяца в самом Интерлизинге принципиально ничего не поменялось, вот обзор. Вышел отчет за 9 мес со странными «доходами от участия в других организациях», но главное, что не расходы. В остальном криминала не видно

( Читать дальше )

Свежие облигации: Интерлизинг на размещении

- 13 ноября 2023, 07:39

- |

Что ни месяц, то россыпь свежих бондов от лизинговых компаний. Ну а что, кто ещё просто перекладывает высокие ставки на своих клиентов? Естественно, финансовые организации. Вроде бы совсем недавно вышел предыдущий выпуск облигаций Интерлизинга, и вот теперь ещё один, даже лучше прошлого. Лучше, потому что купон выше.

Можно вспомнить, кто ещё недавно размещался из ЛК. Хорошие выпуски были у Роделена, Арензы, МК (тут риски выше), не очень хороший у БА из-за лесенки. Для ценителей рисков повыше есть Контрол и Азур. Я считаю, что Интерлизинг сейчас предлагает чуть ли не самый интересный выпуск среди ЛК с постоянным купоном. Если только купон не опустят. Ну и ждём чего-нибудь новенького, не пропустите.

Объём выпуска — 3,5 млрд. Ориентир купона до 16,5% (доходность до 17,81%), но не факт, что дадут купон выше 16%. Без оферты. С амортизацией по 4% с 12 купона. Купоны ежемесячные. Рейтинг A- от Эксперт РА (июль 2023).

( Читать дальше )

Выпуск бессрочных замещающих долларовых облигаций Газпром Капитал БЗО26-1-Д. Замещайка с доходностью 18%+ в USD, но есть нюанс

- 09 ноября 2023, 07:36

- |

Пссс, парень, как насчёт получить доходность 18% в долларах? Круто! Круто, но так будет только при одном условии, которое не факт, что наступит. И да, это условие — не то, что в России газ закончится.

В прошлый раз я рассматривал выпуск Газпром капитал-ЗО31-1-Д — облигации с погашением в 2031 году и эффективной доходностью в районе 8,11% в долларах (в данный момент ниже стала — близко к 7%). Очень достойная бумага, на мой взгляд. С постоянным купоном, который выплачивается в рублях по курсу ЦБ. Вот бы так было всегда… Стоп, так вот ведь — бессрочная облигация без погашения! Или нет?

Чтобы не пропускать новые интересные выпуски, подписывайтесь. Ну и повторим определение ещё раз.

Замещающие облигации — это облигации российских компаний, выпущенные ими взамен своих же еврооблигаций. Номинал и купоны замещающих облигаций выражены в иностранной валюте, но инвесторам номинал и купоны выплачиваются в рублях по курсу ЦБ. Это позволяет выплачивать деньги без участия иностранных финансовых организаций. Номинал, ставка купона и срок погашения у замещающих облигаций такие же, как у заменяемых еврооблигаций. Цена при покупке/продаже идёт по курсу ЦБ на актуальный день.

( Читать дальше )

Компания «Пионер-Лизинг» выплатила 48-й купон по 3-му выпуску биржевых облигаций

- 07 ноября 2023, 12:40

- |

7 ноября 2023 года ООО «Пионер-Лизинг» выплатило очередной купон по 3-му выпуску биржевых облигаций (ПионЛизБП3). Купонный доход 48-го купона на одну облигацию составил 14,79 руб., исходя из ставки купона 18% годовых.

Общая сумма выплат 48-го купона составила 5,91 млн руб. Выплата 49-го купона состоится 5 декабря 2023 года.

26 ноября 2019 года эмитент начал размещение третьего выпуска ценных бумаг номинальным объемом 400 млн руб. с погашением 4 октября 2029 года. Средства от размещения ценных бумаг компания направила на финансирование новых лизинговых договоров.

Облигации ООО «Пионер-Лизинг» 2-го, 3-го, 4-го и 5-го выпусков (ПионЛизБП2, ПионЛизБП3, ПионЛизБП4 и ПионЛизБР5) доступны у брокеров, аккредитованных на фондовом рынке Московской Биржи.

Не является публичной офертой. Не является индивидуальной инвестиционной рекомендацией.

Свежие облигации: КАМАЗ на размещении

- 07 ноября 2023, 07:46

- |

Внимание-внимание, срочное встатие у отечественного автопрома. За неимением конкуренции лидеру срочно нужно развивать грузовикостроение, а для этого нужны деньги. Но не только для этого, а для рефинансирования гасящихся в ближайшее время выпусков облигаций. Российский автогигант продолжает ралли займов.

Эмитент надёжный, рейтинг высокий, срок короткий — всего 2 года. Условия довольно комфортные и для компании, и для инвесторов. Если говорить про другие интересные выпуски от эмитентов с рейтингом A- и выше, то можно вспомнить из свежего СОПФ Дом РФ, Интерлизинг, Элемент, АФК Систему, ЯТЭК. Скоро и что-нибудь новое обязательно будет, не пропустите.

Объём выпуска — 5 млрд. Ориентир купона 15,25% (доходность 16,14%). Без оферты. Без амортизации. Купоны ежеквартальные. Рейтинг AA от Эксперт РА (сентябрь 2023).

КАМАЗ — производитель дизельных грузовых автомобилей и дизельных двигателей, действующий с 1976 года. Также выпускает автобусы, электробусы, водоробусы НЕФАЗ, тракторы, комбайны, электроагрегаты, тепловые мини-электростанции и комплектующие. Основное производство расположено в городе Набережные Челны. Тикер: 🚛🚌 Сайт: https://kamaz.ru

( Читать дальше )

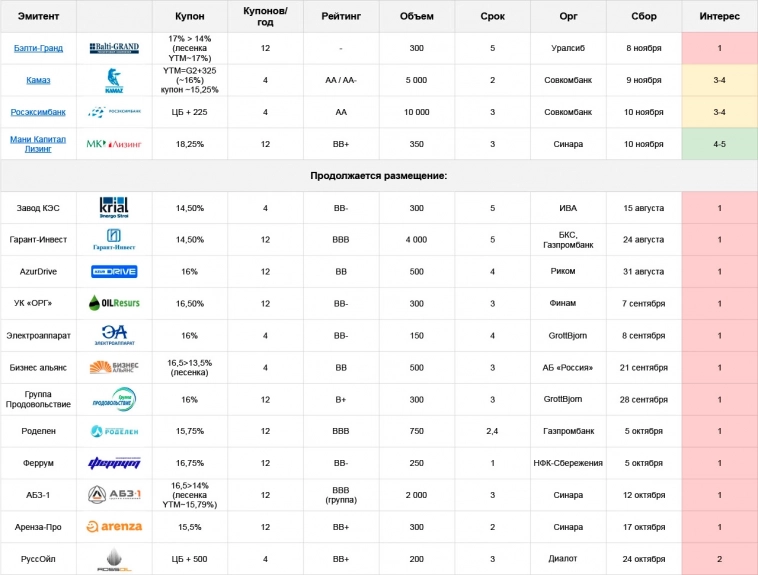

Облигации: план по первичным размещениям на неделе с 06.11 по 12.11.23

- 06 ноября 2023, 09:49

- |

🛻Бэлти-Гранд: без рейтинга (скоринг Era BB+), YTM~17%, 5 лет, 200 млн.

Эмитент-недоразумение, свой прошлый выпуск размещал почти год (начали в августе 2022, закончили в июне 2023) – по причине абсолютно нерыночных его параметров. Новый выпуск тоже выглядит кандидатом в «простыню»

Купон лесенкой: 17% на первые 2 года, далее 14% – это вообще не то, чего мы ждем сейчас от ВДО. Тут разве что к предыдущим выпускам есть какая-никакая премия и тем, кто по каким-то своим причинам это уже держит и намерен держать дальше – переложиться имеет смысл

🚛Камаз: AA- / AA, YTM~15,35%, 2 года, 5 млрд.

Не то, чтобы сейчас есть повод сомневаться в финансовом положении компании, занимающей заметное место в нашем ОПК, но все же стоит учесть – эмитент не раскрывал полугодовую отчетность за 2023, и даже в свежем рейтинговом релизе Эксперт РА оценивает Камаз через итоги 2022, хотя прошел уже почти год

Еще один важный нюанс в том, что доходность тут будет определена в день размещения через привязку к КБД: кривая на сроке 2 года + 325 б.п. И ралли в ОФЗ последних нескольких дней оказалось тут очень некстати. Если на момент первого анонса выпуска формула давала YTM~16% (примерно соответствует купону 15,4%) то по итогу прошедшей недели доходность упала до 15,35% (купон ~14,8%)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал