обзор акций

✅Обзор рынка от 26.04.23 (запись прямого эфира)

- 26 апреля 2023, 19:02

- |

Особый акцент на нефте-газе.

Телега: https://t.me/+F6Ka767DDgFhZGQy

🚢 ДВМП (FESH) - обзор отчета за 2022г по МСФО

- 26 апреля 2023, 09:31

- |

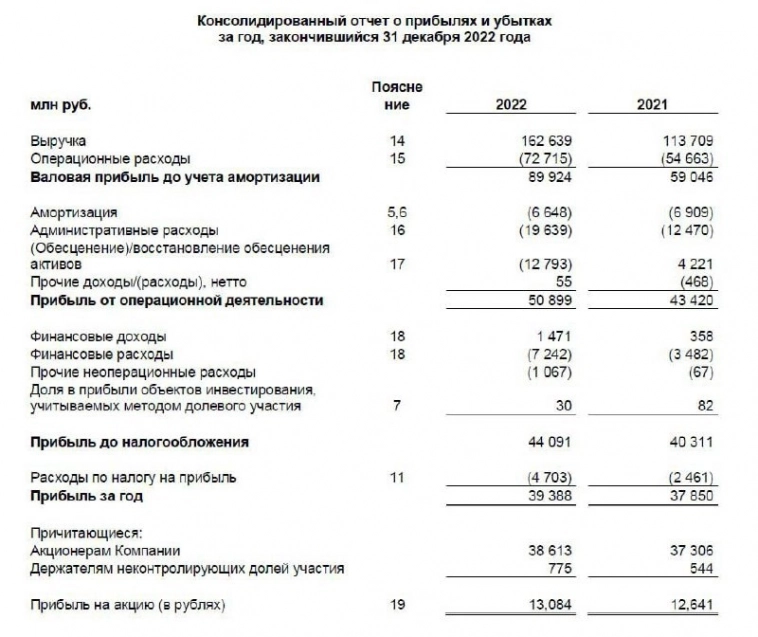

▫️ Капитализация: 148,5 млрд (50,3 руб. / акцию)

▫️ Выручка 2022: 163 млрд (+43% г/г)

▫️ EBITDA 2022: 71 млрд (+51% г/г)

▫️ Чистая прибыль 2022: 39 млрд (+4% г/г)

▫️ P/E ТТМ: 2,7

▫️ fwd P/E 2023: 3,5-4

▫️ P/B: 1,6

Все обзоры https://t.me/taurenin/1275

✅ Если убрать из расчёта такие разовые списания как изменение стоимости флота на 12,8 млрд, курсовые разницы на 2,4 млрд и прочие неопрационные расходы в 1 млрд, скор. чистая прибыль ДВМП составила 55,2 млрд рублей (+63,8% г/г).

✅ Даже на фоне общего спада в отрасли морских перевозок, логистический дивизион остаётся главным драйвером роста ДВМП: выручка от транспортных услуг выросла на 46,4% г/г до 137,2 млрд, а чистый результат по линейно-логистическому дивизиону составил 34,4 млрд (+4,2% г/г). Снижение маржинальности очевидно вызвано нормализацией цен на услуги фрахта.

✅ Пользуясь ситуацией в отрасли, ДВМП продолжает инвестировать в расширение бизнеса (закупается новый флот, контейнеры и вагоны, совершенствуется инфраструктура терминалов). За 2022г капитальные затраты составили 36,5 млрд (+58% г/г), а за 1кв 2023г уже было приобретено активов на 10,2 млрд. Это значительные суммы, но компания в состоянии это себе позволить, учитывая, что чистый долг всего 8,4 млрд.

( Читать дальше )

📍Обзор компании Лукойл. Рекордная прибыль и большие дивиденды

- 24 апреля 2023, 09:45

- |

Лукойл – крупнейшая частная нефтяная компания в России, вторая по объемам нефтедобычи. Ключевыми направлениями деятельности Лукойла являются добыча нефти, производство и реализация нефтепродуктов.

🤞🏻 Лукойл пока не под санкциями

В апреле 2022 года санкции были введены Великобританией в отношении президента компании Вагита Аликперова. Тогда же Аликперов покинул Лукойл, чтобы персональные санкции в его отношении не мешали развитию компании. Санкции против Лукойла до сих пор не введены — они обсуждались в феврале 2023 перед 10-м пакетом, однако приняты не были.

В любом случае геополитика влияет на деятельность компании – это и эмбарго ЕС на российскую трубопроводную нефть, и потолок цен на российскую нефть для 3-х стран, и трудности с зарубежными активами Лукойла.

🛢Добыча нефти

Лукойл добывает от 80 до 88 млн тонн нефти в год (данные 2017-2021).

Большую часть нефти (почти 92% на 2020 год) компания добывает на территории России (в Западной Сибири, Приуралье, Поволжье и Северо-Западе страны – в Коми и НАО).

( Читать дальше )

Как долго будет расти рынок? (цели по акциям)

- 24 апреля 2023, 07:46

- |

В понедельник 17-го, перед открытием рынка, в тг канале писал, что немного по другому взглянул на индекс и жду новый скачок от текущих уровней до значений 2650 — 2700.

Что ж, гипотеза подтвердилась и теперь есть более четкое понимание того до каких значений индекс будет расти и до каких корректироваться.

И самое главное, если я правильно сделал выводы, то на этой неделе жду по индексу либо начало коррекции, либо боковик.

По поводу причин роста. Не думаю, что стоит их искать, в любом случае истину мы никогда не узнаем.

👉 Телеграмм: https://t.me/+_4h0c-20JcY4N2Fi

⠀

⠀

⠀

⠀

1. Индекс Мосбиржи - В прологе озвучил свои мысли.

( Читать дальше )

СБЕР И ГАЗПРОМ выплатят дивиденды. Покупаем Металлургов. Курс рубля, налоговый период. Что дальше?

- 18 апреля 2023, 19:45

- |

🇧🇷 Petroleo Brasileiro SA Petrobras (PBR) - обзор крупнейшей нефтегазовой компании из Бразилии

- 18 апреля 2023, 10:10

- |

▫️ Капитализация: 79 млрд (12$ за акцию)

▫️ Выручка 2022: 124,5 млрд (+48% г/г)

▫️ EBITDA 2022: 70 млрд (+56,6% г/г)

▫️ Чистая прибыль 2022: 36,6 млрд (+84% г/г)

▫️ P/E ТТМ: 2

▫️ fwd P/E 2023: 4

▫️ P/B: 1

▫️ fwd дивиденд 2023: 23%

Все обзоры https://t.me/taurenin/1275

👉 Petrobras — бразильская нефтегазовая компания, которая занимается добычей, транспортировкой и переработкой нефти и газа.

✅ Бразилия не состоит в ОПЕК+ и может спокойно наращивать добычу, пользуясь сокращением предложения со стороны картеля.

✅ У компании высокая доля переработки в около 70% от общей добычи на собственных НПЗ.

✅ Petrobras имеет крайне низкую оценку по всем основным мультипликаторам (P/E fwd 2023 = 4, P/B = 1). Для сравнения, американский Exxon Mobil торгуется с форвардным P/E около 11, и более того, подсанкционные компании из РФ сейчас оцениваются даже дороже PBR (Роснефть сейчас оценена в около P/E 6-7).

✅ За 2022г, на фоне рекордных цен на нефть, компания выплатила рекордные 41,6 млрд долларов дивидендов (более 52% по текущим ценам), что даже вызвало критику со стороны нового правительства.

( Читать дальше )

Большой анализ рынка. Курс Доллара. СБЕР. Газпром. Лукойл. ММК. ТМК. Белуга...

- 10 апреля 2023, 20:39

- |

❗️Дивиденды 8.5% в валюте❗️Обзор акций Bank of China (HK:3988)

- 08 апреля 2023, 20:49

- |

Bank of China был основан в 1912 году со штаб-квартирой в Пекине. Банк эволюционировал как центральный банк, международный валютный банк и государственный банк, специализирующийся на внешнеторговом бизнесе. BOC был зарегистрирован на Гонконгской и Шанхайской фондовых биржах в 2006 году. Банк предоставляет широкий спектр финансовых услуг клиентам по всему Китаю и за рубежом (в 62 странах и регионах).

Основным акционером является китайская государственная компания Central Huijin Investment (организация, с помощью которой китайское правительство может выступать в качестве акционера государственных банков, тем самым улучшая корпоративное управление и инициируя реформы банковской отрасли) с долей владения 64%. Крупными долями также владеют National Council for Social Security Fund, BlackRock и JPMorgan Chase & Co с долями около 2%.

❗️На чем зарабатывает банк?

(Отчет за 2022 год)

1. Процентные доходы

▫️Кредиты составили 2,43 трлн $, увеличившись на 10,4% за год, средняя ставка по кредиту — 3,9%.

( Читать дальше )

Анализ компании Распадская. Стоит ли покупать угольную компанию Абрамовича?

- 07 апреля 2023, 23:20

- |

Распадская занимается добычей и сбытом угольного концентрата коксующегося угля. Компании принадлежит несколько шахт, карьеров и фабрик преимущественно в Кемеровской области (Кузбасс).

🪨Операционные показатели

1️⃣ Уровень добычи угля составляет 21,5 млн т. (меньше, чем в 2021 году, но долгосрочная динамика идет в сторону повышения, за 5 лет добыча выросла вдвое, в 2017 добывали 11,4 млн т. угля в год).

2️⃣Продажи за последние 5 лет также выросли вдвое, в 2017 продали 7,5 млн т. угля, в этом 14,3 млн т. (год к году снижение с 17 млн т. до 14,3 млн).

3️⃣ У Распадской низкая долговая нагрузка.

Debt Ratio (Обязательства / Активы) = 0,24 (нормальное значение до 0,7)

Debt Equity (Обязательства / Собственный капитал) = 0,32 (нормальное значение до 2)

4️⃣ Доля экспорта составляет 54%, 3% идет в ЕС, все остальное в Азиатско-Тихоокеанский регион.

5️⃣ Сейчас адекватные мультипликаторы.

P/E (капитализация / прибыль) = 3,11 (средний за 5 лет = 4)

P/S (капитализация / выручка) = 0,93 (средний за 5 лет = 1)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал