нёфть

⭐️⭐️⭐️ Клуб Нефтяников: НЕФТЕГАЗ, РУБЛЬ-ДОЛЛАР-ЮАНЬ. 24.09.2024.

- 24 сентября 2024, 09:00

- |

Необходимо авторизоваться.

- комментировать

- Комментарии ( 12 )

Утренний обзор (мамбофьюч, сберофьюч, фьюч юань-рубль, газ(NG), Брент)

- 24 сентября 2024, 08:02

- |

MX(фьюч на индекс мосбиржи)

На дневном графике цена продолжила свой рост, дойдя на вечерней сессии до своего сильного сопротивления в виде границы желтого канала и закрылась под ним. Чуть выше еще одно сильное сопротивление в виде гориз.уровня 296825. С первого раза эти сопротивления, скорее всего, не пройдут, так что ждем вначале откат от них с возможным пробоем этих сопротивлений со второго или третьего раза. Закрепление выше 296825 даст сильный сигнал на продолжение роста

Для сделки(торгуем отбой или пробой уровня) ждем тест гориз.уровня 296825, границы желтого(293700) канала

В случае четких тестов можно входить(торгуя отбой или пробой) от менее сильных уровней — горизонталей 304100, 286925 и 284125

На часовом графике цена росла весь день, немного не дойдя до своего сильного сопротивления 295250. Сегодня ждем добоя до этого уровня и смотрим его отработку — пробой с тестом сверху — лонгуем, а отбой — шортим

Для сделки(торгуем отбой или пробой уровня) смотрим тест границы желтого(285800 на утро) канала и гориз.уровня 295250

( Читать дальше )

Биржевые будни Тихомирова А.А.

- 24 сентября 2024, 07:02

- |

✔️ Нефть готовится к развороту тренда. Вчера был первый звоночек, но наверно это быстро не случится. Ретест зоны максимальных значений является одним из признаков перехода рынка в другую фазу.

Помешать основному вью может лишь изменение новостного фона.

✔️ Природный газ вчера отменил все коррекции и полетел к звёздам ничего не замечая на своём пути. Так бывает, когда фундаментальные факторы перевешивают и тогда техника отдыхает.

Что из этого всего мы можем получить? Велика вероятность, что рост ещё продолжится и если 2600 удержим, выше есть пункт назначения 2750 - 2800, только потом сильно вниз. Правда, контракт заканчивается, снижение скорее всего увидим после экспирации.

Больше информации, графики и обзор текущей ситуации здесь — t.me/TraderTikhomirovAlex

Хорошего дня!

Падение цен на нефть замедляется из-за надвигающегося на Мексиканский залив тропического циклона

- 24 сентября 2024, 00:18

- |

Shell, Chevron и норвежская Equinor начали эвакуацию персонала с морских объектов из-за угрозы потенциальная тропическая циклонная система 9 усиливается по мере продвижения к побережью залива, где надвигающийся шторм может превратиться в ураган к среде.

Ранее в понедельник Chevron завершила эвакуацию неосновного персонала с объектов в Мексиканском заливе, включая платформы Anchor, Big Foot, Blind Faith, Jack, Petronius и Tahiti.

Shell заявила в воскресенье, что отслеживает траекторию шторма на предмет потенциального воздействия на свои активы и операции в Мексиканском заливе и готовится остановить производство на двух платформах — Stones и Appomattox. Shell также эвакуировала неосновной персонал со своих активов Mars Corridor в качестве меры предосторожности.

Equinor эвакуировала неосновной персонал со своей платформы Titan.

На Кубе и в некоторых частях Мексики были выпущены предупреждения о тропических штормах и ураганах, а Национальный центр по наблюдению за ураганами (NHC) предупредил, что тропическая циклонная система, которая в понедельник находилась вблизи западной части Кубы, как ожидается, усилится в течение следующих 72 часов.

( Читать дальше )

Индикатор кризиса

- 23 сентября 2024, 23:22

- |

Отличный индикатор риск он / риск оф — соотношение цены нефти к серебру.

Пиковые значения, когда цена нефти максимальна, по отношению к серебру, знаменуют разгон экономики, рынков, экономической активности, жадности.

На минимумах толпа по уши в драг.металлах, что означает замедление экономики, снижение аппетита к риску, стремление сохранить заработанное, страх потерять сбережения.

Эти циклы достаточно отчетливо видны на графике, +- их можно предсказать. Последние 10 лет было 3 пика экономической активности с разницей в 4 года. Получается следующий минимум наступит очень скоро, там нужно будет лонговать нефть и все сопутсвующие производные активы, а максимум мы достигнем до конца 2026, там нужно будет выходить из рискованных активов.

резко пошла вниз нефть.

- 23 сентября 2024, 19:35

- |

Что с ней? Причина нашлась smart-lab.ru/blog/1063285.php речь президента Ирана

🛢 $REWIEV — Наши нефтяники радуют глаз, задавая индексу правильный ритм

- 23 сентября 2024, 16:58

- |

С начала сентября акции всех нефтяных гигантов выросли более чем на 15%, тем самым значительно повлияв на направление всего рынка.

С начала сентября акции всех нефтяных гигантов выросли более чем на 15%, тем самым значительно повлияв на направление всего рынка.

🛢 Такая положительная динамика объясняется их отличными отчетами за I полугодие на фоне продолжения восстановления цен на нефть.

Конечно II полугодие у большинства компаний вероятнее всего выйдет не таким же удачным, однако никакой проблемы в этом нет и близко.

💰 Ведь с каждым годом их результаты будут только улучшаться, что положительно повлияет на дивиденды, которые итак находятся на хорошем уровне.

Да и текущая ключевая ставка большинству компаний не создает никаких помех, поскольку у большинства из них практически отсутствует долг.

❗️ Так что я продолжаю позитивно смотреть на перспективы нашего нефтяного сектора, из которого в моем портфеле присутствую целых 5 акций: Транснефть, Лукойл, Роснефть, Газпром нефть и Татнефть, которые в ближайшие годы определенно покажут себя только с лучшей стороны!

И спешу напомнить, что сейчас лучшее время для приобретения сильных и перспективных акции по очень низким ценам!

( Читать дальше )

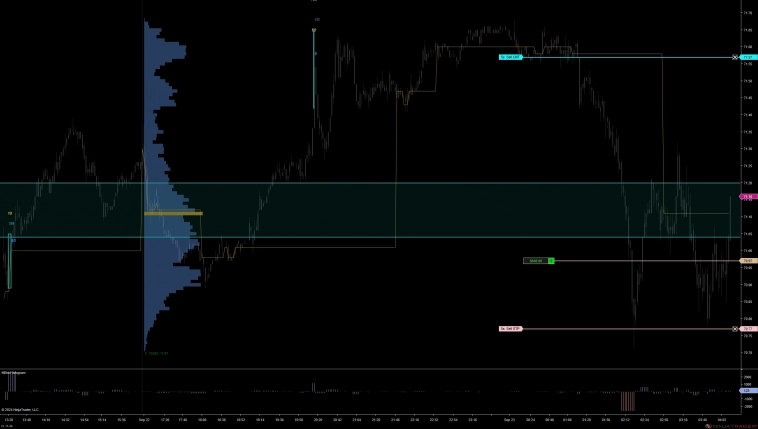

Нефть. Лонг 9/23/2024

- 23 сентября 2024, 14:50

- |

#CL Long

Long: 71

Цель: >71.55

Источник t.me/plumalgo/389

👀 S&P - Золото - Нефть - Йена / Итоги недели / Прогноз

- 23 сентября 2024, 10:08

- |

📉 S&P500 — 7-я неделя базового цикла (20 недель в среднем). Титаническими усилиями S&P и DJIA таки пробили уровень 19 августа (https://t.me/jointradeview/11) и уровень Алголя (https://t.me/jointradeview/161). Как я уже писал на прошлой неделе (https://t.me/jointradeview/225), это ставит под вопрос медвежью характеристику текущего базового цикла.

👉 Продолжаем работать по нашим экстремум-прогнозам. Они не зависят от бычьего или медвежьего состояния рынка и приносят хороший стабильный доход. Следующий экстремум-прогноз 20-23 сентября (https://t.me/jointradeview/20) ожидается в понедельник. Посмотрим, как он отразится на перегретом рынке.

🏆 ЗОЛОТО — 13-я неделя базового цикла (15-20+ недель). По золоту отработала обещанная на прошлой неделе (https://t.me/jointradeview/225) коррекция на уровень сопротивления 19 августа. Ожидавшийся бычий тренд в самом разгаре. Как я писал в середине августа (https://t.me/jointradeview/197), золото вышло на неизведанную территорию вне технического анализа. Цикличность при этом никто не отменял. Обратите внимание, что базовый цикл близок к зрелости.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал