норникель

Механизм уже запущен. Чем опасен дефолт и стоит ли его ждать?

- 16 марта 2022, 19:14

- |

В общем смысле, дефолт — это невыполнение денежных обязательств в установленный срок. Касаться это может как частных компаний, так и государства в целом. Это состояние предшествует банкротству. Сложившаяся ситуация в мире крайне опасна, так как может вызвать череду дефолтов по обязательствам. Страны разорвали почти все экономические взаимосвязи и запустили цепочки, которые с высокой долей вероятности приведут к мировому финансовому кризису в ближайшее время.

Дефолт РФ 1998 года

Кризис, разразившийся в самом конце XX века, стал следствием ряда факторов. В том числе слабой экономики, практически отсутствующего экспорта, снижения цены на сырье (нефть, газ, металлы) и огромного госдолга. 17 августа 1998 года правительство фактически объявило дефолт, приостановив на 90 дней выполнение обязательств перед нерезидентами. Экономические проблемы внутри страны умышленно опускаю, о них сможете прочитать в интернете (пока не заблокировали)

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 13 )

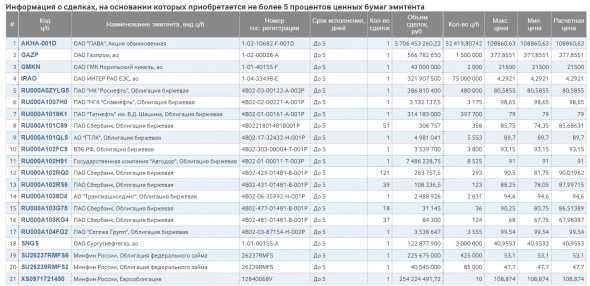

Внебиржевые сделки на 14.03.2021 на рынках явно что-то происходит

- 14 марта 2022, 19:10

- |

Хотел бы обратить особое внимание на цены сделки по Газпрому, Норникелю, Интер Рао и Сургутнефтегаз. Цены явно выше закрытия 28 февраля, да что там, даже можно сказать хаи 21-22 года. По поводу ОАО «ПАВА» то это явно выкуп предприятия, сейчас зерно будет нужно всем. ОАО «Пава» — российская компания, зарегистрированная в городе Барнаул. Была одним из крупнейших зернопереработчиков России, в 2015 году запущена процедура банкротства.

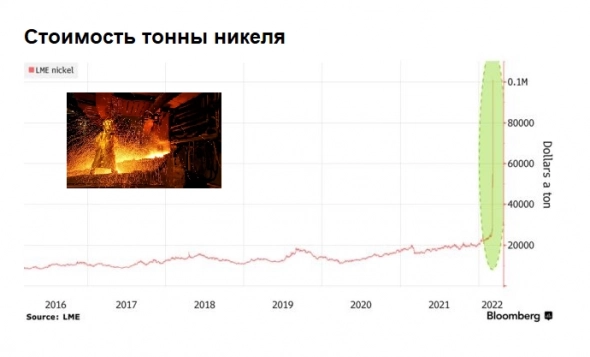

Как сломался рынок никеля

- 14 марта 2022, 17:29

- |

На прошлой неделе в течение двух дней цена никеля на Лондонской бирже выросла в 3 раза до $100 тыс за тонну. После этого торги металлом были остановлены на неопределенный период времени. Трейдеры называют ситуацию настоящим биржевым кризисом. Что же произошло?

Крупнейший производитель никеля в мире китайская Tsingshan Holding в прошлом году решила захеджироваться от возможного падения цен на металл. Глава компании не верил в продолжение роста цен, поэтому отдал распоряжение открыть короткие позиции по металлу на Лондонское бирже.

При снижении цены никеля, компания получила бы прибыль по биржевой позиции, которая компенсировала бы потери от снижения выручки. При росте стоимости никеля, позиция на бирже давала бы убыток, но при этом общая выручка компании выросла.

В начале марта появились опасения, что Россия может ограничить экспорт никеля. Норникель занимает 8% мирового рынка и 17% высококачественного никеля. Металл является необходимым для выпуска электромобилей. Цена на металл резко пошла вверх с $20 000 до $30 000 за тонну.

( Читать дальше )

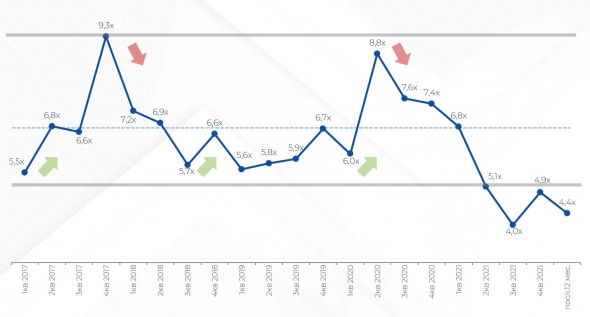

EV/EBITDA – оценка Норникеля

- 14 марта 2022, 15:35

- |

СПОСОБ 1 – Анализируем исторические мультипликаторы

Сравним значения мультипликатора EV/EBITDA Норникеля на протяжении нескольких лет. Посмотрим, как менялось значение из квартала в квартал.

Мы видим, что EV/EBITDA изменяется в коридоре от 5.5х до 9.3х.

Сейчас, когда на рынке кризис, значение мультипликатора упало до исторического минимума 4.0х-4.5х.

Легко заметить, что значение мультипликаторов возвращается к своим средним значениям. И это происходит из-за цикличности рынка, у которого есть периоды роста и падения.

Теперь посмотрим, как соотносится значение мультипликатора с рыночной ценой акций?

На график цены мы наложили значение EV/EBITDA.

( Читать дальше )

О дефолте, соцсетях и российском газе

- 14 марта 2022, 10:25

- |

«Биржевые каникулы» плавно перетекают в «отпуск». Третью неделю подряд мы остаемся без торгов на Мосбирже. Я так понимаю, биржа столкнулась не только с техническими проблемами, но и с политическими нюансами. Сейчас законы принимаются почти каждый день и запускаться в текущих условиях крайне сложно. Пока будем готовиться к открытию!

К тому же не понятно, как поступить с остатком нерезидентов на Мосбирже. В акциях иностранные инвесторы генерировали почти 50% объема Мосбиржи. После их частичного выхода, небольшая доля еще осталась на нашем рынке и давать им уйти просто так никто не собирается. Что хорошо для нас, так как это не повлияет негативно на открытие рынка.

Экономика России, да и всего мира стоит в шаге от начала рецессии. Череда технических дефолтов по еврооблигациям способны запустить необратимые процессы. Благо некоторым компаниям, в виде Газпрома, Роснефти и Норникеля дали возможность выполнить обязательства в валюте, что позволит им сохранить взаимосвязи на европейском рынке.

( Читать дальше )

Что делать инвестору, когда откроется Мосбиржа? - InvestFuture

- 11 марта 2022, 19:52

- |

С какими котировками откроется рынок? Угадать невозможно. Разные факторы потянут его в противоположные стороны.

Санкции на нашу страну не перестают сыпаться, и это будет давить на инвесторов, принимающих решение.

( Читать дальше )

Биржевые каникулы затянулись

- 09 марта 2022, 14:03

- |

Банк России дал нам время, так называемые «биржевые каникулы», чтобы все успокоились, привели нервы в порядок, покрыли плечо и не нарвались на маржин-колл. Но я считаю, что помимо брокерских нюансов есть и другие, более политические. Внимательно следим за новостями от ЦБ и Мосбиржи. Сегодня 6-й день подряд без торгов.

Военная операция продолжается. «Санкционный идиотизм» достигает апогея. Началось все с банков и SWIFTа. Причем удар достаточно серьезный, если даже ЦБ решил закрыть на время отчетности банков. Не видать нам теперь МСФОшек Сбера и ВТБ. К слову, о них мы еще поговорим позднее. А вот дальше понеслось. Крупнейшие бренды отказывались поставлять в Россию продукцию и закрывают магазины.

Я всегда ценил умение руководителей компаний США принимать взвешенные решения, направленные на рост бизнеса, исключая политику. А сейчас я вижу тех, кто стреляют себе в ногу в угоду властям. И это не патриотический жест, а просто здравый смысл. К тому же, при первой возможности вернуться, компании сделают это. А другие даже уходить не будут, используя для транзакций и логистики смежные направления.

( Читать дальше )

А что, так можно было?

- 08 марта 2022, 16:46

- |

www.reuters.com/business/london-metal-exchange-cancels-nickel-trades-after-price-doubles-2022-03-08/#:~:text=LONDON%2C%20March%208%20(Reuters),in%20a%20notice%20to%20members.

К покупке на рынке РФ можно рассматривать бумаги частных сырьевых компаний - Атон

- 05 марта 2022, 15:29

- |

Что покупать из акций РФ, когда биржа откроется? Если говорить о покупках, то в первую очередь это частные сырьевые компании: «Норникель», ЛУКОЙЛ, «Татнефть», НОВАТЭК, «Распадская», НЛМК, «Сегежа». Из государственных сырьевых: «Газпром», АЛРОСА. Золотодобывающие компании — «Полюс» и «Полиметалл», хотя на данный момент не ясно, как они будут продавать свое золото ЦБ и на каких условиях.Ганелин Михаил

«Атон»

Пока не стоит покупать такие компании как «Яндекс», «Тинькофф», «Сбер». Мы понимаем, что банкам тяжело, но поддержка ЦБ для них будет условно безграничной.

Что будет с дивидендами? Сложно себе представить, что банки заплатят хоть какие-то дивиденды. По остальным компаниям — большой вопрос. Сейчас сложно сказать, но вполне возможно, что выплаты сохранятся. Возможно, дивиденды пока временно не будут получать нерезиденты.

Некоторые компании прямо сейчас рекомендуют дивиденды. Например, недавно появилась информация от «Ростелекома», «Русгидро», ММК, «Евраза». Но это ведь выплаты за прошлый год. Они могут немного поддержать доходы населения и фондовый рынок в целом. Поэтому возможно рациональное зерно сохранить дивиденды есть. И если они будут сохранены, то доходность в бумагах составит 30–40%.

( Читать дальше )

Что будет с акциями Норникеля, РУСАЛа, ФосАгро, Полиметалла после принятия санкций? - Финам

- 01 марта 2022, 13:38

- |

Мы полагаем, что объявленные санкционные риски по отношению к отрасли достаточно умеренные. Да, конечно, компании очень сильно зависят от экспорта — от 20 до 95% продукции у них уходит на экспорт. Но с другой стороны, их величина и вес на рынке настолько велики, что занимают достаточно чувствительную долю. К примеру «РУСАЛ» обеспечивает производство более 60% поперечного аллюминия в мире. «Норникель» занимает долю более 12% на рынке никеля в целом и более 20% — по высококачественному никелю и до 40% на мировом рынке палладия. Понятно, что исключить эти компании просто невозможно, рынок просто встанет — остановится ряд производств.

На рынке фосфоросодержащих удобрений доля «ФосАгро» в Европе занимает примерно 18%, в северной Америке — 6%. Поэтому маловероятно, что Запад пойдет на серьезные или во всяком случае долгосрочные ограничения. Краткосрочные возможны. Как, например, Rolls-Royce приостановил закупки титана. Потому что у компании есть запасы.

В жестком варианте санкции для указанныех компаний маловероятны, потому что это будет чувствительно для всей мировой экономики, может притормозить ее рост и энергопереход...Калачев Алексей

ФГ «Финам»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал