ндфл

Нужно ли Вам заплатить налог на доход по вкладам/депозитам/накопительным счетам за 2023 год?

- 14 октября 2023, 15:29

- |

До Нового года уже меньше 80 дней — самое время заморочиться с покупкой подарков, пока цены не поползли вверх, а также подсчитать свои обязательные расходы в будущем году. И одним из новшеств станут налоги на доходы от вкладов (далее депозиты и накопительные счета будем именовать вкладами).

Формула расчета

Налогообложению подлежат доходы в виде процентов по вкладам, в случае их совокупного превышения над показателем, рассчитанным как:

1 млн. руб. × максимальное значение ключевой ставки ЦБ РФ из действовавших по состоянию на 1-е число каждого месяца в календарном году

Исключения составляют вклады в рублях, процентная ставка по которым в течение всего налогового периода не превышает 1% и эскроу-счета (это счета для дольщиков по договорам участия в долевом строительстве).

С января по июль ставка Банка России составляла 7,5%.

На первое августа — уже 8,5%.

Первого сентября ставка была уже 12%.

А первого октября - 13%.

Таким образом, на текущий момент нам нужно платить налог с дохода по вкладам, если он превысит 130 тыс. руб. в совокупности по всем банкам, где у Вас открыты счета (дробление по разным банкам не поможет, ниже объясню почему):

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 15 )

Инвестиции в криптовалюту: налоговые аспекты

- 13 октября 2023, 13:10

- |

В последние годы интерес российских инвесторов к криптовалютам и цифровым финансовым активам значительно вырос. Но многие задаются вопросом: как обстоит дело с налогами в этой сфере? Попробуем вместе разобраться.

Надо ли платить налоги с криптовалюты?

С 2021 года вступил в действие закон «О цифровых финансовых активах», где криптовалюты признаются имуществом. Это позволило совершать с ними законные сделки — покупать, продавать и дарить. Однако порядок налогообложения доходов от криптовалют законом не урегулирован.

Но поскольку криптовалюта признана имуществом, операции с ней регулируются Налоговым кодексом РФ. А в нем прямо указано, что любые доходы физлиц от операций с имуществом подлежат обложению налогом на доходы физических лиц (НДФЛ). Отсюда можно сделать вывод, что физлица обязаны уплачивать НДФЛ с операций с криптовалютой.Разъяснения по вопросу уплаты налога при совершении операций с криптовалютой неоднократно излагали Минфин и ФНС России в своих письмах.

Как рассчитывается налог

( Читать дальше )

НДФЛ 2020й, хомяки, опционы, ковид, шустрики.

- 12 октября 2023, 17:50

- |

Доброго времени суток.

Продолжаю.

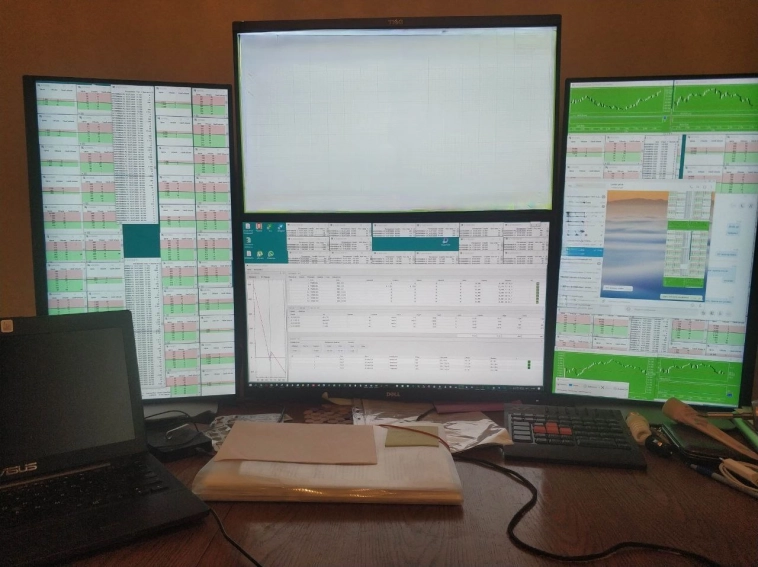

Было найдено много явлений, на их основе, там где позволяли косты и проскальзывания созданы системы. Но в силу моей психологии я боюсь резких движений в плане аллокации капитала. Перевод из условного «портфельного» в свое алго был медленный, планировал года за 1,5 полностью перейти.

И вот конец 2019, начинаются первые упоминания о ковиде, начинаю отслеживать это. В это время у меня довольно большой портфель перспективный акций, то есть шлака из 2-3 эшелона.

На текущем рынке его тоже очень пампят кстати)

С акциями работал достаточно много и сам и в ДУ давал «Элвису» через ФИНАМ очень давно, году в 2011 вроде выводил, значит заводил в 2009-2010. На стадии формирования заходил в ПИФ Элвиса.

Не хочу сказать, что понимал в полной мере воздействие ковида на мировую экономику и рынки, но рынок рос весь декабрь и январь, заболеваний становилось все больше, начали закрывать города в Китае, Элвис у себя на ресурсе был достаточно оптимистичным, по другому этот слон не продается.

( Читать дальше )

Часть граждан работает в серую/черную и не платит НДФЛ, но все платят НДС. Почему бы не отменить НДФЛ и не увеличить НДС на 13 %?

- 10 октября 2023, 13:29

- |

НДФЛ является прогрессивным налогом, где ставки зависят от уровня дохода. Это означает, что лица с более высоким доходом платят больше налогов. Увеличение НДС может оказать большее воздействие на низко- и среднеимуществовывающих граждан, так как они тратят большую часть своего дохода на потребительские товары и услуги.

Снижение или отмена НДФЛ может способствовать стимулированию предпринимательской активности и созданию новых рабочих мест. Однако увеличение НДС может повлечь за собой увеличение стоимости товаров и услуг, что может негативно сказаться на покупательной способности населения и экономическом росте.

Отмена НДФЛ может усугубить проблему неплатежей и теневой экономики, поскольку отсутствие обязательств по уплате налогов может стимулировать большее количество людей работать в серой или черной зоне.

Перераспределение налоговых бремен должно быть тщательно проработано, чтобы обеспечить достаточный уровень государственных доходов для покрытия бюджетных потребностей, таких как социальные программы, здравоохранение, образование и инфраструктура.

( Читать дальше )

Как мы помогли инвестору сэкономить 2 млн рублей: реальный кейс

- 05 октября 2023, 10:14

- |

Деятельность на фондовой бирже приносит инвестору доход, однако вопросы налогообложения зачастую становятся «подводным камнем». На примере реального кейса НДФЛКИ расскажем, как мы помогли клиенту сэкономить более 2 млн рублей.

Суть дела

Инвестор заработал в 2022 году 14 млн рублей с торгов и 350 тыс. рублей дивидендов через брокера OTKRITIE BROKER LTD на Кипре.

Однако в октябре того же года брокер реализовал находящиеся в залоге еврооблигации на сумму 695 тыс. долларов для закрытия валютных сделок РЕПО (close out). Это принесло нашему инвестору 40 млн рублей дохода по курсу ЦБ РФ.Но поскольку бумаги на момент продажи сильно упали в цене, сам финансовый результат оказался неутешительным, и инвестор обратился в НДФЛКУ, чтобы корректно зафиксировать полученный за рубежом убыток.

Поиск решения

При детальном анализе документов эксперт НДФЛКИ выяснил, что клиент покупал эти еврооблигации в 2018-2019 годах у АО “Открытие брокер”. Общая сумма покупки — 63 млн рублей, что подтверждается отчетами брокера. А в сентябре 2020 года инвестор перевел еврооблигации от российского брокера к зарубежному брокеру OTKRITIE BROKER LTD.( Читать дальше )

В Госдуму внесен проект о прогрессивной шкале налогообложения для физлиц

- 03 октября 2023, 13:43

- |

Согласно законопроекту, который Нилов опубликовал в своем Telegram-канале, при доходе менее или равном 360 тыс. руб. за налоговый период ставка остается 0%. При доходах от 360 тыс. до 5 млн руб. устанавливается ставка 13%. Для дохода от 5 млн до 10 млн руб. предусмотрена ставка в размере 603,2 тыс. руб. и 15% от суммы, превышающей 5 млн руб.

При доходе от 10млн до 50 млн руб. будет взиматься налог в размере 1 млн 353,2 тыс. руб., а также 25% от суммы, превышающей 10 млн руб. Доход от 50 млн до 100 млн руб. будет облагаться налогом в 11 млн 353,2 тыс. руб. и 30% суммы, превышающей 50 млн руб. Если доход физлица составит более 100 млн руб., предполагается ставка 26,3532 млн руб. и 35% с суммы, превышающей 100 млн руб.

( Читать дальше )

В Госдуму внесен проект о прогрессивной шкале налогообложения для физлиц. Доход до 360 тыс руб = 0%. Свыше 100 млн руб = 26,35 млн.р.+ 35%

- 03 октября 2023, 09:32

- |

03.10.2023, 09:22

Законопроект о введении в России прогрессивной шкалы налогообложения на доходы физических лиц внесен в Госдуму. Об это сообщил один из авторов законопроекта депутат от фракции ЛДПР Ярослав Нилов. Документом предлагается внести изменения в Налоговый кодекс и установить налоговую ставку от 0% до 35% в зависимости от величины дохода.

Согласно законопроекту, который господин Нилов опубликовал в своем Telegram-канале, при доходе менее или равном 360 тыс. руб. за налоговый период ставка остается 0%. При доходах от 360 тыс. до 5 млн руб. устанавливается ставка в 13%. Для дохода от 5 до 10 млн руб. предусмотрена ставка в размере 603,2 тыс. руб. и 15% от суммы, превышающей 5 млн руб.

При доходе от 10 до 50 млн руб. будет взиматься налог в размере 1 млн 353,2 тыс. руб., а также 25% от суммы, превышающей 10 млн руб. Доход в 50 до 100 млн руб. будет облагаться налогом в 11 млн 353,2 тыс. руб. и 30% суммы, превышающей 50 млн руб. Если доход физлица составит более 100 млн руб., предполагается ставка в 26,3532 млн руб. и 35% с суммы, превышающей 100 млн руб.

( Читать дальше )

Про отмену налога по вкладам сроком от года.

- 30 сентября 2023, 13:38

- |

Сейчас по Налоговому кодексу НДФЛ не облагается процентный доход по депозитам и счетам на сумму, которая зависит от ключевой ставки — максимальная ставка ЦБ за отчетный год умножается на 1 млн руб., полученная сумма вычитается из той, что получил вкладчик за расчетный год, и уже от этого результата берется 13% налога.

В мае глава комитета по финансовому рынку Госдумы Анатолий Аксаков предлагал освободить вкладчиков от уплаты налога с процентных доходов по всем долгосрочным депозитам и, возможно, сделать их безотзывными. Однако замминистра финансов Алексей Моисеев тогда не поддержал такую идею, отметив, что это не станет стимулом для развития этого рынка.

t.me/rbc_news/82187

НДФЛ

- 29 сентября 2023, 13:47

- |

Рост купонной доходности в новых размещениях радует инвесторов. А достигнутые Ассоциацией изменения в практике неудержания НДФЛ по брокерским счетам (до завершения года) позволили максимизировать денежный поток. Между тем, споры о порядке удержания НДФЛ продолжаются до сих пор, а некоторые брокеры по-прежнему настаивают на необходимости удержания налога в момент каждого зачисления купонного дохода на брокерский счёт. Вчера Мосгорсуд отменил решение суда первой инстанции вынесенное в пользу АО «АЛЬФА-БАНК» и принял новое решение — о взыскании с брокера процентов на сумму неосновательного обогащения (в виде денежных средств, излишне удержанных под видом налога). Интересы частных инвесторов в данном деле представлял Алексей Пономарёв – спикер секции «Облигационные споры» осеннего Форума АВО и участник многих резонансных споров, связанных с защитой прав частных инвесторов.

Последние судебные споры (Россети, ГТЛК, Республика Беларусь) показывают — наступило время, когда частные инвесторы стали требовать уважения своих прав.

( Читать дальше )

Важные налоговые новости для владельцев зарубежных акций

- 28 сентября 2023, 09:36

- |

Сегодня поделимся важной информацией о предстоящих изменениях для владельцев иностранных акций.

Суть изменений

С 2024 года российские налоговые агенты (брокеры, управляющие компании, депозитарии) будут рассчитывать и уплачивать НДФЛ по иностранным дивидендам для российских инвесторов. И это, несомненно, большой плюс!

Преимущества для инвестора

Упрощение процесса налоговой отчетности. Вам больше не придется беспокоиться о подаче декларации и уплате налогов по иностранным дивидендам, если ваши активы управляются российским брокером.

Экономия времени. Ваши брокеры будут заниматься всей рутинной работой по исчислению и уплате налогов.

Сейчас инвесторы сами заполняют декларацию 3-НДФЛ по дивидендам, полученным от иностранных компаний. Кроме того, налог рассчитывается с учетом уже уплаченного за границей, если у России есть соглашение об избежании двойного налогообложения со страной — источником доходов инвестора.

О таких поступлениях нужно ежегодно отчитаться до 30 апреля следующего года, а уплачивать налог — до 15 июля.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал