нафтатранс плюс облигации

Облигации ООО ТК "Нафтатранс плюс". Анализ эмитента (за 2кв. 2024 г.)

- 12 сентября 2024, 09:40

- |

📌 На данный момент у ООО ТК «Нафтатранс плюс» в обращении 4 выпуска облигаций с общим облигационным долгом 850 млн.₽.

Анализ проведен по итогам финансовой отчетности (РСБУ) предприятия за 2кв. 2024 г.

Финансовые результаты:

— Выручка: 4504 млн. руб.

— Чистая прибыль (убыток): 58 млн. руб.

Резюме:

(*) — динамика указана за отчетный период.

Собственный капитал увеличился на 11% (+), долгосрочные обязательства выросли на 40% (-), краткосрочные снизились на 12% (+).

Предприятие закредитованное, заемный капитал превышает собственный в 7,4 раза. Долговая нагрузка уменьшилась на 1% (+).

По финансовым результатам (год-к-году): выручка сократилась на 10%, чистая прибыль осталась на прежнем уровне.

...

Полный анализ этого и других эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

- комментировать

- 210

- Комментарии ( 0 )

Облигации: план по первичным размещениям на неделе с 25.09 по 01.10.23

- 25 сентября 2023, 09:46

- |

Рекордная неделя: размещений в низких грейдах, куда не ходят институционалы, – на 2+ млрд, не считая простыни. Потянет ли рынок это в полном объёме – скоро узнаем (на прошлой неделе было всего 700 млн.)

🏗Джи Групп: A-, YTM~16,8%, 3 года, 1 млрд.

Базу по компании и бумаге писал на прошлой неделе, но размещение перенесли на 28.09. За это время Джи Групп получила повышение рейтинга до A+, подняла ориентир купона до 16% и сократила объем с 2,5 до 1 млрд

Параметры намного лучше того, что мы видим по рейтинговой группе (и даже лучше многострадального Интерлизинга). Но сокращение объема тоже было не просто так: компания намерена занять тот минимум, который необходим сейчас, и не планирует переплачивать из-за высокой ставки ЦБ

( Читать дальше )

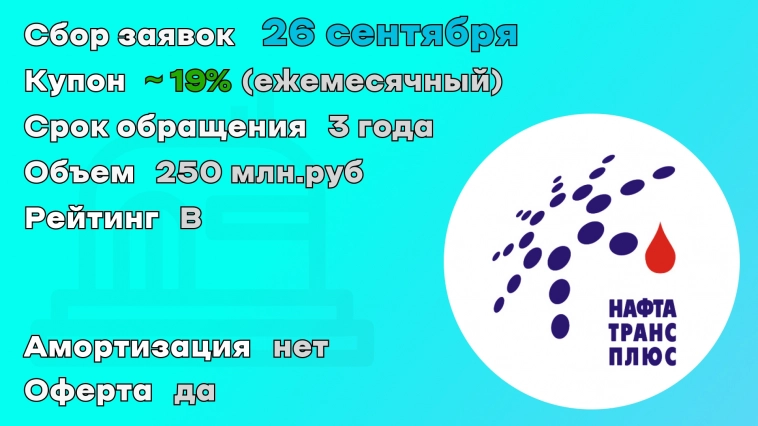

"Нафтатранс плюс" 26 сентября начнет размещение облигаций на 250 млн.рублей

- 22 сентября 2023, 14:30

- |

ООО ТК «Нафтатранс плюс» — один из крупнейших независи-мых нефтетрейдеров Сибири, занимающийся оптовой торговлей, транспортировкой и хранением ГСМ на партнерских нефтебазах.

Старт размещения 26 сентября

- Наименование: Нафттрн-БО-05

- Рейтинг: В

- Купон: 19% (ежемесячный)

- Срок обращения: 3 года

- Объем: 250 млн.₽

- Амортизация: нет

- Оферта: да (в дату окончания 18 купона)

- Номинал: 1000 рублей

- Организатор: ООО «Инвестиционная компания Юниcервис Капитал»

Вся свежая информация по новым выпускам у меня в телеграмм канале.

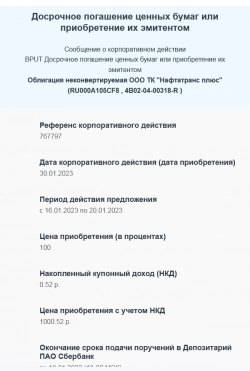

Оферта по облигациям НафттрнБО4

- 05 апреля 2023, 14:24

- |

Уже традиционная оферта по облигациям НафттрнБО4

- 18 января 2023, 13:46

- |

кому нужны наличные или разочаровался в бумаге — добро пожаловать!

Я пока постригу купоны.

Оферта по облигациям НафттрнБО4

- 28 декабря 2022, 12:36

- |

если коротко, то готовы выкупить за 100% плюс НКД.

Честно говоря, не думаю, что есть желающие владельцы облигаций поучаствовать в этой оферте, но… такое действо позволяет удерживать текущую стоимость бумаги не ниже номинала, что важно эмитенту с точки зрения позиционирования. Для сравнения можно посмотреть на другие впуски эмитента, торгующиеся ниже номинала. (моё мнение, если не согласны, то не обязательно бросать помидоры))

подробнее здесь

Рейтинг ООО ТК "Нафтатранс плюс" - 2021

- 07 июня 2022, 10:21

- |

ООО ТК «Нафтатранс плюс» — одна из топливо-энергетических компаний, которая позиционирует себя, как надёжного партнёра. Насколько это партнёрство надёжное и насколько выгодно для инвесторов, надо выяснять, но торговля топливом, как-то не вызывает большого доверия в последнее время. Тому послужили недавние дефолты «Калиты» и «Юниметрикса», они тоже худо-бедно торговали топливом до тех пор, пока не доторговались. По Калите годового отчёта так пока и нет, Юниметрикс резко «упал» за три последних месяца 2021 года. Что несёт в недрах финансовой отчётности Нафтатранс? Гадать не будем. Мы тупо проанализируем его финансовую отчётность. Бережёного Бог бережёт.

Общие сведения

ИНН: 5404345962

Полное наименование юридического лица: Общество с ограниченной ответственностью Топливная компания «Нафтатранс плюс»

( Читать дальше )

В каком месте будет лидер Нафтатранс после кризиса?

- 04 марта 2022, 16:15

- |

<< ранний доступ к материалам на fapvdo.ru >>>

Догадайтесь, какие позиции занимает ООО ТК «Нафтатранс плюс» по поставкам топлива? Правильно! Лидирующие. Не понимаю. Где середняки и где аутсайдеры? Вопрос хоть и риторический, но его стоит себе задавать, особенно если вы начинающий инвестор. Я люблю задавать себе такие вопросы и особенно искать на них ответы. Подкупают, такие конторы как Нафтатранс, своей показной «честностью», в которую я не особо верю. Давайте чуть копнём, не много. Всего лишь снимем с поверхности заявления тонкий слой честности.

Цитата с сайта Нафтатранса: «Компания привлекает инвестиции с целью развития основного направления работы: оптовой торговли ГСМ и увеличения объемов поставок топлива»

( Читать дальше )

Рейтинг компании ООО ТК "Нафтатранс плюс"

- 05 ноября 2021, 10:01

- |

Больше рейтингов на fapvdo.ru

Рейтинг-статистика финансового состояния компании с 2017 года. Финансовые показатели, уровень инвестиционного риска и рейтинг предприятия рассчитывался по данным бухгалтерской отчётности предоставленной в ФНС России. С подробным финансовым анализом предприятия по годам, можно ознакомиться перейдя в раздел ООО ТК «Нафтатранс плюс»

Рейтинг ООО ТК «Нафтатранс плюс»

ИНН: 5404345962

Организация:

( Читать дальше )

Нафтатранс плюс низкая рентабельность

- 30 августа 2021, 14:07

- |

Было время, когда я считал, что рентабельность предприятия в 5-10%, это очень низкая рентабельность. Позже я понял, что 1-2% — вот где низкая рентабельность. Но я опять был неправ. 0,4-0,7% — воистину низкая рентабельность. Есть ли этому предел?

Здравствуйте, юные инвесторы, начинающие и продвинутые. Огромное вам спасибо за ⭐➕❤👍 и за комментарии под статьёй «МХК «Еврохим»: не могём, а можем»

Финансовый анализ ООО ТК «Нафтатранс плюс»

Анализ финансового состояния ООО ТК «Нафтатранс плюс» проводится с целью оценки:

- финансовой устойчивости;

- риска ведения бизнеса;

- инвестиционного риска

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал