Блог им. superdet

Рейтинг ООО ТК "Нафтатранс плюс" - 2021

- 07 июня 2022, 10:21

- |

ООО ТК «Нафтатранс плюс» — одна из топливо-энергетических компаний, которая позиционирует себя, как надёжного партнёра. Насколько это партнёрство надёжное и насколько выгодно для инвесторов, надо выяснять, но торговля топливом, как-то не вызывает большого доверия в последнее время. Тому послужили недавние дефолты «Калиты» и «Юниметрикса», они тоже худо-бедно торговали топливом до тех пор, пока не доторговались. По Калите годового отчёта так пока и нет, Юниметрикс резко «упал» за три последних месяца 2021 года. Что несёт в недрах финансовой отчётности Нафтатранс? Гадать не будем. Мы тупо проанализируем его финансовую отчётность. Бережёного Бог бережёт.

Общие сведения

ИНН: 5404345962

Полное наименование юридического лица: Общество с ограниченной ответственностью Топливная компания «Нафтатранс плюс»

ОКВЭД: 46.71 — Торговля оптовая твердым, жидким и газообразным топливом и подобными продуктами

Сектор рынка по ОКВЭД: Торговля оптовая, кроме оптовой торговли автотранспортными средствами и мотоциклами

Карточка предприятия на Яндексе и отзывы о компании

Все выводы о финансовом состоянии предприятия действительны на момент составления бухгалтерского баланса (РСБУ).

❗ Политика предоставления информации

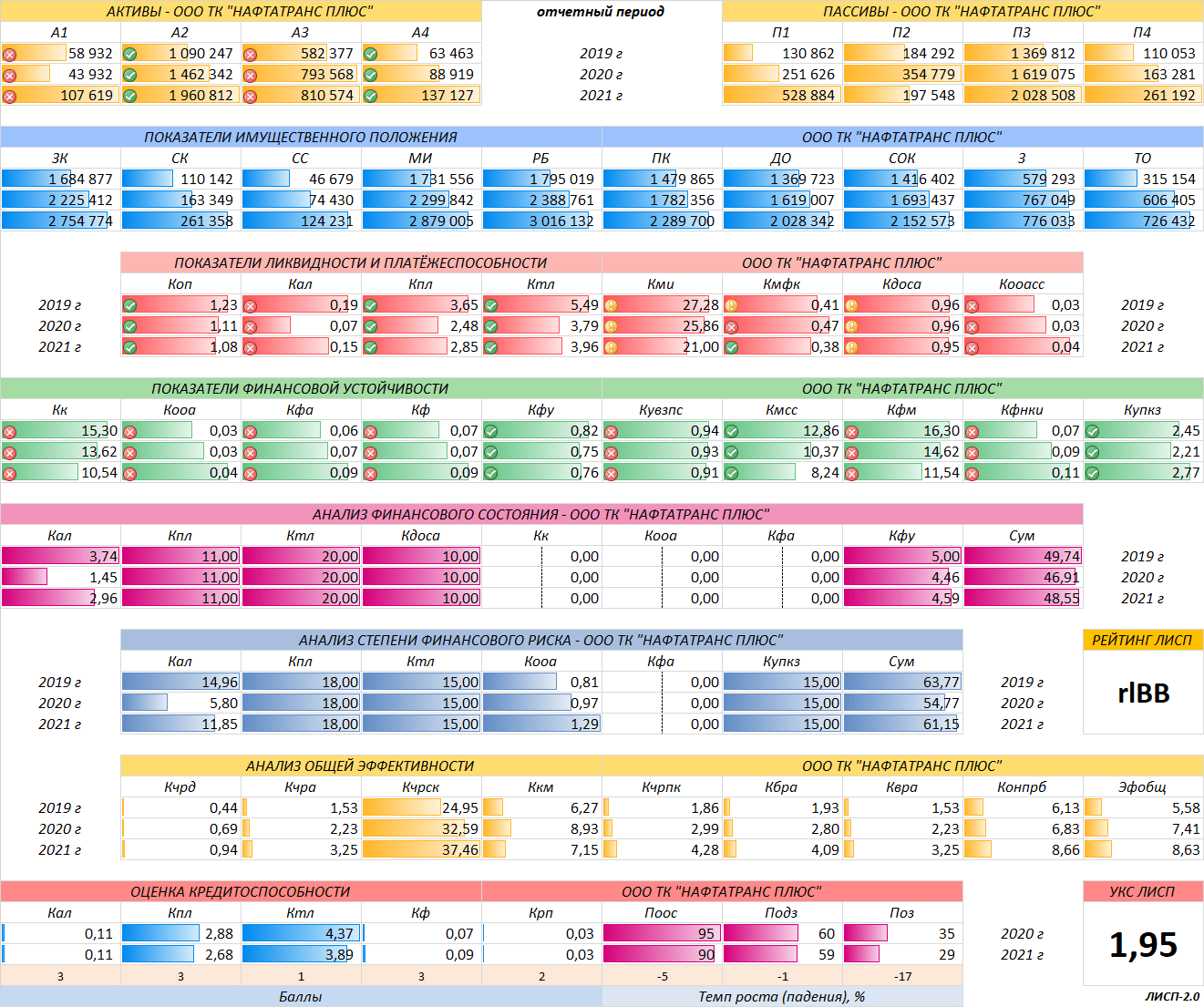

Финансовое состояние ООО ТК «Нафтатранс плюс»

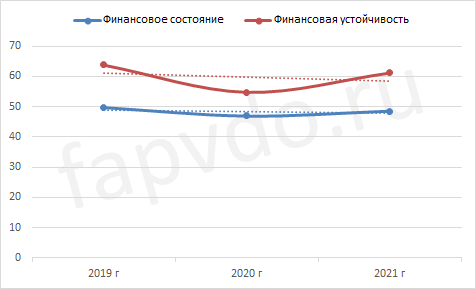

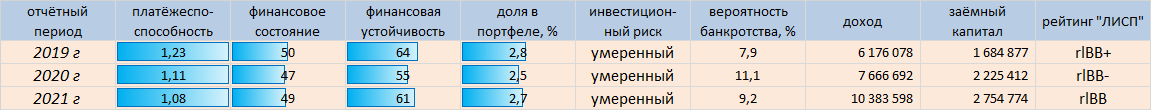

Финансовое состояние и финансовая устойчивость предприятия — два важных коррелирующих параметра. Линии должны находиться как можно ближе друг к другу и «смотреть» в одном направлении. Чем выше разница, тем выше риск.

Рост уровня финансового состояние к концу отчётного периода составил — 4%, рост уровня финансовой устойчивости — 12%. Сбалансированность финансовых показателей ухудшилась.

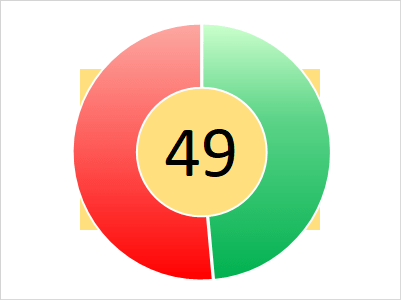

Финансовое состояние — 49 баллов, минимально допустимого уровня. Финансовое положение с преобладанием заёмных средств.

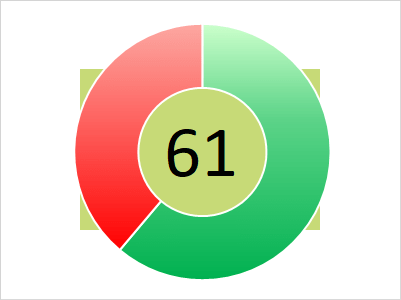

Финансовая устойчивость — 64 балла. Умеренный риск банкротства. Возможны трудности по погашению текущих обязательств.

Платёжеспособность

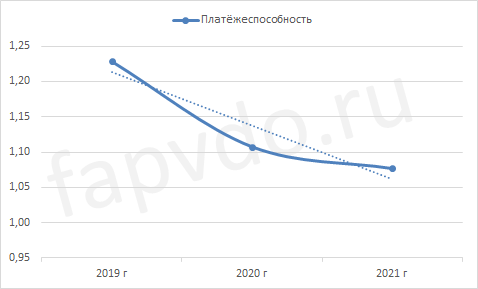

Коэффициент общей платёжеспособности отражает возможность предприятия погасить все свои обязательства за счёт всех своих активов. Минимальное значение — 1.0

Платёжеспособность предприятия на конец отчётного периода — 1.08. Стабильное снижение платёжеспособности с 2019 года. Снижение платёжеспособности за отчётный период — 3%.

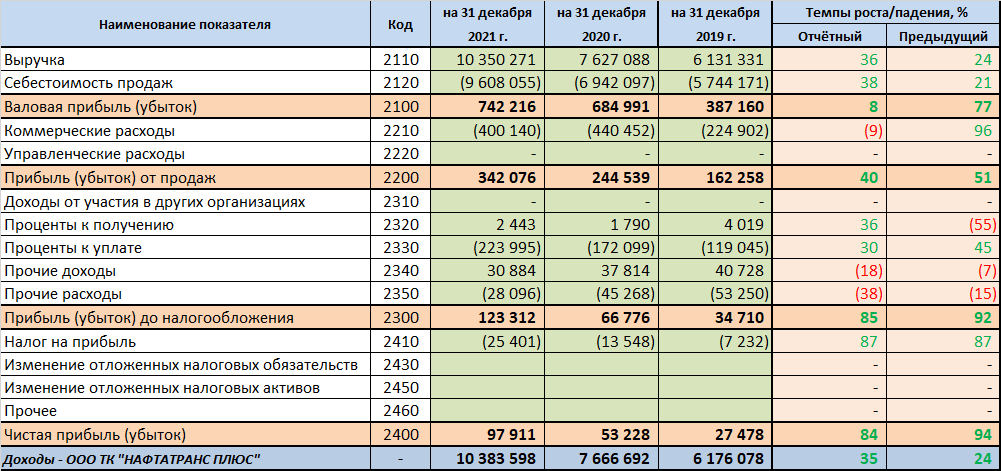

Финансовые результаты

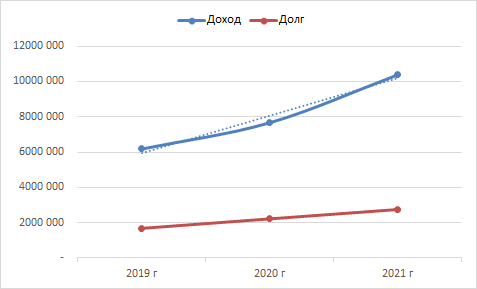

Под долгом предприятия подразумевается весь заёмный капитал на конец отчётного периода. Идеальное положение дохода к долгу на графике: долг падает — доход растёт; доход выше долга.

За отчётный период, доход предприятия составил 10.4 млрд рублей. Прогноз суммы доходов предприятия на конец 2021 года, 9-9.5 млрд рублец — оправдался

Заёмный капитал к концу периода вырос на 24% и составил 2.7 млрд рублей.

Чистая прибыль

Чистая прибыль предприятия стабильно растёт с 2019 года. Рост чистой прибыли за отчётный период составил — 35%. Прогноз чистой прибыли к концу финансового года, 85-90 млн рублей — оправдался

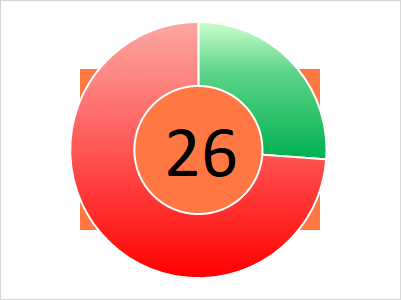

Эффективность

Общая оценка эффективности предприятия — 26 баллов. Предприятие малоэффективное. Рост общей эффективности предприятия в отчётном периоде составил — 16%.

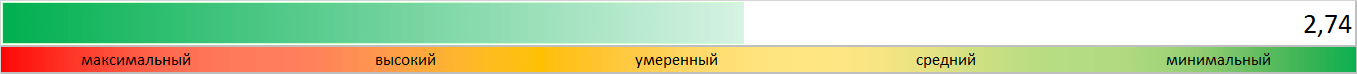

Инвестиционный риск

Уровень инвестиционного риска — умеренный. Доля облигаций ООО ТК «Нафтатранс плюс», от общей доли активов инвестиционного портфеля, может достигать2.74%

Облигации ООО ТК «Нафтатранс плюс»

На фондовом рынке, предприятие представлено следующими облигациями:

наименование — доходность эф./купон., %

- Нафтатранс плюс-БО-01 — 22.47/11.8

- Нафтатранс плюс-БО-02 — 21.22/14.5

- Нафтатранс плюс-БО-03 — 46.86/12

Общий облигационный долг: 820 млн рублей

Средняя доходность эф./купон., %: 30.2/12.8

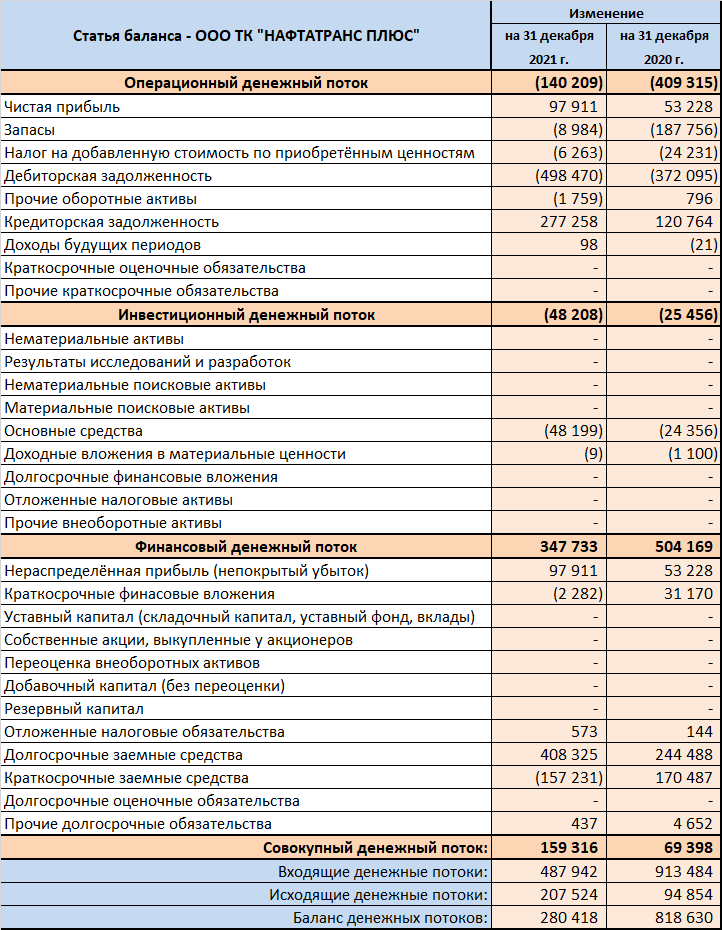

Денежные потоки ООО ТК «Нафтатранс плюс»

Показатели денежных потоков за отчётный период:

- Операционный — отрицательный — 140 млн рублей

- Инвестиционный — отрицательный — 48 млн рублей

- Финансовый — положительный — 348 млн рублей

- Совокупный: — положительный — 159 млн рублей

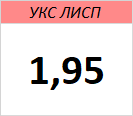

Кредитоспособность ООО ТК «Нафтатранс плюс»

Уровень кредитоспособности (УКС) компании определяется её классом:

- 1-й класс — 1.00-1.16 — кредитоспособность высокая, минимальный риск для инвестиций

- 2-й класс — 1.17-1.58 — средняя кредитоспособность, высокий риск для инвестиций

- ✔ 3-й класс — 1.59-2.16 — умеренная кредитоспособность, значительный риск для инвестиций

- 4-й класс — 2.17-2.58 — кредитоспособность низкая, требуется взвешенное решение при инвестировании

- 5-й класс — 2.59-3.00 — предприятие некредитоспособное, максимальный риск для инвестиций

Рейтинг ООО ТК «Нафтатранс плюс»

Рейтинг компании напрямую зависит от уровня инвестиционного риска. Инвестиционный риск рассчитан по авторской методике «Скоринговая модель финансового анализа коммерческих предприятий «ЛИСП» и прошёл двухгодичную апробацию на финансовых показателях российских компаний.

Рейтинг ЛИСП

На основании рассчитанных коэффициентов финансового состояния предприятия, по итогам 2021 финансового года, ООО ТК «Нафтатранс плюс» был присвоен рейтинг ЛИСП на уровне rlBB по национальной шкале.

Рейтинг-статистика с 2019 по 2021 гг.

Рейтинг от «АКРА»: нет

Рейтинг от «Эксперт РА»: нет

Кредитный скоринг Интерфакса: BB-{ru}

Индекс Финансового Риска RusBonds:18

Индекс Платежной Дисциплины RusBonds: нет

Индекс Должной Осмотрительности RusBonds:2

Экспертное заключение

❗ ООО ТК «Нафтатранс плюс» — относительно стабильное, значительно закредитованное, частично неликвидное, малоэффективное предприятие.

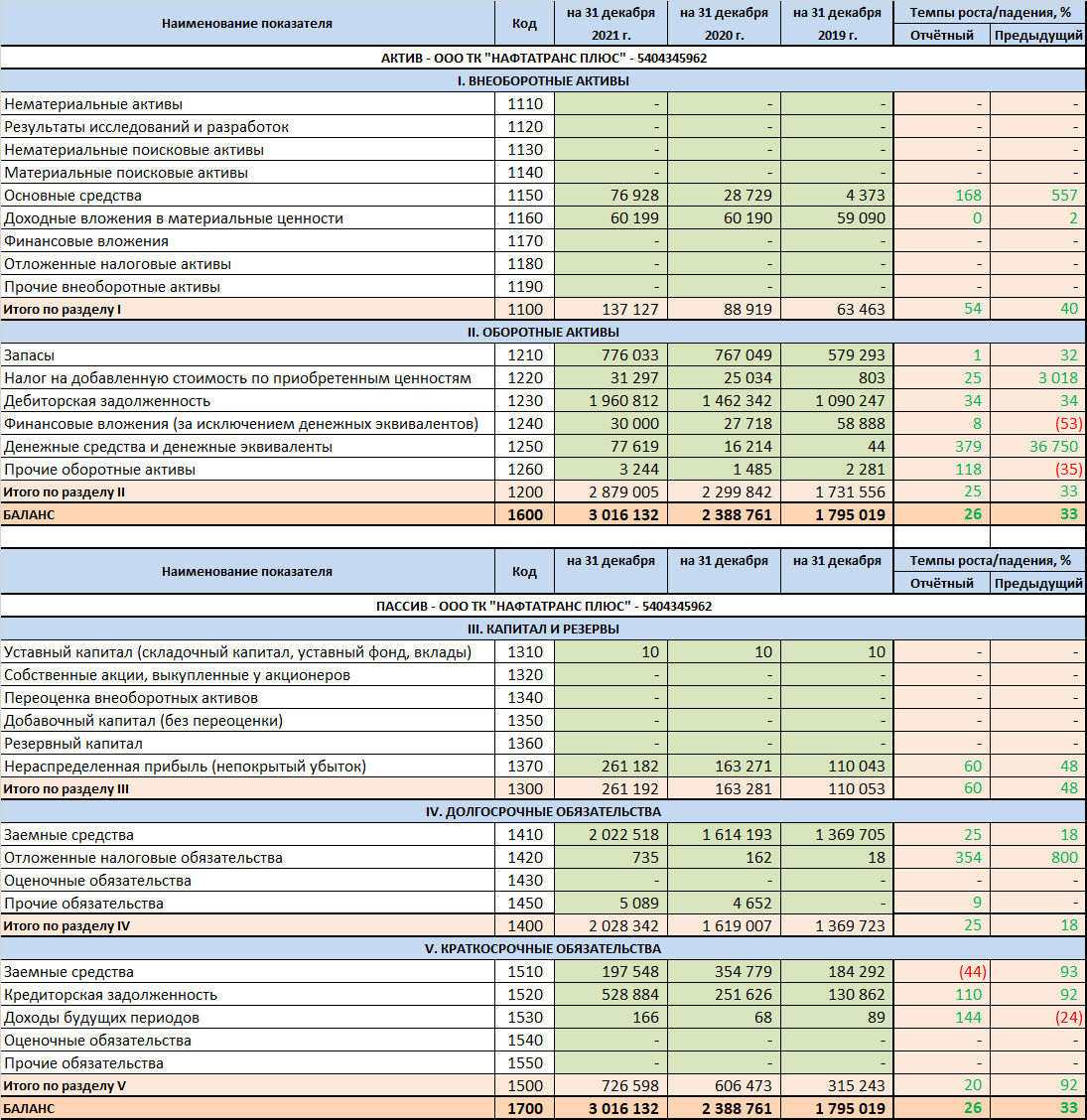

Заёмный капитал превышает собственный в 10.54 раза, составляет 2.75 млрд рублей и ничем не обеспечен. Уставный капитал компании 10 тыс рублей. Накопленная нераспределённая прибыль составляет 261 млн рублей. Это все резервы компании, которыми она сможет рассчитаться в случае чего, да и те, не перед инвесторами, а перед государством. Текущие и долгосрочные обязательства выросли за отчётный период. Чтобы закрыть 726 млн текущих обязательств, у компании недостаточно ликвидности порядка 620 млн рублей. Компания так работает не первый год и уповает на операционную деятельность и дебиторскую задолженность. Дебиторская задолженность растёт в среднем на 450 млн денег в год и это плохой сигнал, так как рос этот связан с ростом собственного капитала, который почти полностью состоит из заёмных денег. То есть, наращивание оборотов идёт за счёт новых займов, но получаемые от этого растущие доходы бумажные и зависают у контрагентов в виде дебиторской задолженности.

Операционная деятельность компании отрицательная, связано это с небольшой чистой прибылью и зависшими, дополнительно, 498 млн денег в дебиторской задолженности. Компания не смогла погасить 277 млн кредиторской задолженности. Выход из положения нарисовался в виде долгосрочного займа на сумму в 408 млн рублей. Из этих денег, было погашено 157 млн рублей краткосрочного долга и вложено 48 млн в основные средства. То есть компания не использовала весь заём и успешно перенесла оставшуюся его часть в новый отчётный период. В этой связи в денежных потоках компании нарисовался перекос в сторону заёмных средств. 280 млн рублей у компании лишние. Справедливости ради стоит отметить, что в 2020 году этот перекос составлял 818 млн рублей.

Справедливая эффективность компании в районе 5%

Инвестиционная вероятность банкротства: 9.2%

Статистическая вероятность банкротства: 6.1%

Целесообразность инвестирования: +5

Инвестиционный риск оправдан:

✔ высокой купонной доходностью;

надёжностью финансового состояния.На момент составления отчётности, вероятность получения дохода при инвестициях в облигации ООО ТК «Нафтатранс плюс» выше риска потери инвестиций.

Желаю вам доходных инвестиций. С уважением, Алексей Степанович Галицкий.

Баланс ООО ТК «Нафтатранс плюс»

Финансовые коэффициенты ООО ТК «Нафтатранс плюс»

Финансовый анализ выполнен с помощью ЛИСП-2.0

Предыдущий финансовый анализ ООО ТК «Нафтатранс плюс»

Другие эмитенты ВДО

- Рейтинг ПАО «ЯТЭК» — 2021 — П

- Рейтинг ООО «Трейд Менеджмент» — 2021

- Рейтинг ООО «ВсеИнструменты.ру» — 2021 — видеообзор

- 07 июня 2022, 17:27

- 09 июня 2022, 22:13

- 10 июня 2022, 07:27

- 23 июня 2022, 15:58

- 16 июня 2025, 14:06

теги блога Алексей С. Галицкий

- АБЗ-1

- Агротек

- акрон

- акции

- ао им. т.г. шевченко

- апри

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- афк система

- Ашинский метзавод

- аэрофлот

- Аэрофьюэлз

- балтийский лизинг

- Белуга Групп

- брусника

- БЭЛТИ-ГРАНД

- БЭЛТИ-ГРАНД облигации

- ВДО

- вопрос

- ВсеИнструменты.ру

- ВУШ

- выплата купона

- выплата по купонам

- высокодоходные облигации

- высокодоходные облигации ВДО

- Газпром

- Газпром Капитал

- Газпромнефть

- галицкий

- Гарант-Инвест

- гк «сегежа»

- гк пионер

- ГМК Норникель

- гтлк

- ДелоПортс

- дефолт

- дефолт облигаций

- дефолт по облигациям

- дефолты 2025

- Дядя Дёнер

- завод КЭС

- инвестиции

- кредитный рейтинг

- кузина

- Кузина облигации

- легенда

- Легенда облигации

- лизинг-трейд

- миллион

- мтс

- нафтатранс плюс

- Новые технологии

- облигации

- Обувь России

- обувьрус

- окей

- ПИК СЗ

- пионер лизинг

- Пионер Лизинг облигации

- Пионер-Лизинг

- ПР-Лизинг

- прогноз по акциям

- ПРОМОМЕД ДМ

- размещение

- регион-продукт

- рейтинг

- РЖД

- роделен

- Рольф

- Росгеология

- роснано

- ростелеком

- роял капитал

- русал

- Русгидро

- русская аквакультура

- самолет

- Сегежа групп

- селектел

- Селигдар

- сибстекло

- софтлайн трейд

- Талан-финанс

- Татнефтехим

- ТЕХНО Лизинг

- ТЕХНО Лизинг облигации

- Трансфин-М

- трейдинг

- урожай

- финансовый анализ

- хк новотранс

- Эбис

- ЭБИС облигации

- эмитенты

- эмитенты ВДО

- Энергоника

- энерготехсервис

- ЮГК Южуралзолото

- юниметрикс

- ЯТЭК