московская биржа

Московская биржа | PROFIT 5.0

- 04 декабря 2025, 20:32

- |

👨🏻🏫 Докладчик: Антон Терентьев (IR-директор)

📎 Ссылка на презентацию

Тезисы из выступления:

📌 Возврат к преобладанию комиссионного дохода — это позитив. Такая финансовая модель позволяет более стабильно и предсказуемо наращивать прибыль.

📌 Среднегодовые темпы роста КД на отрезке в 5 лет составляют 18,8%.

📌 Все рынки, кроме срочного, показали значительный роста среднедневного объема относительно 2021 года. Торги давно восстановились после шока СВО.

📌 Ориентиром по будущим выплатам дивидендов можно считать 65-75% от чистой прибыли по МСФО.

📌 Антон уверен, что Биржа выйдет на 65+ млрд устойчивой чистой прибыли ранее 2028 года.

📌 Концентрация торгов акциями внутри брокеров высокая, для рынка это значимые объемы.

📌 То, что брокеры продолжают торговать акциями во внутреннем контуре — отклонения от совместного с Регулятором решения.

📌 Авторские фонды — это про популяризацию рынка и финуслуг. Попытка дать инвестициям «лицо». Деньги от оборотов — вторичная функция.

( Читать дальше )

- комментировать

- 332

- Комментарии ( 0 )

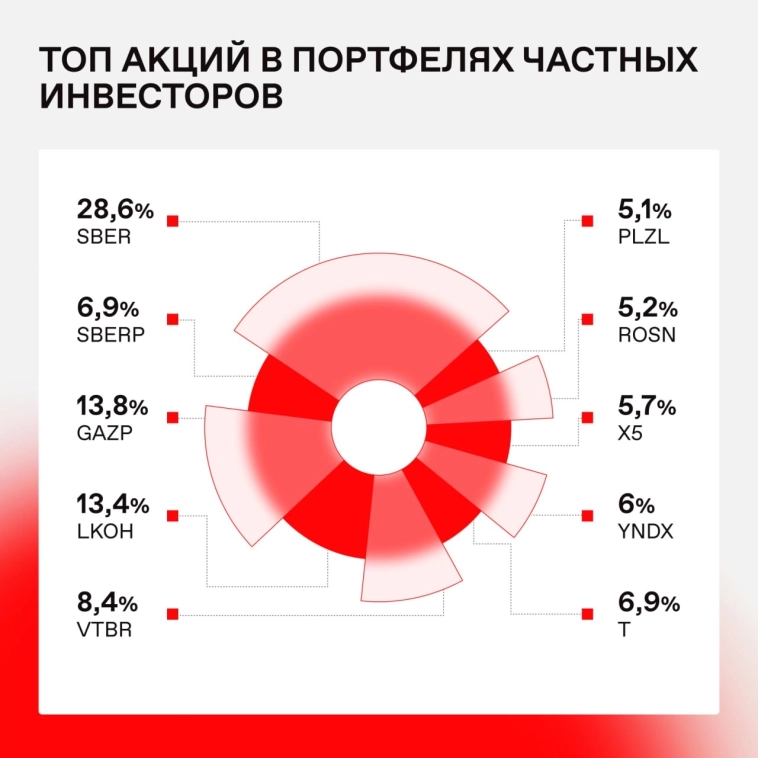

Мосбиржа обнародовала народный портфель частных инвесторов за ноябрь — Сбер, Газпром и Лукойл в тройке лидеров

- 04 декабря 2025, 17:04

- |

Мосбиржа обнародовала народный портфель частных инвесторов за ноябрь — Сбер, Газпром и Лукойл в тройке лидеров.

t.me/MoscowExchangeOfficial/4467

🎭 За кулисами ноября: итоги

- 04 декабря 2025, 14:00

- |

В прошлом месяце вложения физлиц в ценные бумаги выросли на 36%. В облигации было инвестировано 115,6 млрд, в паи фондов — 31,1 млрд. Продажи акций превысили покупки на 14,9 млрд рублей.

Торговый оборот на счетах ИИС составил 228,5 млрд рублей. Из них на сделки с акциями пришлось 54%, с облигациями — 20%, с паями фондов — 26%.

Все подробности в пресс-релизе.

( Читать дальше )

⭐️ Мосбиржа. Внимание на разворот.

- 04 декабря 2025, 13:40

- |

В продолжение видео по индексу ММВБ стоит отметить поджатие в Мосбирже.

Потенциально мы находится на критически важном уровне — закрепление выше границы вил откроет нам путь к накоплению 193.30-200.42.

Пока предлагаю внимательно следить. Совсем скоро актив может оказаться интересным для покупки.

Мосбиржа: объем размещения облигаций в ноябре достиг максимума с начала года и составил 3 трлн рублей

- 03 декабря 2025, 18:44

- |

Общий объем торгов облигациями, включая размещение и вторичное обращение, на Московской бирже в ноябре 2025 года вырос в два раза по сравнению с показателем ноября прошлого года и составил 4,4 трлн рублей без учета однодневных облигаций.

Первичный рынок

Общий объем размещения и обратного выкупа облигаций на Московской бирже в ноябре достиг максимума с начала года и составил 3,0 трлн рублей, включая однодневные облигации объемом 244 млрд рублей.

В ноябре на Московской бирже было размещено 134 выпуска корпоративных облигаций (без учета однодневных) 77 эмитентов совокупным объемом 1,0 трлн рублей.

Вторичные торги

Суммарный объем вторичных торгов облигациями на Московской бирже в ноябре 2025 составил 1,6 трлн рублей (794 млрд рублей в ноябре 2024 года).

Общий объем операций физических лиц на вторичном рынке облигаций Московской биржи составил 427,0 млрд рублей (262,2 млрд рублей в ноябре 2024 года). Их доля в общем объеме торгов облигациями составила 29,7%.

Объем внебиржевых сделок с центральным контрагентом (ОТС с ЦК) с облигациями по итогам месяца составил 283,6 млрд рублей (104,3 млрд рублей в ноябре 2024 года).

( Читать дальше )

Количество физических лиц с брокерскими счетами на Мосбирже по итогам ноября 2025 г. составило 39,7 млн (+260 тыс. за ноябрь), ими открыто 75 млн счетов — площадка

- 03 декабря 2025, 15:59

- |

Количество физических лиц с брокерскими счетами на Московской бирже (MOEX) по итогам ноября 2025 года составило 39,7 млн (+260 тыс. за ноябрь), ими открыто 75 млн счетов. Сделки на фондовом рынке Московской биржи в ноябре заключали 2,8 млн человек, из них 320 тыс. – квалифицированные частные инвесторы.

В ноябре 2025 года инвестиции физлиц в ценные бумаги на фондовом рынке Московской биржи выросли на 36% к ноябрю прошлого года и составили 131,8 млрд рублей. Из них инвестиции в облигации составили 115,6 млрд рублей, в паи фондов – 31,1 млрд рублей. Продажи акций превысили покупки на 14,9 млрд рублей.

Доля частных инвесторов в объеме торгов акциями и паями биржевых фондов в ноябре составила 66%, в объеме торгов облигациями – 8%.

Наиболее популярными акциями в портфелях частных инвесторов в ноябре были обыкновенные и привилегированные акции Сбербанка (доли 28,6% и 6,9% соответственно), акции Газпрома (13,8%), Лукойла (13,4%), Банка ВТБ (8,4%), Т-Технологий (6,9%), Яндекса (6%), X5 (5,7%), Роснефти (5,2%) и Полюса (5,1%).

( Читать дальше )

Акции МосБиржи

- 03 декабря 2025, 13:11

- |

Вы хочите ралли? Их есть у меня!

Сейчас – просто коррекция. Очередная волна снижения в коридоре ап-тренда.

С другой стороны… С другой стороны – цена акции снова в нижней половине интервала базы. А это значит, что, если пробой уровня 168 руб. не ложный, снова ближайшая техническая цель – нижняя граница интервала базы.

Если пробой не ложный.

Однако, в любом случае, сейчас прогноз негативный.

Ближайший уровень поддержки – 162,7 руб.

Часовой график

( Читать дальше )

🏦 Московская Биржа. Прощайте сверхдоходы

- 03 декабря 2025, 13:09

- |

Наш сегодняшний материал посвящен финансовым результатам Московской биржи по итогам 9 месяцев 2025 года. Давайте взглянем, как компания переживает смягчение ДКП и как это конвертируется в показатели:

— Комиссионные доходы: 55,7 млрд руб (+24% г/г)

— Процентные доходы: 45,4 млрд руб (-38% г/г)

— EBITDA: 63,6 млрд руб (-22% г/г)

— Чистая прибыль: 45,2 млрд руб (-27% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 По итогам 9М2025 комиссионные доходы увеличились на 24% г/г — до 55,7 млрд руб. на фоне высокой активности клиентов и роста объема торгов. Динамика комиссионных доходов по ключевым сегментам:

— Акции: +30% г/г.

— Облигации: +85,6% г/г.

— Листинг и прочие сборы: +46,5% г/г.

*Объём торгов на рынке акций в 3К2025 остался на уровне прошлого года, на рынке облигаций и денежном рынке вырос на 75,6% г/г и 26,2% г/г соответственно.

📉 В то же время на фоне снижения ключевой ставки процентные доходы сократились на 38% г/г — до 45,4 млрд руб. В совокупности с этим, а также высокими операционными расходами и расходами на персонал EBITDA также сократилась на 22% г/г — до 63,3 млрд руб. В результате чистая прибыль составила 45,2 млрд руб., зафиксировав падение на 27% г/г.

( Читать дальше )

🏦 Московская биржа Ключевые показатели (9M2025 vs 9M2024) Мнение

- 02 декабря 2025, 23:38

- |

🏦 Московская биржа #MOEX

Ключевые показатели (9M2025 vs 9M2024)

• Комиссионные доходы: 55 764.8 млн vs 44 936.6 → +10 828.2 млн (+24.1%).

• Процентные доходы: 46 349.6 млн (−26 940.8 млн; −36.8%).

• Процентные расходы: 9 201.6 млн (+1 461.5 млн; +18.9%).

• Операционные доходы (выручка): 93 152 млн (−12.48%).

• Чистая прибыль: 45 200 млн vs 61 880.2 → −16 680.2 млн (−27.0%).

💸Денежные потоки

• Операционный поток (после налогов): +852 066.8 млн vs 241 749.4 → +252.4%.

— Важно: из 876,2 млрд операционного потока ~867,2 млрд — приток средств клиентов. После «очистки» поток выглядит иначе.

• Инвестиционный поток: +19 994.6 млн vs −55 076.5 → сильный позитив (+75 071.1 млн) — за счёт продаж/погашений финансовых активов.

• CAPEX: −7 238.9 млн vs −4 823.9 → +50%.

• Финансовая деятельность: выплачено дивидендов 59 118.4 млн (рост ≈+50.7%).

( Читать дальше )

Мосбиржа c 8 декабря предоставит возможность иностранным инвесторам открывать у российских профессиональных участников счета типа "Ин"

- 02 декабря 2025, 16:12

- |

С 8 декабря 2025 года иностранные инвесторы смогут открывать у российских профессиональных участников счета типа «Ин» на Московской бирже. Соответствующие нововведения реализованы Группой «Московская Биржа» с целью повышения эффективности работы с иностранными инвесторами и обеспечения их интересов в соответствии с положениями Указа №436 «О гарантиях для иностранных инвесторов».

Участники клиринга на Московской бирже смогут открывать клиентам-нерезидентам, соответствующим положениям Указа, собственные счета «Ин», клиентские счета и счета доверительного управления. Тип «Ин» присваивается при регистрации клиента и в дальнейшем не может быть изменен.

Со счетов «Ин» иностранные инвесторы смогут заключать на Московской бирже анонимные сделки со всеми российскими акциями, облигациям и паями фондов в основном режиме (с расчетами Т+1), с производными финансовыми инструментами валютного рынка и рынка драгметаллов, заключать сделки репо, размещать депозиты с центральным контрагентом, а также участвовать в первичном размещении ценных бумаг. Доступ клиентов-нерезидентов к срочному рынку будет реализован позднее. Переводы ценных бумаг и денежных средств доступны только между счетами типа «Ин».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал