мм

Таргетирование волатильности IMOEX

- 06 октября 2025, 08:47

- |

Довольно много материалов из серии «давайте каждый месяц покупать в долгосрочный портфель», но, когда дело доходит до сформированного портфеля и «цене ошибки» для него вместо расчетов и логических рассуждений вдруг начинаются «пассы руками» про область личной ответственности каждого и прочее.

Это чувствительная область и скажем прямо, чтобы не «продвигала» та или иная аналитика если портфель активов достаточно диверсифицирован, то весьма вероятно, результат будет болтаться около среднерыночногот.е. польза для аналитических команд есть, а явного вреда можно избежать. Например, в силу начальной траектории формирования капитала, когда вклад каждого пополнения весьма значимо усредняет результат.

Продается некий вариант клубной карты, возможность быть сопричастным к тому образу, который сформирован вокруг финансовых рынков. Говорю это без какого-то негатива, лишь обозначая текущий способ решения, который в основном предлагается, риски — это проблема инвестора.

( Читать дальше )

- комментировать

- 7.1К | ★31

- Комментарии ( 52 )

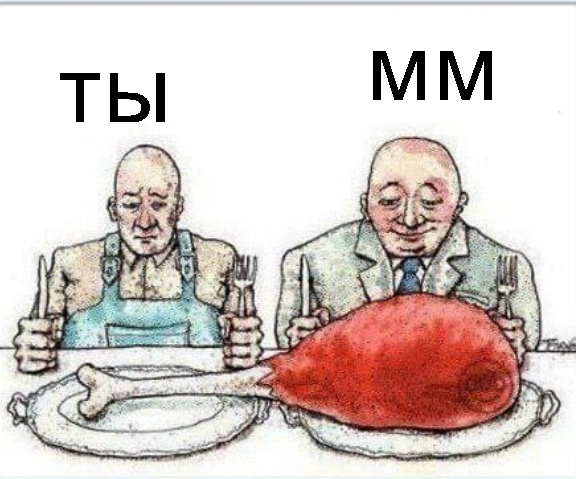

Зачем и какой нужен маркет-мейкинг? Эмитентам и инвесторам

- 20 марта 2025, 07:19

- |

Начнем с того, что в сложившейся практике маркет-мейкинг (ММ) – обычно навязанная услуга. В тех стандартах, которые сложились на рынке, он или не нужен, если речь о голубых фишках. Или от него нет толку, если речь о неликвиде (ВДО или небольшие IPO-акции).

Поскольку давно выученная маркет-мейкером задача – избегать сделок. Мало ли что! Поэтому в не самых расторгованных стаканах котировок, где ММ нужен и есть, мы можем видеть большую заявку на продажу, большую заявку на покупку, но обе – в безопасном отдалении от реальной цены сделок. Возможно, добавляет эстетики. Не пользы.

Но, вообще-то и по идее, ММ должен обеспечивать ликвидность. И значит – привлекать в бумагу новые деньги, делать облигацию или акцию более востребованными и – да-да – более дорогими.

Мы в Иволге, будучи маркет-мейкером, решили именно поторговать. Падение облигации или акции для нас – риск. В прошлом году рынок падал, риск мы собрали, и он оказался терпимым. И компенсировался при дальнейшем отскоке.

( Читать дальше )

Мани-менеджмент в трейдинге: зачем он нужен и в чем его преимущество?

- 18 сентября 2023, 14:24

- |

Многие трейдеры недооценивают значение мани-менеджмента и его эффективность в торговле. Он нужен для того, чтобы управлять своим капиталом и ограничить потери при убыточных сделках. Чтобы снизить риск убытка, используйте эти простые методы.

Метод 1. Путь к цели.

Что вы хотите достичь благодаря трейдингу? Например, вы давно хотели накопить на машину или дом с зоной отдыха, а может мечтаете полностью себя обеспечить и уйти с нелюбимой работы? Для этого необходимо написать определенную сумму, которую вы хотите заработать, и поставить временные рамки, в течение которых вы сможете этого достичь. Двигаться к цели в этом случае будет гораздо проще.

Метод 2. Индивидуальная стратегия.

Разработайте свою стратегию, по которой будете действовать на рынке — значения для стоп-лосса и тейк-профита. Стратегия помогает снизить влияние эмоций на вашу торговля и помогает действовать по своей схеме, не поддаваясь страху или жадности. Но будьте внимательны: рынок меняется — меняться должна и ваша торговая стратегия.

( Читать дальше )

Действительно ли ММ видит стопы участников торгов?

- 20 мая 2023, 19:15

- |

Для примера рассмотрим схему при которой есть 4 участника торгов: биржа, ММ, брокер, трейдер.

Трейдер отправляет брокеру заявку на установку лимитного ордера. Брокер перенаправляет его на биржу. Биржа принимает ордер и возвращает, к примеру, успех. После этого всем участникам рынка становится виден этот ордер в стакане (формально, не сам ордер, а его результат — общий/суммарный интерес всех участников торгов). Здесь вроде бы всё просто и понятно.

Теперь рассмотрим ситуацию, когда у трейдера есть открытая позиция и он устанавливает по ней стоп-лосс. Насколько я понимаю, в этом случае трейдер также отправляет брокеру ордер (поручение) — если цена пойдёт против позиции до такого то уровня, то надо немедленно закрыть эту позицию путём отправки на биржу маркет ордера.

( Читать дальше )

Обращение к бирже. Нефть и др

- 16 марта 2022, 21:39

- |

Биржа дискредитировала себя уже далеко не раз за последние годы. Что творится в этом месяце с зеркальными контрактами, кроме как абсурдом и сюром обозвать нельзя. Понятно что кто-то может давить на котировки в одну или другую сторону, но что творилось и писалось об этом это жесть. Биржа так ответственность на себя и не взяла.

Если ВЫ (биржа) не можете нормально котировать фьючерс без посторонней помощи типа ММ, то зачем вы запускаете торги? Если нет ММ, то что вам мешает делать диапазон допустимых торгов от реальной цены в 20-30п, например в нефти? В нефти сегодня разница достигала в 450П и такие разрывы 1-3-4 бакса весь МАРТ!!!

Зачем превращать торговлю на БИРЖЕ в ЛОХОТРОН!!!?

Знаю люди в серебре и других активах попали из-за «непрофессализма» нашей биржи или специально?.. Думаю второе.

Пора уже ЦР ограждать граждан от биржи из-за того, что биржа свои доходы ставит выше своей репутации! Причем она не действует своим же регламентам по зеркальным контрактам.

Если биржа без ММ не может сопоставить свои фьючерсные контракты без ММ, то пусть их называет не брент, ахень1, хрень2, хрень3 и т.д.

Репутацию кухни уже не восстановить, но если им хоть что-то дорого пусть пытаются.

Уникальным ММ или как заставить цену ходить дальше

- 16 сентября 2021, 10:02

- |

Человек очень похожий на него https://www.rusprofile.ru/ip/310622934700033 все-таки занимался 10 лет изучением конъюнктуры рынка, или в простонародье — сидел на шее у жены.

Итак, в чем же уникальность ММ

За 10 лет он заметил, что цена ему дает забрать с рынка 25% маржинального обеспечения.

Вы только представьте, у Вас плечо 1000 и цена Вам дает 100 000 / 1000 * 0.25 / 10 = 2.5 пункта прибыли. (Именно такая прибыль с таким плечом получена на тех волшебных картинках из поста https://smart-lab.ru/blog/720138.php — желающие может проверить, мне близорукость не позволяет оценить, есть ли там хотя бы столько пунктов прибыли)

А теперь, о чудо, берете плечо 100, и согласно методике, цена вам дает 100 000 / 100 * 0.25 / 10 = 25 пунктов прибыли. Надо то только поменять свойство счета. Магия какая-то.

А придем мы в ВТБ, который под ЦБ ходит, там плечо вообще 40, и тут профит у нас 100 000 / 40 * 0.25 / 10 = 62.5 пункта прибыли. Это вам не пипсовка какая-то. Тут уже и стоп подальше ставить не страшно. Правда «маэстро» не выдерживает такого движения и почему-то закрывает сделки по-прежнему в паре пунктов от входа в сделку. Но от своего знания не отступает. Надо брать 25% от обеспечение, иначе разоришься.

( Читать дальше )

От какого объема стопа для Сбера ММ заинтересуется им?

- 02 августа 2021, 22:33

- |

от какого объема стопа для фьючерса и спота Сбера ММ заинтересуется им на предмет сбития? Расстояние от цены входа от 0,5%.

Как будет выглядеть график fRTS если на рынке будет только ММ? в течение дня, недели, месяца и т.д.

- 28 ноября 2020, 16:38

- |

или скажем что его точно будет отличать от графика со всеми участниками?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал